一、前瞻

1.宏观层面总结以及未来预测

在 “特朗普交易” 的推动下,罗素小盘股指数在11月以累涨10.84%的成绩领涨,标普500指数和道指均创下今年以来的最大单月涨幅。需要特别注意的是,周六凌晨,日本央行行长植田和男意外发声,释放出加息信号,使得美元兑日元汇率一度骤降近100个基点。此前,日本央行7月份加息是引发8月初全球市场暴跌的因素之一。

本周,美联储将迎来一系列就业市场数据,这些数据或许会为其下一步决策提供重要依据。

2.加密行业市场变动及预警

比特币价格于上周出现一定波动。11月26日晚间,比特币遭遇大幅杀跌,从约9.89万美元降至最低9.15万美元,24小时内跌幅超6%。不过从整体而言,比特币继续维持高位震荡模式,部分山寨币趁此暴涨。

最近加密货币市场的涨幅被认为过于激进,贪婪指数接近历史高点,合约持仓量创下新高。这些因素都表明市场存在较大的获利回吐风险。

3. 行业以及赛道热点

Clanker作为Base区块链上的迷因发射平台,以其去中心化特性和NFT化迷因吸引了用户的关注,但其能否超越Pump.fun还需市场验证。与此同时,Balance区块链游戏平台凭借其独特的五层架构和广泛的生态整合,获得了a16z等机构的支持,展现出其在Web2和Web3游戏领域的强大潜力。

另外,Supra一体化公链的上线和TGE启动,以及OpenEden在RWA领域的创新,分别代表了区块链技术和加密货币市场的新动向。Supra通过集成多功能服务,为开发者提供了高效的区块链解决方案,而OpenEden则通过TBILL Vault产品,将短期美债代币化,为用户开辟了新的投资渠道。这两者的表现预示着加密行业在金融服务和基础设施领域的持续创新和发展。

二、市场热点赛道及当周潜力项目

1. 热点赛道表现

1.1. Base上的爆款Meme发射平台Clanker前景如何?

Clanker是一个基于Base区块链的Meme(迷因)平台,旨在通过去中心化的方式让用户能够创建、交易和分享数字迷因内容。Base是一个由Coinbase提供支持的二层(Layer-2)解决方案,运行在以太坊之上,致力于提供更高效、低成本的交易体验,而Clanker则是利用这个平台的特点来打造一个专注于数字迷因的去中心化社区和市场。

Clanker的核心特点和功能:

1. 去中心化的迷因平台:

-

Clanker提供了一个开放的平台,用户可以创建、上传和分享自己的迷因,利用区块链的去中心化特性,确保这些迷因内容在网络上的存储和流通是不可篡改的。

-

通过智能合约和区块链技术,所有的迷因作品都会被永久记录和验证

2. NFT化迷因:

-

在Clanker上,用户不仅可以浏览迷因,还可以将它们转化为NFT(非同质化代币)。这使得每个迷因都能拥有独一无二的数字身份,赋予它们收藏价值。

-

这些迷因的NFT可以被用户购买、出售或交易,形成迷因的二级市场。NFT化的迷因可能会吸引更多的艺术创作者和收藏家。

3. 低交易费用与快速交易:

-

由于Clanker构建在Base区块链之上,它能够利用Base提供的低交易费用和快速交易优势,确保用户在进行迷因购买、交易或互动时,不会被高昂的手续费所困扰。

-

Base区块链是基于Optimistic Rollups的技术,通过将大量的交易打包在链下执行,再将最终的结果提交到以太坊主链上,从而大大减少了交易费用和处理时间。

4. 社区驱动:

-

Clanker强调用户社区的参与,允许用户为平台贡献内容,评论和互动,甚至可以通过社区治理机制来参与平台的发展决策。平台可能会通过代币奖励机制激励用户创建优质的迷因和参与平台的活跃度。

-

用户可以通过“点赞”或“分享”来对内容进行互动,提升他们喜爱的迷因的曝光度。

5. 创作者奖励机制:

-

Clanker为内容创作者提供奖励机制,使得他们通过创造热门迷因来获得代币奖励。创作者可以通过发布的迷因作品赚取平台的原生代币(例如CLNK),这些代币可以在平台内进行交易或提取。

6. 易于访问的用户界面:

-

Clanker设计了一个简洁、直观的用户界面,确保即使是区块链新手也能轻松上手。用户可以通过连接 钱包(如MetaMask或Coinbase Wallet)直接参与迷因的创作和交易。

-

由于Base是与Coinbase紧密集成的,因此,使用Clanker的Coinbase用户可以很容易地将他们的Coinbase钱包与Clanker平台进行连接,方便快捷地参与到去中心化的迷因市场中。

Clanker是一个基于Base区块链的去中心化迷因平台,通过利用区块链的技术优势为用户提供了一个低成本、快速、开放的环境来创建、交易和分享迷因内容。它不仅为迷因文化的传播提供了新的机会,也为创作者提供了创新的奖励机制。通过结合NFT、去中心化社交和区块链经济模型,Clanker有潜力成为一个集创作、收藏和交易为一体的全新迷因社区。

1.2. 获a16z两次投资的gaming平台Balance有何亮点?

Balance是由E-PAL开发的区块链游戏平台基础设施,专注于推动Web3技术的大规模应用。E-PAL是一个全球领先的游戏伴侣平台,拥有超过420万用户和45万活跃的游戏伴侣(EPALs)。Balance平台致力于连接Web2和Web3游戏生态系统,为玩家、开发者和发行商提供无缝的用户体验。

Balance的特点与功能:

1. 五层基础架构:

-

应用层:包含由AI和人类驱动的EPAL系统、战斗报告工具、玩家分数分享功能,以及面向早期用户的Pioneer Badge NFT。

-

平台层:提供NFT启动平台,支持第一方和第三方游戏的集成,同时包含一个NFT市场。

-

协议层:支持粉丝代币发行和动态交易系统。

-

基础设施层:包括Balance身份系统、独立区块链、稳定币系统,以及分布式节点网络。

-

代币层:通过EPT代币、节点资产和数字藏品激励用户。

2. 生态整合:已与80多家Web3游戏公司合作,支持150多款游戏,是首个广泛覆盖Web2和Web3游戏的综合平台。

3. 资金支持:Balance已完成两轮融资,总额为3000万美元,投资方包括a16z、Galaxy Interactive等知名机构。这些资金将主要用于完善平台基础设施和推动生态系统发展。

Balance致力于通过区块链和AI技术,为游戏行业带来创新,目标是构建开放、包容、公平的Web3生态系统。

Balance的第一版基础设施balance.fun,该平台在测试阶段吸引了17万新增地址。并完成了近50万次链上交互,这些互动大多来自Web2用户的迁移。且平台成为唯一与Web2和Web3游戏公司均有深度合作的解决方案。在推动区块链游戏的同时,Balance还在去中心化的多个领域引领创新。

1.3. 一体化公链Supra上线主网并启动TGE,已上线多家交易所

Supra,首款完全垂直集成的一体化L1公链已正式上线主网并启动TGE。Supra内置集成了MultiVM支持、原生预言机、链上随机数、跨链通信和自动化功能。通过与ByBit、Kucoin、Gate和MEXC等顶级交易所合作,SUPRA代币现已上市,更多交易所合作计划也在推进中。

Supra是一个集成型的Layer 1公链,旨在将去中心化应用和服务统一到一个无缝网络中。其前身为去中心化预言机服务SupraOracles,现已发展成为完整的区块链生态系统。Supra将预言机功能与区块链解决方案相结合,以提供更高的性能、安全性和开发便利性。

Supra的核心特点包括:

-

集成服务:开发者可以在Supra网络内访问预言机、随机数生成、自动化和跨链通信功能,无需切换到其他网络。

-

共享安全模型:所有服务基于Moonshot共识算法运行,确保生态系统内的高安全性。

-

性能优化:通过服务集成降低延迟,加速交易速度,提升用户体验。

-

成本效益:将多种服务整合至同一网络中,简化开发流程并降低成本。

此外,Supra推出了诸如去中心化随机函数(DVRF)和跨链协议 “HyperNova” 等工具,配合其预言机服务。这些创新旨在为DeFi、游戏及企业解决方案等领域提供强大且可扩展的基础设施。

1.4. 投资短期美债的RWA新贵OpenEden获币安投资

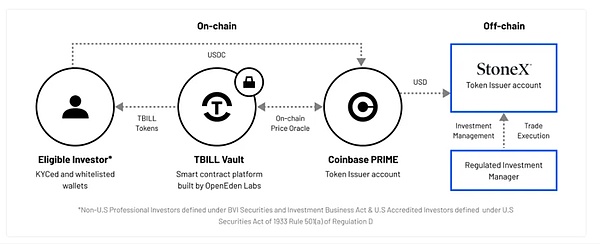

OpenEden是一个RWA(真实世界资产)代币化协议,当前主要聚焦于美债上链领域。它于2022年年初成立,由Gemini前亚太区负责人Jeremy Ng和前亚太区业务发展负责人Eugene Ng创立。OpenEden已经发布了首款产品 ——OpenEden TBill Vault。这个产品旨在让稳定币USDC持有者通过铸造TBILL代币来获得收益。

OpenEden Treasury Bills TBILL Vault(“TBILL Vault”) 是一个智能合约金库,通过铸造TBILL代币,为用户提供直接接触短期美国国债(U.S. Treasury Bills,简称“U.S. T-Bills”)和隔夜逆回购协议的机会。TBILL代币以1:1的比例由短期美国国债及少量美元(USD)支持。

-

代币发行方:TBILL代币由注册的专业基金(“基金”)发行,该基金受英属维尔京群岛金融服务委员会监管(“代币发行方”)。它是首个获得穆迪(Moody’s)授予A-bf债券基金评级 的美国国债代币化发行平台。

-

资产管理:基础的美国国债由一个注册的基金管理公司管理,该公司在一级司法辖区内受监管。

TBILL持有者收益:

TBILL代币持有者将获得与基金持有的美国国债组合产生的回报相对应的收益。在任何时候,基金都会通过指定的受监管托管人持有一组美国国债和美元资产组合。

2. 当周潜力项目盘点

2.1. 融资2200万美元的Stakestone: 质押赛道跨链流动性新贵

简介

StakeStone是一项领先的全链流动性基础设施,推出了STONE和SBTC,分别是ETH和BTC的流动版本,由动态质押网络驱动。凭借其高度可扩展的架构,StakeStone支持主流质押池,并为未来的再质押功能做好了准备。

StakeStone的强大基础设施围绕STONE资产创建了一个多链流动性市场,为用户提供多样化的应用场景和增强的收益机会。

收益型流动以太坊 (Yield Bearing Liquid ETH)

StakeStone的愿景从一开始就不仅仅是创建一个质押池或再质押协议,而是构建一种能够经受时间考验的收益型流动资产。StakeStone的解决方案引入了流动ETH的概念,并认为以下标准对于实现资产真正的流动性至关重要:

透明性:StakeStone的非托管方法确保底层资产和收益的完全透明。类似于MakerDAO,StakeStone致力于打造一种完全链上治理的资产,提供对质押路径的完全可见性。

真正的流动性:StakeStone利用深度且高效的全链流动性,允许轻松赎回且价格影响最小。用户可以选择在任何链上即时提款,无需锁仓期,享受极大的灵活性。与其他质押协议不同,StakeStone强大的全链流动性支持所有链上的即时提款。StakeStone的创新设计将部分ETH动态分配到单独的底层收益策略(例如Native的PMM借贷池),使做市商能够在多个链上为STONE持有者提供退出流动性,从而确保最佳的流动性和收益生成。

全链可访问性:STONE及其价格数据可无缝流通于多条链上,确保广泛的可访问性。这种全链方法通过自适应质押网络实现动态调整并覆盖机会成本,为用户提供广泛的访问、平稳的交易以及一致的跨链价格数据。

适应性:STONE兼容多种共识机制,包括PoS、再质押、去中心化排序、AI等。StakeStone的独特的模块化架构将铸币合约与策略金库合约分离,支持可调整的底层策略和优化的收益来源。这种灵活性确保用户可以从各种共识机制中获益,同时通过量身定制的策略最大化收益潜力。

优化能力:通过去中心化投资组合策略,流动性可轻松重新分配,最大化质押收益。与传统质押池将用户绑定到特定固定收益来源不同,STONE持有者可以灵活切换底层投资组合,例如从Eigenlayer切换到Symbiotic、Ora,或其他共识机制(如去中心化排序或DePIN)。

一致性:升级智能合约或调整STONE的底层资产不会影响流通中的STONE,从而确保代币的稳定性。这种稳定性由StakeStone的模块化架构和再平衡设计支持,促进无缝的DeFi集成和L2收益累积,同时满足机构和大众采用的需求。流动性提供者只需持有STONE或将其用于多种场景,包括DeFi、IDO、IMO、INO、支付,甚至作为中心化交易所的抵押品,从而解锁广泛的CeDeFi用例。

技术解析

STONE是一种非重铸ERC-20代币,其收益生成方式类似于Lido的wstETH。

作为非重铸代币,用户的钱包中STONE的数量保持不变;然而,由于累积的质押收益,其内在价值以ETH为单位会随着时间增加。

例如,如果用户A存入100ETH并获得100STONE,一年后,1 STONE的价值上升到1.04 ETH,该用户可以使用其100 STONE从StakeStone提取104 ETH。

STONE的价格由智能合约决定,不受DEX价格或类似CoinGecko的信息平台影响。

此基于合约的价格用于存款和提取,确保用户始终可以根据合约中的当前STONE价格赎回其ETH。用户可以在StakeStone的dApp上查看存款和提取时的STONE价格。

此外,STONE是基于LayerZero构建的全链同质化代币 (OFT),支持无缝跨链传输。StakeStone利用LayerZero的解决方案开发了定制化合约,增强了STONE的跨链兼容性。即将上线的主网将使用Polyhedra和zkBridge将比特币生态系统中积累的STONE进行跨链操作,进一步扩展了其互操作性和实用性。

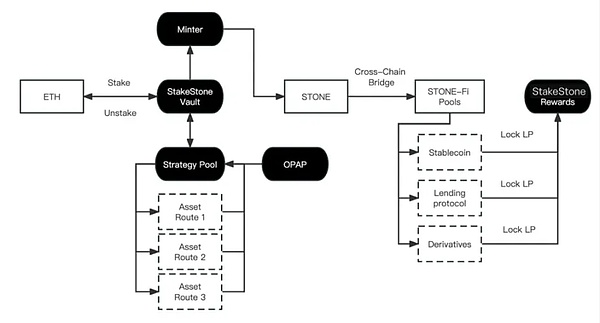

STONE的机制

STONE机制

当用户将ETH存入StakeStone时,Minter合约根据ETH与STONE的兑换率(由智能合约决定)铸造STONE,并将其直接发送给用户。同时,存入的ETH被转移到StakeStone Vault中,作为储备直到触发部署操作。

部署流程

一旦智能合约激活部署操作,StakeStone Vault中的ETH将被分配到策略池(Strategy Pool)。该池由通过OPAP提出的各种基础收益策略组成。ETH在策略池中各资产路径的分配是动态的,并根据优化投资组合与分配提案机制(OPAP)确定的分配比例进行再平衡。

治理与再平衡

策略池中的资产路径及其相应权重由STONE持有者通过OPAP治理。如果STONE社区一致同意新的资产路径,则会将其添加到策略池中。

执行与管理

当ETH分配到策略池后,将按照指定的策略进行使用。例如,ETH可能会被质押以铸造stETH,然后再重新质押到EigenLayer,或根据战略需要从EigenLayer撤回并返回到StakeStone Vault。这些操作由Cobo和Coincover等可信合作伙伴控制的多签设置安全执行,确保操作的安全性与透明性。

通过STONE获取额外收益

铸造的STONE可通过STONE-Fi池产生额外收益。这些池允许STONE通过跨链桥在不同链上部署,让用户赚取LP奖励。此外,用户还可以选择将其LP代币锁定在StakeStone协议中,以获得更高的奖励,最大化收益,同时为生态系统的流动性和稳定性做出贡献。

全链流动性与即时提款

借助Native的先进流动性基础设施,StakeStone为用户和开发者提供无缝的全链流动性。用户可以在任意链上即时低滑点提款,而协议可以通过STONE的基础设施获取强大的全链ETH流动性。STONE不仅确保了跨链的可靠退出流动性,还可以在任何DEX上使用,无需部署专门的流动性池,帮助协议专注于开发,而无需承担启动初始流动性的负担。

组件

StakeStone Vault

管理存款、提款和结算

StakeStone Vault作为存入资金的缓冲区,将ETH存储在合约中直到下一次结算,在此过程中将其部署到基础策略池中。

StakeStone Vault仅被允许将ETH发送到策略池合约,不允许任何人单方面从Vault中提取ETH。任何从策略池合约存入或提取ETH的操作都必须通过STONE持有者的OPAP提案,团队无法控制这些资金。

Minter

铸造与销毁STONE

Minter功能将STONE代币的铸造与其基础资产分离。这种分离允许对基础资产进行调整,而不影响已发行STONE代币的流通量,从而确保代币更高的稳定性。

策略池(Strategy Pool)

白名单资产收益路径

策略池通过OPAP治理的白名单机制,确保与各种协议和共识机制的高度兼容性。此外,每条策略路径内的资产风险是独立隔离的,有效防止风险交叉感染。

OPAP

添加新收益路径并优化分配的链上提案。

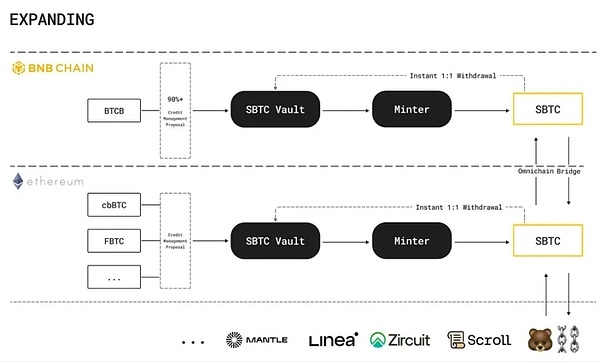

SBTC & STONEBTC

SBTC

介绍SBTC(”StakeStoneBTC”)

SBTC旨在作为一种流动性的指数化 BTC 资产,通过提供强大的全链流动性解决原生BTC资产流动性不足的问题。这一创新解决方案将促进BTC资产交易,并增强原生BTC在EVM生态系统及其他Layer 1和Layer 2网络中的实用性。SBTC将由多元化的ERC20代币篮子组成,主要基于BTCB,以确保流动性的坚实基础。

SBTC的关键特性

多元化应用场景

通过与领先的生态系统和顶级DeFi协议的紧密合作,SBTC将具备广泛的优秀用例,例如在Berachain上的各种DeFi协议。这些用例不仅为SBTC创造更多收益,还能释放更多BTC资产的潜能。

全链流动性

SBTC旨在为多条链提供无缝流动性,解决现有BTC衍生品中固有的流动性碎片化问题。SBTC一经推出,将通过Native的PMM机制实现即时全链流动性,该机制可确保最佳定价和流动性深度。

即时提款

用户可以以1:1的BTC比率即时提款。这一功能利用BTCB的流动性,确保SBTC持有者能够轻松地将资产转换为原生BTC。

SBTC的架构

STONEBTC

介绍STONEBTC

STONEBTC是一种可生息的BTC衍生品,通过集成先进的BTC收益策略,帮助用户最大化其比特币持有的收益潜力。STONEBTC利用比特币质押和再质押网络等新兴收益来源,使用户无需牺牲流动性或DeFi功能即可获得收益。

STONEBTC的关键特性

自动优化收益

类似于STONE,STONEBTC为用户提供先进的底层收益策略,这些策略可灵活互换。此机制使持有者能够在无需频繁监控或管理资产的情况下,自动优化其STONEBTC资产的收益。

全链流动性

STONEBTC为用户提供全链流动性,确保时间锁定的 BTC 资产具备灵活的退出流动性方法,为用户提供更高的灵活性和便利性。

增强资本效率

通过允许用户在不放弃流动性的情况下获取收益,STONEBTC提高了资本效率,非常适合希望优化回报的DeFi爱好者。

STONEBTC如何运作

开始使用STONEBTC非常简单。用户可以将其SBTC或LBTC存入StakeStone,系统会自动将其持有转换为STONEBTC。从存款开始,STONEBTC即可通过其底层策略金库生成收益,确保用户立即受益于被动收入。随着StakeStone未来对更多BTC衍生品的支持扩展,STONEBTC的多功能性和可访问性将进一步增强。

提款

用户可随时申请提款其STONEBTC持有资产。StakeStone与我们的做市商合作,确保提款在即时至七天内完成。此流程旨在在最大限度保护用户资产安全的同时,保持高效的流动性管理。

总结

StakeStone引入的流动性资产消除了传统上在流动性提供和质押之间权衡的机会成本。用户不再需要在赚取质押奖励和参与流动性池之间做出妥协。

通过这些可生息的流动性资产,用户可以在获得质押所带来的无风险收益基础上,同时赚取优化后的回报。这一创新不仅能够自动最大化用户的潜在收益,还可以实现相关生态系统内流动性的充分利用。

三、行业数据解析

1.市场整体表现

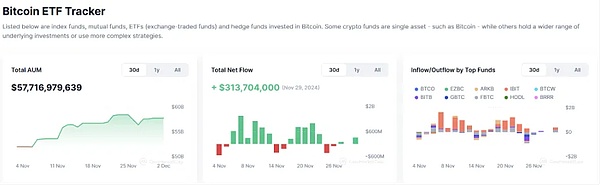

· 现货BTC ETFÐ ETF

解析

上周交易日比特币现货ETF上周单周净流出1.38亿美元。其中,灰度(Grayscale)ETF GBTC周净流出1.94亿美元,目前GBTC历史净流出为205.2亿美元。上周单周净流入最多的比特币现货ETF为贝莱德(BlackRock)ETF IBIT,周度净流入为4.05亿美元,目前IBIT历史总净流入达317.4亿美元。其次为灰度比特币迷你信托BTC,周度净流入为2,589万美元,目前BTC历史总净流入达7.23亿美元。

短期内机构买入比特币的意愿开始回归理性,目前接近10万美元的BTC可能被部分机构认为是高成本的,因此在本周甚至本月都将是筹码换手比较剧烈的阶段,在机构们获得足够多的低成本筹码前,大量的买入行为将是小概率事件。

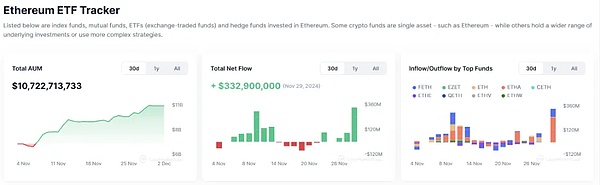

解析

上周交易日以太坊现货ETF上周单周净流入4.67亿美元。其中,灰度(Grayscale)以太坊信托ETF ETHE周净流出2,775万美元,目前ETHE历史净流出为33.7亿美元。上周单周净流入最多的以太坊现货ETF为贝莱德(Blackrock)以太坊ETF ETHA,周度净流入为3亿美元,目前ETHA历史总净流入达21亿美元。其次为富达(Fidelity)以太坊ETF FETH,周度净流入为1.20亿美元,目前FETH历史总净流入达8.24亿美元。

以太坊尽管在过去一个月实现了喜人的增长,但随着市场情绪逐步回归理性,以太坊作为始终被低估的龙二买入效应能否继续超越比特币将是未来一段时间的议论重点,但鉴于以太坊当前的涨幅仍然远低于比特币,相较之下买入以太坊仍然是成本较低风险较低的选择,因此以太坊ETF的未来仍是光明的。

· 现货BTC vs ETH 价格走势

解析

尽管本周比特币走势再次展现出向上突破的动能不足的状态,也就是高点不断下移的趋势,但随着回调的低点暂时获得90,000美元的支撑,意味着至少短期内市场情绪仍然是积极看涨的,但若接下来的一周甚至一个月,买入资金持续减少伴随着反弹无力的走势形态,则多头的信心大概率将受挫,90,000美元的支撑仍然会持续受到考验,但可以肯定的是,若价格可以持续稳定在90,000美元上方,甚至在90,000~99,000区间形成一个大型震荡箱体,那么可以将该箱体看成大级别上涨过程中的休息阶段,一旦洗盘阶段结束,再次向上突破将不再是难事。

但用户需要关注的是ETF的动向,若ETF开启持续的卖出行为,那么一定程度上将左右市场看空情绪,届时或有概率发生短线暴跌的可能性,那么90,000美元支撑或在此情形下被击破。

解析

对于以太坊来说,当前价格可以说面临着比比特币更严峻的强阻力,日线级别的看跌趋势线俨然从技术层面成为了当前以太坊上涨的唯一阻碍,而这个阻碍正好位于3,800美元关键阻力位附近,因此该下跌趋势线可以成为以太坊能否回到历史最高点甚至创新高的关键因素,尽管过去在今年3月以及5月份均上破失败,但彼时的市场情绪以及参与者与现时不可同日而语,因此本轮牛市是以太坊最有希望突破3,800美元的时期,当然也许短期整个市场是在资金轮动阶段,以太坊的上涨动能可能会放缓,但只要回调不破3,500美元支撑,那么突破则不远矣,短则12月中到末段,长则明年1月期间。当然这种看涨的前提是基本面一定要宽松,哪怕出现单月的紧缩政策,都有可能引发暴跌,因此用户仍需谨慎行事。

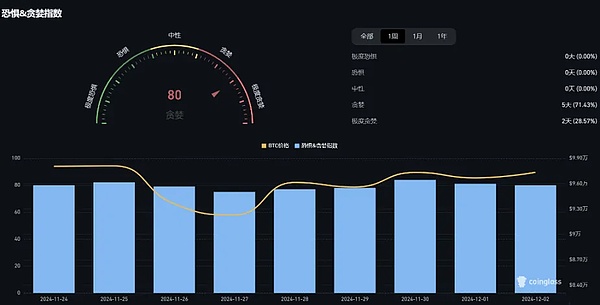

· 恐慌&贪婪指数

解析

比特币和以太坊,经历了较为剧烈的价格波动。价格的短期回调通常会导致用户的情绪变得谨慎,尤其是当市场处于极度贪婪时,短期的下跌往往会带来恐慌和更为理性的调整。这种价格波动可能源于市场的技术性修正或一些利空消息的传出。

当市场处于极度贪婪状态时,通常意味着很多用户已经大量买入并处于“过热”状态。在某些时刻,市场上会出现一些用户获利了结或抛售,导致市场动能减弱。随着部分资金的撤出,市场情绪转向更为谨慎,导致指数从极度贪婪降至贪婪。即使是牛市阶段,如果资金流出加剧或机构减少投入,也会对市场情绪产生抑制作用。这种变化可能使市场从极度乐观回归到较为理性、但仍处于贪婪状态的水平。

总之,本周加密恐慌与贪婪指数从极度贪婪下降至贪婪,反映出市场情绪的某种回调。这种变化可能由多个因素驱动,包括市场的短期波动、宏观经济和监管环境的不确定性、以及用户情绪的理性调整。尽管市场仍处于贪婪状态,但情绪已显得更加谨慎,可能预示着市场进入了一个更加理性或震荡的阶段。

2.公链数据

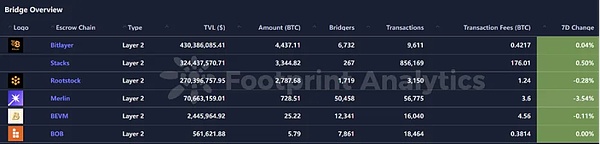

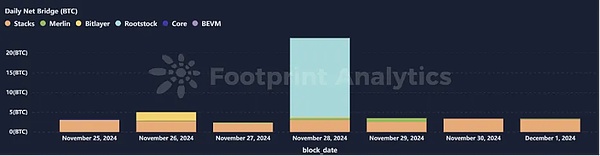

· BTC Layer 2 Summary

解析

本周BTC L2继续相对比较平淡的资金流动态势,头部协议TVL始终保持着稳定,只有Merlin在近期持续有资金流出的迹象,但已经逐渐止住颓势。

Merlin在未来似乎能赢来一波TVL上升的春天,其生态Meme发射平台BTC.FUN推出测试代币PARTY,并启动首轮空投活动。BTC.FUN将依托Merlin Chain的生态优势,为用户提供低gas费的Runes/BRC20代币发行和交易服务。平台支持用户无需许可即可发起代币铸造,致力于提升比特币生态的活跃度以及原生资产的应用价值。BTC.FUN还表示其即将推出Telegram小程序,用户可通过参与游戏赚取积分,并在后续活动中兑换为测试代币PARTY。

而对于STACKS来说,其开发者Andre Serrano发布sBTC推出计划,sBTC测试网阶段已完成;主网第一阶段预计将于2024年12月16日推出,将引入用户存入BTC和铸造sBTC的能力,早期储户将有资格参与sBTC奖励计划;主网第二阶段将在第一阶段后6-8周后(2025年2月1日至15日)推出,将解锁sBTC提现,允许用户将sBTC兑换为BTC。主网第三阶段具体时间未定,将开放签名者集,逐渐形成一个完全去中心化、开放、无需许可的签名者集。

· EVM &non-EVM Layer 1 Summary

解析

公链方面,上周明星仍然是Solana, Cardano以及以太坊。期中,ADA单周上涨超17%,AVAX以及波场TRON分别上涨超过6%以及5%。而TVL方面,Solana终于实现了强势反弹,单周TVL涨超60%。

对于Cardano来说,公链Zilliqa宣布与Cardano开发商EMURGO达成合作,将在两条公链之间开发跨链桥,以增加ZIL和ADA的流动性。而后续加密交易平台Bitso收益功能(Earnings)中将新增ADA,ADA将于2024年12月首周添加支持,已支持资产为USDC和USDT。通过该平台,Bitso客户可访问收益板块来存入资金,并在保持资产流动性的同时,每周收取利息。但本周12月6日8:00 ADA将解锁1,853万枚代币,价值约2,131万美元,占流通量的0.05%,用户需谨慎对待。

而对于Solana来说,除了得益于Pump.fun在上周的疯狂表现,The ETF Store总裁 Nate Geraci 表示:「我相信Solana ETF最迟在明年年底获得批准的可能性很高,SEC目前可能正在与发行人就该产品进行接触,这显然是一个积极的信号。」而Bitwise已向美国证券交易委员会(SEC)提交申请,拟推出基于其10种加密货币指数的ETF。该 ETF 将包括比特币、以太坊、Solana、XRP、Cardano、Avalanche、Chainlink、Bitcoin Cash、Polkadot和Uniswap。

3.EVM Layer 2 Summary

解析

以太坊L2方面,上周的明星非World Chain(原World coin)莫属,其TVL在当周上涨超过40%,给予L2板块一记强心针,当然这得益于Worldcoin推出新World ID护照认证系统(Passport Credential),目前正在智利、哥伦比亚、马来西亚和韩国等部分国家进行试点。World ID允许个人将有效形式的ID(从支持 NFC 的护照开始)连接,而无需与TFH、World基金会或任何其他第三方共享任何信息。

此外,World基金会正在向拥有有效World ID护照的个人提供WLD代币。目前在Orb上验证其World ID的个人有资格领取总计约51.69枚WLD。已添加已验证护照凭证的个人有资格领取额外的WLD,无论其是否在Orb上验证了其World ID。

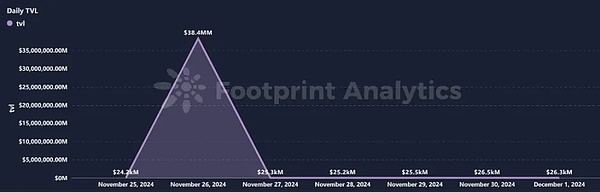

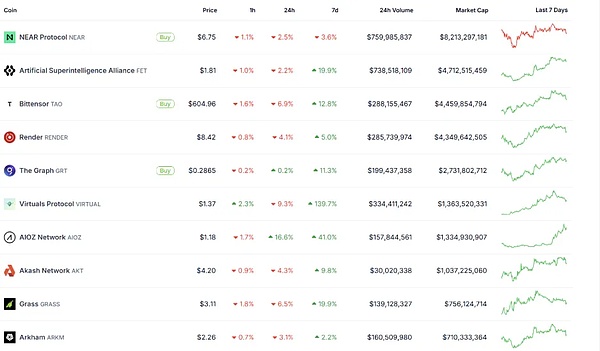

· AI Meme Summary

解析

AI概念的加密货币(如Virtual,LUNA和AIXBT)获得了更多的市场关注。用户可能认为这些加密货币能够在AI和区块链结合的浪潮中占据一席之地,推动其价值快速增长。

AI和区块链结合的潜力巨大,区块链可以为AI应用提供去中心化的计算资源、数据存储和隐私保护等功能。这类技术融合可能吸引更多用户对相关项目产生兴趣,尤其是在AI领域快速发展的情况下。另一方面,随着AI概念的加密货币的上涨,市场可能会出现”追涨”的现象,即用户看到了其他用户的热情和获利潜力,因此加入投资行列,推动价格进一步上涨。

Virtual和AIXBT等AI概念币本周暴涨的原因很可能是由于上述多种因素的综合作用,包括人工智能领域的热度提升、市场情绪的驱动、项目本身的新闻和公告、以及资金的流入等。加密货币市场的快速波动、炒作和趋势效应也是常见的暴涨原因之一。对于用户来说,了解项目的实际技术背景和发展前景,以及整个市场的动态,都是决策时的重要参考。

四、宏观数据回顾与下周关键数据发布节点

11月27日,美国商务部经济分析局公布的数据表明,10月核心PCE物价指数同比增长2.8%,达今年4月以来最高水平,9月为2.7%。10月PCE物价指数上升2.3%,相比9月的2.1%有所反弹。

抗通胀的‘最后一公里’面临诸多阻力,美联储最为青睐的通胀指标不降反升。倘若未来降息空间进一步遭到压缩,美股或许会承受一定压力。

本周(12月2日-12月6日)重要宏观数据节点包括:

12月2日:美国11月ISM制造业PMI

12月5日:美国至11月30日当周初请失业金人数(万人)

12月6日:美国11月季调后非农就业人口(万人)

五、监管政策

随着特朗普加密新政将在一个多月后揭晓,对加密行业的监管利好消息不断出现,其中包括美国SEC主席Gary Gensler即将辞职,以及美国第五巡回法院裁定美国财政部对 Tornado Cash 智能合约的制裁是非法的,市场也以稳步上涨进行了反应。

美国

11月27日,美国第五巡回法院裁定,美国财政部对Tornado Cash智能合约的制裁是非法的。2022年8月,美国财政部海外资产控制办公室(OFAC)将Tornado Cash纳入制裁名单(SDN),此后德国、法国、韩国等多个国家对Tornado进行了调查、警告和制裁等操作。

另据当天福克斯商业频道报道,特朗普政府希望扩大CFTC的权力,使其成为数字资产市场主要监管机构。消息人士称,随着特朗普上任以及加密行业在共和党政治中的影响力日益增强,CFTC的职责可能很快会扩大到监管被视为大宗商品的加密现货市场(如比特币和以太坊)以及促进其交易的交易所。

俄罗斯

11月29日,据塔斯社报道,俄罗斯总统弗拉基米尔·普京签署了一项规范数字货币征税的法律。根据法律规定,数字货币被认定为财产。这也适用于「在数字创新领域的实验性法律制度(EPR)框架内」用于外贸支付的货币。数字货币的开采和销售无需缴纳增值税。挖矿基础设施的运营商必须向使用其服务发行加密货币的税务机关报告。如果未按时传送此类信息,可处以4万卢布的罚款。

中国香港

在2024香港金融科技周上,香港证监会中介机构部执行董事叶志衡博士表示,香港现已有三家虚拟资产交易平台获发牌,另外正处理15家平台申请。虚拟资产如今已经成为每个金融监管机构的首要议程。预计将有更多持牌平台符合证监会稳健用户的保护措施。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com