作者:Victor Ramirez 来源:coinmetrics 翻译:善欧巴,金色财经

关键要点:

-

在韩国短暂的政治动荡时期,再次出现了“泡菜溢价”现象,这是韩国市场与全球市场价格错位的俗称。结果,比特币的交易价格接近 11.5 万美元。

-

加密货币交易在交易所和资产之间呈现出强劲的季节性市场和链上活动。

-

自今年年初以来,链上活动大幅增长,尤其是主要在亚洲交易且成为美国证券交易委员会执法行动目标的货币。

介绍

从广义上讲,加密货币被吹捧为一个无国界、24/7/365 的市场。尽管底层技术确实与你身处世界任何地方无关,但各个市场都对季节性模式、监管制度的特质以及世界各地各种人类偏好很敏感。

在本文中我们将探讨加密货币交易活动的季节性和地理模式。我们将以韩国市场为例。利用时区数据,我们可以观察到多个加密货币交易所和资产的局部影响。最后,我们将提供各种山寨币链上活动的最新消息。

资本管制导致泡菜溢价

一个有趣的案例是研究特定地区发生的特殊市场行为,它被广泛称为“泡菜溢价”。泡菜溢价是指韩国市场交易的数字资产价格与全球“参考”价格之间的差异。泡菜溢价主要是由于封闭的市场环境中对加密资产的需求很高,以及多年来严格的监管导致这些市场的效率因国际套利困难而降低。

虽然这可能代表着一种明显的套利交易,但当地的法规使得外国人和机构投资者难以从中获利。韩元的资本管制限制了法币进出韩国交易所。根据法律规定,只有韩国国民或持有居民登记卡的外国居民才能通过韩国交易所进行交易。同时,与国内交易所相比,韩国的外汇交易所面临更严格的管制。韩国人要想在外汇交易所交易加密货币,必须先从国内交易所购买,然后再转出到外汇交易所。这些限制共同限制了资本在系统中流动的路径。

最后,银行渠道使得对任何套利机会的反应都很慢。将资金从银行转移到交易所可能需要几个小时,有时甚至长达一天,此时套利机会就消失了。

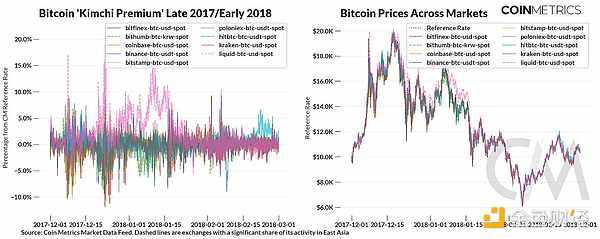

泡菜溢价在加密货币的历史上有着详尽的记录,并在 2017 年底开始受到关注。

来源:Coin Metrics 市场数据

在 2017-2018 年牛市的高峰期,泡菜溢价持续存在。当时市场交易量非常稀少,导致价差很大。值得注意的是,FTX 的姊妹交易公司 Alameda Research 从 2017 年开始利用这种监管套利,并成为巅峰时期最大的加密货币交易公司之一。

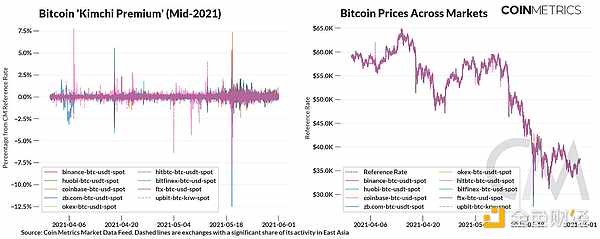

来源:Coin Metrics 市场数据

在 2021 年的牛市中,我们再次能够观察到泡菜溢价的持续性,尽管程度较小且频率较低。韩国交易所 Upbit 的韩元-比特币市场波动频繁,最终在 2021 年 5 月的闪电崩盘中折价 12.5%。

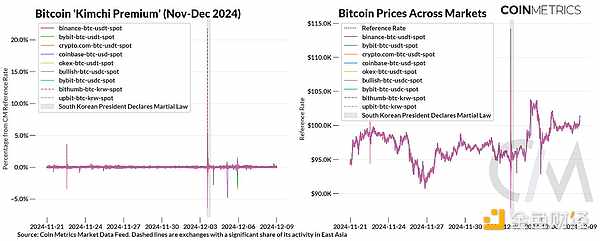

来源:Coin Metrics 市场数据

随着市场随着时间的推移而普遍增长,泡菜溢价现象已基本消失,但也有一些例外。泡菜溢价现象甚至将比特币在某些韩国市场的报价推高至 10 万美元以上,而全球价格收敛至 10 万美元还不到两周。12 月 3 日UTC时间下午 1:27,韩国总统尹锡烈宣布戒严,再次恢复溢价现象。根据 Coin Metrics 的 1 分钟参考汇率,溢价增长高达 20%。在顶峰时期,溢价将比特币的价格推高至近 11.5 万美元。

尽管“泡菜溢价”现象如今已广为人知,但严格的资本管制使得海外投资者难以参与韩国市场。这导致市场容易受到流动性冲击,从而引发价格不稳定。

加密货币交易呈现强烈的季节性行为

加密货币交易所的季节性

尽管区块链本身无需许可,但加密货币交易所仍然是绝大多数市场参与者的必要中介。尽管加密货币市场是全球性的,但每个交易所都必须遵守当地法规才能为某个国家的用户提供服务。鉴于世界各地的监管程度不同,加密货币交易所的交易活动集中在几个地理区域是很常见的。很少有交易所真正做到无国界。

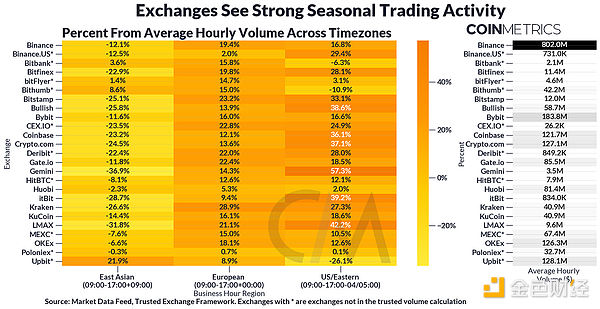

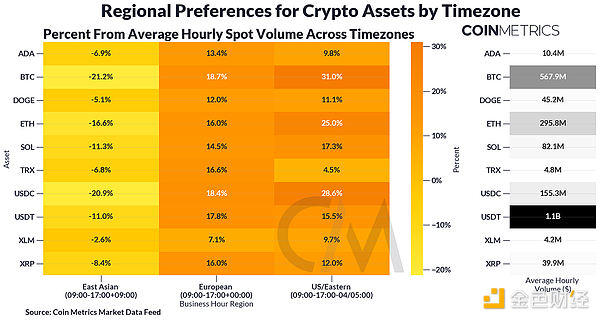

我们可以利用这些关于当地法律限制的知识,以及特定地区的已知用户偏好和从市场数据中得出的指标来了解交易活动在世界各地的分布情况。下图显示了不同时区中特定交易所的交易活动份额。

每一行代表一家交易所,每一列代表该交易所在某个时区高峰时段的现货交易量:上午 9 点至下午 5 点。每个单元格的值是交易所在给定时区的平均交易量与平均每小时交易量的比率。最后一列是每个交易所的平均每小时交易量。例如,币安在东亚时段的交易量比其平均 8.02 亿美元少 12.1%,但在欧洲时段的交易量却增加了 19.4%。

来源:Coin Metrics 市场数据

正如预期的那样,我们看到韩国交易所 Bithumb 和 Upbit 以及日本交易所 Bitbank 和 Bitflyer 的交易量指数趋向于东亚时段。Upbit 仅在韩国和新加坡等东亚市场提供。事实上,在美国,任何人在 Upbit 上交易都是违法的。假设来自东亚以外地区的 Upbit 用户的交易活动可以忽略不计,我们可以将东亚时段以外发生的交易活动作为非高峰交易活动的基准。

由于欧洲和美国时区重叠,很难区分特定地区的活动,但交易活动仍存在明显可观察的模式。尽管 Kraken 是一家美国交易所,但其在欧盟时段的活动略多于美国时段。

总体而言,我们确实仍看到大多数交易所过度依赖美国交易时间。Coinbase、Gemini 和 Crypto.com 对美国交易时间的偏好最大,分别为 36.1%、57.3% 和 37.1%。有趣的是,Bullish 在美国不合法,但对美国/东部时间表现出强烈的偏好(38.6%)。

资产交易的季节性

来源:Coin Metrics 市场数据

我们可以对所有交易所的资产交易量应用相同的方法。与交易所细分类似,大多数资产交易活动仍发生在欧盟/美国时段。比特币、ETH 和 USDC 特别指数符合美国时段。

与其他货币相比,Ripple、Tron、Stellar 和 Cardano 在东亚时段表现更佳。韩国人对 XRP 表现出了浓厚兴趣,而 Tron 上的 Tether 则是亚洲使用最广泛的稳定币。

时区分析显然受到经度的限制,因此我们不能仅仅依赖它。 这时我们要依靠已知的用户偏好。Bitso 的《拉丁美洲的加密货币格局》和《稳定币:新兴市场的故事》表明,拉丁美洲人强烈偏好稳定币,尤其是 Tether,它为通胀货币制度提供了一种有吸引力且稳定的替代方案。 另一方面,Tether 的偿付能力受到美国监管机构的审查,尽管它仍然合规并仍在为美国用户提供服务。 虽然我们看到 USDT 活动集中在美国时段,但其在该地区的交易量可能更多地来自南美而不是北美。

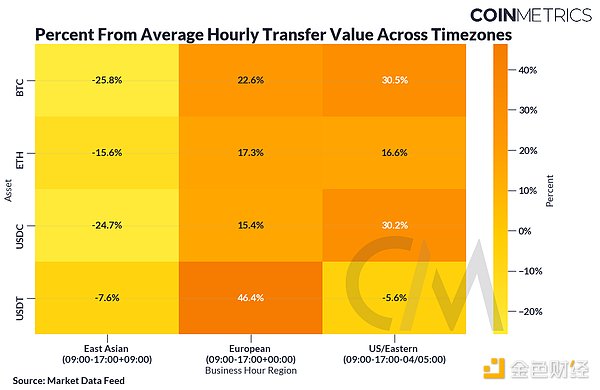

我们可以更进一步,直接在链上查看资产的转移价值。

来源:Coin Metrics Network Data Pro

上表的结果与我们从SOTN #165中了解到的情况一致,在该 SOTN #165 中,我们看到几种资产的链上活动呈现出不同的波段。比特币、以太坊和 USDC 的链上转移价值偏向于欧盟/美国时段,这与交易量一致。

Tether 的链上活动与其链下活动略有不同。USDT 的链上活动在欧盟时段达到显著峰值,为 +46.4%,而交易所链下活动为 +17.8%。在美国时段,Tether 在交易所交易时出现 +15.5% 的偏差,但在链上活动时出现 -5.6% 的偏差。

这与我们在SOTN #220中观察到的稳定币偏好区域差异一致。在我们的稳定币仪表板stablecoins.coinmetrics.io上可以找到按小时细分的类似热图。

像 2017/21 一样狂欢

2017 年和 2021 年的“恐龙”币在最近几周价格大幅上涨。XRP、TRX、ADA、XLM 价格表现相当不错,前者在过去一个月上涨了 278%。但价格上涨是否与更多的链上活动相对应?

我们检查了这些链的链上指标,并在不同网络上进行了比较。不同的区块链对交易的核算方式不同,因此我们使用 2024 年初的百分比增长率对链上指标进行了标准化。

来源:Coin Metrics Network Data Pro

来源:Coin Metrics Network Data Pro

总体而言,几条链的网络活动都在增加。在衡量交易数量和活跃地址时,Ripple (XRP) 账本的活动增幅最大。我们还看到 Cardano (ADA) 和 Tron (TRX) 的交易量有所增加。由此可见,价格和链上活动增幅最大的资产之间存在一些显著的相似之处:

-

正如我们上面看到的,与比特币和以太坊相比,这些代币在东亚具有强烈的区域偏好。

-

这些代币被现任美国证券交易委员会 (SEC) 称为证券。

交易员们可能正在争取特朗普政府对加密货币的全面宽容,最近被任命为美国证券交易委员会委员的保罗·阿特金斯 (Paul Atkins) 被认为对加密货币持“友好”态度。当然,当 Gensler 首次被任命时,加密货币行业对他持积极态度。

结论

在本期中,我们重点介绍了加密货币市场在世界各地表现的不同之处。当地法规(例如我们在韩国看到的法规)严格控制市场中的资本流动,导致价格扭曲。时区分析可以阐明市场如何表达对特定地区某些交易渠道或资产的偏好。总体而言,全球市场参与者所显示的偏好构成了全球加密货币经济。了解世界各地每个市场的细微差别将有助于引导加密货币继续在全球范围内被采用。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com