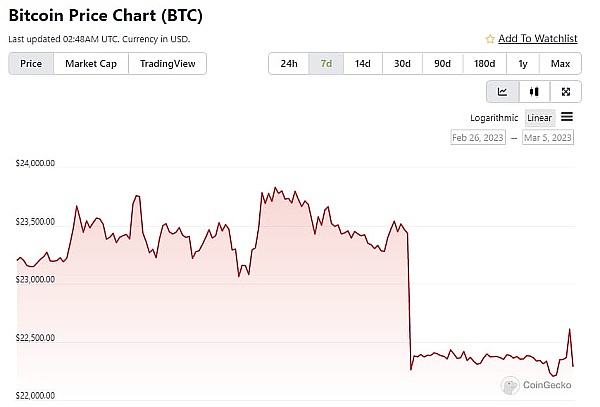

行情方面上周最大的事就是周五晚上市场的闪崩,比特币从23435美元在一个小时之内跌到了22259美元,跌幅5%。据 Coinglass 数据显示,这一小时全网爆仓约 1.6 亿美元,其中比特币爆仓 5492.54 万美元,以太坊爆仓 2355.84 万美元。

在那之后比特币和以太坊几乎就是横盘的状态,但其他加密货币尤其是之前表现较好的币种,在周末两天一直阴跌,不少币较前阵子创下的高点已经回撤30%-40%了,比如存储板块的FIL与AR、Arbitrum上的游戏项目Magic和Optimism上的DEX项目Velodrome等。

这次突然的下跌没有什么预兆,也没什么利空。有人说是监管对币安的限制,还有说是USDC托管银行的雷,其实都不是什么大利空。

先说币安被盯上这事。监管尤其是美国的监管,一直在找币安的麻烦,BUSD被扼杀确实是币安的一大损失,但还谈不上动摇了根基。SEC还想限制Binance US收购Voyager,但法官驳回了SEC的反对意见,而97%债权人都赞成这笔交易,这表明这笔交易将在听证会结束后得到批准。虽然这笔收购得到了批准,但收购完了以后,那就归监管说了算了,相信币安在美国的业务不会太顺利,但监管想搞到币安的核心业务,也比较费劲。

我觉得加密市场的投资者见到这种情况也是好事。作为加密市场最大的CEX,本就是中心化的经营模式,就应该受到监管。可是现在这种监管不成体系,监管又各自为政的情况下,很难对币安等交易所执行有效监管。FTX要不是里面有2%的美国客户,怕是美国也管不着它,可能挪了客户几十亿美元也就都没事了,现在SBF都还没下定论呢。但监管一直“骚扰”币安,肯定能给币安造成压力,让它的行为受到约束,不敢多行不义,否则容易露出马脚让监管查到蛛丝马迹再打击到它就得不偿失了。币安要求稳,如此大的体量,钱肯定是不愁赚的,保下饭碗才是关键。

再说USDC托管银行Silvergate Bank这事。Silvergate Bank 是首批在美国为数字货币相关公司提供银行服务的银行之一。Silvergate Bank 为一些主要的数字货币交易所、支付公司和其他加密货币公司提供银行服务。

成也加密败也加密,与加密市场联系紧密的Silvergate在加密熊市的情况下发展受挫,3 月 2 日,Silvergate Bank 控股公司 Silvergate Capital Corporation 宣布推迟向SEC提交年度 10-K 报告,而且表明可能面临资本不足的问题。 Silvergate 股票也应声下跌,周四收盘时已跌至 5.72 美元,跌幅达到 57.69% 。

Silvergate的暴雷也小小引发了恐慌,相关的稳定币发行商也出来澄清没有受到Silvergate的影响。Tether 首席技术官 Paolo Ardoino 发推称,Tether 没有对 Silvergate 的敞口。有很多人在传USDC的储备资金存放在Silvergate Bank,所以当Silvergate面临资本不足的问题时USDC储备会出问题。其实不然。Circle已发消息澄清,它们已将Silvergate持有的一小部分USDC储备存款转移至其他银行合作伙伴。这部分储备存款是托管在Silvergate Bank中的,不属于Silvergate的存款,它是不能动这部分资金的,只有保管责任。调整之后所有USDC储备都存放在几家资本充足的美国银行和Circle Reserve Fund中,Circle Reserve Fund目前持有约80%的USDC储备。且Circle也正在积极转移剩余Silvergate相关服务。

因此这两个利空也都是子虚乌有,并不是那么有杀伤力。但行情跌了就是跌了,也不需要太多理由,就像涨的时候也不需要理由。最近两个月的上涨,并没有太多的动力来自于美股,而更多属于加密的自我驱动。而这种自我驱动有什么理由吗?好像也不多。只是情绪起来了,超跌反弹。

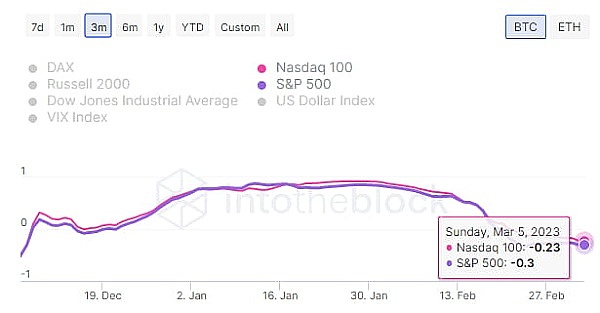

最近两个多月的市场一个主要的变化就是加密和美股在一定程度上的脱钩。美股波动大加密就跟一跟美股,没什么波动或者美股收盘的时间,加密就走自己的趋势。这个周五,加密闪崩之后,美股大涨,加密也一点没有跟随,依旧是震荡走势。

下图是比特币在最近三个月和美股纳斯达克和标普指数的相关性,最近这几天相关性已经为负了。在12月份也有一段时间相关性为负。相关度较高的时间段在1月中旬到2月上旬这段时间,加密以横盘为主,没什么趋势,受美股影响就比较大。

过去这两年比特币和以太坊与美股之间的相关性都极高,很少有走势背离的情况出现。在货币政策收紧,资本市场流动性被挤压的情况下,加密市场泡沫被挤出,连续暴雷,大幅下跌。在杠杆不断下降,泡沫被清理差不多的情况下,加密终于开始找到了一些属于自己的节奏。毕竟还是两个成分差异很大的市场,长期走势保持极高的相关性也是不太可能的。我们可能正在从靠美股来判断加密市场的走势向美股、加密基本面双因素驱动的情况转变。

说说上海升级的最新进展。

2月28日Sepolia 测试网进行了升级,以太坊开发人员表示一切运行顺利。这是主网进行上海升级前三个测试网中的第二个。

第三个测试网Goerli的上海升级测试时间也已经确定了,那就是3 月 14 日,成功的概率应该不小。主网升级的时间也差不多能确定了,将在 Goerli 升级之后 3-4 周进行上海升级,具体时间应该会在Georli测试完成后确定,但应该不会差很多,和上次文章中说的类似,4月份我们就能看到主网升级了。

也就是说还有一个月的时间上海升级就来了。

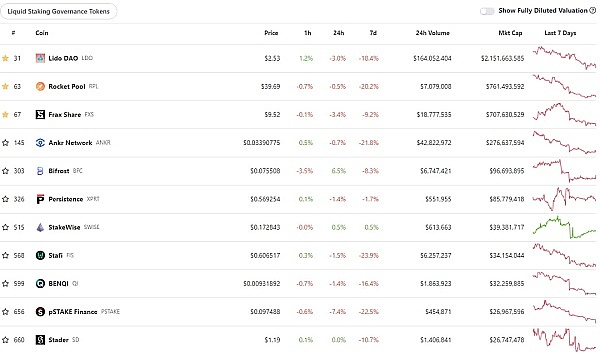

以太坊质押板块的相关概念币(主要是LSD板块和DVT现在还只有SSV)利好预期的窗口期也就剩一个月了。

最近几天很多之前涨得比较凶猛的币都回调了不少,我猜测如果行情还能维持的话,行情维持住市场才会愿意兑现利好,否则泥沙俱下,管你什么利好,都掀不起波浪,尤其是LSD和SSV已经涨了不少的情况下,可能不会涨反而还会回撤。如果行情好的话,LSD在上海升级前这一个月可能还会冲刺一次。在上海升级前实现新高。除非行情在上海升级后一直火爆,要不利好兑现后这些相关代币应该很难持续创新高。

我们要正确理解上海升级给LSD还有SSV等代币带来了多少的利好。上海升级我觉得最主要的利好分为两个部分。一是改变了以太坊质押的性质,从一个不定期存款变成了一个可预约提现的活期存款,但存款利率在升级后这个时点上是不变的。流动性得到了极大的提升,但利率不变,这个吸引力就大多了。那以太坊的持币者,反正不赚白不赚,吃下这一年几个点安全稳定的利息,这是非常好的事情。因此我们有理由相信上海升级后以太坊质押规模会有一个提升,这是整个板块的利好。所以相关板块会上涨。二是对于LSD板块来说,上海升级后,LSD资产可以兑换成ETH,以后就不存在脱钩风险了,流动性也彻底打通了,DeFi可以更安全地支持LSD资产。给LSD资产带来更多的利润和机会。

主要的利好还是第一部分,现在的以太坊质押规模是1756.9万个ETH,质押比率是14.59%,不到15%。市场的预期也许上海升级后,以太坊质押规模会提升到30%以上。当然这个提升也存在不确定性,而且这种提升需要时间,也就是说,上海升级也许能让以太坊质押相关项目在一段时间内规模提升一倍左右。这是市场给与相关代币估值提升的理论基础。

但考虑到相关LSD板块(LDO、RPL、FXS等)和DVT板块(SSV)在近期内都上涨了不止一倍,如果继续上涨,可能存在透支未来很长一段时间利好的现象,也就是市场先涨了,但业绩达到这个预期需要很长的时间。那就可能存在市场情绪降温,未来有大幅下跌的可能。所以我们在进行相关代币投资的时候切不可盲目追高。

比如最近很火的SSV,50的时候全在聊确实感觉过热了。当然,作为一个市场比较陌生的概念DVT,我觉得SSV在最近的涨势中有些价值被发现的意思,之前市场不根本不知道DVT是做什么的,SSV在这个领域是什么位置。多涨了些,也可以理解,包括SSV在火热之后,币安给予了很多流动性支持,也上了另一个大所OK,这些都给SSV带来了热度和涨幅。但两月五倍还是太猛了些,有些回调也是正常。作为从5U就持有SSV的投资者我懒得去思考短线到底怎么走,还要判断老大老二走势,太难了。我就长期持有,SSV还会继续前进的,慢就是快。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com