一、行业概述

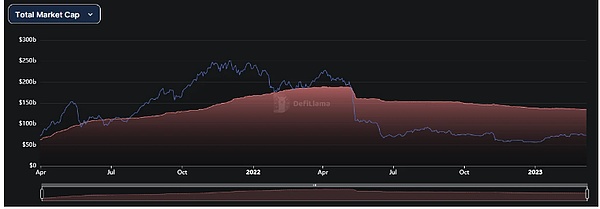

稳定币对于整个加密市场的重要性不言而喻,它很大程度上也是反映牛熊的一个晴雨表。在 2022 年 4-5 月的时候稳定币市值达到峰值接近 190 B,随后一路下行,当前稳定币市值 135 B。稳定币市值反映出资金进出场的情况,换句话说也就是市场的流动性情况,这与整个市场牛熊周期契合度很高。

长期以来,USDT、USDC和 BUSD 占据着稳定币市场前三。此前 2 月份,SEC(美国证券交易委员会)认为 BUSD 是一种未注册的证券,向 BUSD 稳定币发行商 Paxos 发出威尔斯通知(SEC 对公司进行民事诉讼前的非正式提醒)。不久后纽约金融服务部(NYDFS)更下令 Paxos 停止铸造 BUSD。Coinbase更是于 3 月 1 日宣布暂停 BUSD 交易。BUSD 从事发前市值 16 B 到目前的 8.4 B,接近腰斩。

BUSD 作为币安生态系统的流动性门户,对于整个币安来说极其重要,从币安对 BUSD 的支持力度便可窥斑见豹,比如 BUSD 参加 Launchpad,BUSD 交易对免手续费等。但经此一事,币安不得不寻找其他稳定币替代解决方案来满足市场需求。币安创始人CZ表示过币安本身不会去做稳定币项目,其在推特回复道:“让更多稳定币蓬勃发展。”之后更是在一场直播中坦言币安正在与多位稳定币发行方沟通。随着 BUSD 的逐步退出市场,场内资金必然流入其他稳定币项目。

二、详解 OGV 与 OUSD

1. OGV是由NFT交易平台 Origin Protocol 推出的稳定币项目 Origin Dollar(OUSD)的治理和价值累积代币。OUSD 最初于 2020 年 9 月在以太坊网络上推出。用户目前可以在Origin Dollar DApp使用 USDT、USDC、DAI 铸造或兑换 OUSD(与美元 1 : 1 锚定),并在钱包中赚取收益。

2.1 OUSD 价值捕获

OUSD 智能合约会将底层稳定币(USDT、USDC、DAI)部署到一组多样化的DEFI 策略中(例如Compound、Aave和Curve),产生的收益会通过 rebase 的机制自动更新每个代币持有者钱包中的余额,使得 OUSD 保持在 1 美元附近。协议会调整策略以实现高收益,同时分散风险。当有用户与 OUSD 智能合约产生交互时便会触发 rebase 机制,同时Chainlink Keepers 确保每天至少发生一次 rebase。协议还将通过提供借贷、做市商获得收益。除此之外,当从金库中赎回时将收取 0.25% 的退出费,这部分费用将分配给其他 OUSD 持有者,同时用户将按照当前金库中三种稳定币的比例获得混合稳定币。

2.2 OGV 治理及价值捕获

用户质押 OGV 可根据数量及解锁时限获得不同比例系数的 veOGV,veOGV 可参与每周的 DEFI 策略的分配权重投票,投票结果由 Strategist 多签成员在链上执行。同时所有由 OUSD 捕获价值的 10% 将在市场上回购 OGV 分配给质押者。

2.3 OGV 代币经济学

OGV 无私售、无公售,属于 fair launch。OGV 于 2022 年 7 月发行,总量 4 0 亿枚,当前流通量 6 .4 亿枚。其中 25% (10 亿)空投给 OGN 持有者,无锁仓。DAO储备 15.62% (总量 18.75% )、空投给 OUSD 持有者 10% 、早期贡献者 10% 、未来贡献者 10% 分四年解锁,每年解锁 1/4 。流动性挖矿释放情况见表 1 ,当前每月产出 1680 万枚。早期空投份额到期未领取被销毁的 OGV 一共有 3.7 亿枚。

2.4 OUSD 链上分析

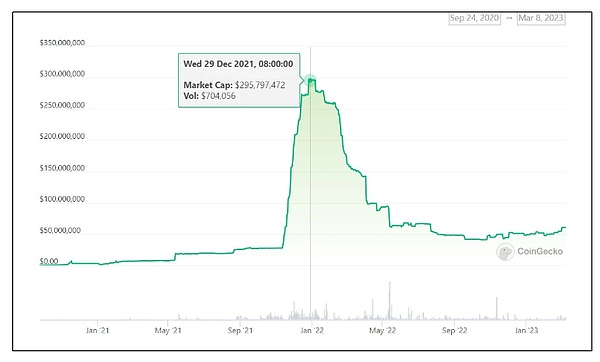

OGV 的价值主要取决于 OUSD 的应用,以下数据来自 CoinGecko 和 Dune。

(1 )OUSD 的铸造

整体趋势 OUSD 的铸造是在逐步上升的,中间突增部分是当时项目方推出了流动性激励活动铸造量接近 3 亿美元,后续也受 UST 脱锚影响一度回落至 4000 万美元,目前 OUSD 铸造量为 6058 万美元。

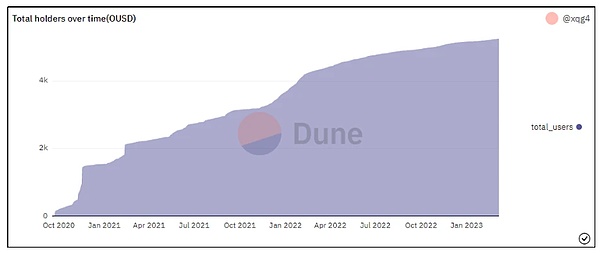

OUSD 用户数量

OUSD 当前持币地址数量 2748 ,用户总数 5252 ,近期链上交互次数几乎每天个位数。相比较,TUSD 当前持币地址数量 4.7 万,用户总数 25.8 万,近期链上交互次数每天 100 以上。

OUSD 的应用

除了自动生息和流动性挖矿,官网披露了一些钱包支持以及DEX交易外,还有一些其他合作伙伴。1 月份与 Archimedes 达成合作,OUSD 将成为对方杠杆率高达 10 倍的第一个稳定币。

三、竞争环境与横向比较

3.1 竞争对手

考虑到币安选择稳定币合作方,需要满足两个最基础的条件: 1.项目运行安全稳定;2.已经形成一定的使用规模。因此根据 DefiLlama 数据,剔除脱锚的稳定币,整理了一份目前排名前列的稳定币数据见表 2 。从表格可以看出 BUSD 流出资金主要由 USDT 和 USDC 两者承接了,同时一些稳定币项目也在绝对值或相对值上获得一定增长,如 TUSD、FRAX、USDD、LUSD、MIM、DOLA、OUSD。我们选择有治理代币的稳定币项目来进行深入研究,试着从中发现价值币。

(1 )TUSD

TrueUSD(TUSD)是美国资产数字化平台 TrustToken 推出的 1: 1 锚定美元的稳定币,美元存在于已签署托管协议的多家信托公司的银行账户中,银行账户的内容每天都会公布,并且每月都要进行审计。

根据链上数据显示,从 2 月 16 日到 2 月 24 日,币安铸造了 1.8 亿枚 TUSD。自 2019 年 6 月以来,与美元挂钩的稳定币 TUSD 运营 TrustToken 一直都是币安的合作伙伴,这种关系允许币安以零费用购买 TUSD 并将其兑换为法定货币。

从以上角度来看,TUSD 对于币安而言的确是非常合适的合作方,但须知的是 TUSD 严格来讲并没有治理代币,稳定币的收益也是归 TrustToken 所有。TRU 并不能通过 TUSD 捕获价值,尽管如此,作为同宗同源的 TRU 自 2 月 15 日的 0.042 上涨至高点有 240% 以上的涨幅。

(2 )FRAX

FRAX 于 2020 年 12 月上线以太坊主网,此前是一种“部分算法稳定币”,即一部分采用抵押物支持,一部分采用其治理代币 FXS 供应的算法支持。历史上 FRAX 并未发生过严重的脱锚。2 月底,社区投票通过了一项治理投案,把 FRAX 稳定币的目标抵押率(CR)设定为 100% ,移除协议对稳定币的算法支持,今后 FRAX 将成为完全抵押稳定币。从安全角度和应用场景来看,FRAX 亦有可能成为币安的合作方。

此外,目前 Frax Finance 已经开发出一整套的 DeFi 产品,包括 FRAX、时间加权平均 AMM Fraxswap、借贷市场 Fraxlend、算法做市程序 AMOs、加密原生 CPI 稳定币 FPI、跨链桥 Fraxferry,近期随着以太坊上海升级临近 Frax 又推出了ETH流动性质押衍生品 fraxETH。不可置疑,FXS 是一个优质币,但其目前市值不低(CMC 排名 68 ),相比其他项目而言,增长潜力小。

(3 )LUSD

Liquity 是一个去中心化借贷平台,协议于 2021 年 4 月 5 日上线以太坊链,目前也仅支持以太坊。Liquity 有两种原生资产,一种是挂钩美元的稳定币 LUSD,一种是治理代币 LQTY。在 Liquity 上,用户可以存入 ETH,只需付出一次性费用,便可无利息、无还款时限借出 LUSD(需保证最低 110% 的抵押率)。截至目前,Liquity 智能合约还没有引发过安全事件。

Liquity 本身去中心化程度很高,且未出现过安全问题,持续稳定运营。当前 LUSD 稳定币生态较弱,使用场景不够丰富,LQTY 治理也刚上线不久。但是 2 月 28 日 LQTY 上线币安,其价格迅速翻倍,也在很大程度上预示着未来币安可能会和 LUSD 达成合作,相应的 LQTY 也会有进一步上升的空间。

(4 )MIM

abracadabra.money 通过抵押创新创造了去中心化的稳定币。 这些由加密货币支持的稳定币旨在通过铸造基于通常非流动性利息代币 (ibTKN) 抵押品的流动代币来释放去中心化金融 (DeFi) 空间的流动性。 一种称为 Magic Internet Money (MIM) 的稳定币支撑着 Abracadabra 加密货币生态系统,而额外的 SPELL 和 sSPELL 代币有助于治理并鼓励市场参与。

然而 MIM 是存在不少争议的,大多数稳定币是由等量的法币资产或者其他相关资产支持的,而 MIM 仅由一组精选的数字资产支持,这对其稳定性带来一定的风险。在Terra崩盘期间,Abracadabra 便产生了 1200 万美元的坏账,MIM 一度脱锚跌至 0.94 美元。除此之外,项目创始人曾经的项目 wonderland 承诺了一个可持续的、有收益的机制,但该项目原生 TIME 代币从$ 10, 000 以上暴跌至$ 95 。

综合以上,币安选择 MIM 的可能性较小。

(5 )DOLA

Inverse Finance 是一个在稳定币上产生收益率并将收益率持续投资于目标代币(如 ETH)的协议。Inverse Finance 创建单一资本效率借贷池,基于合成信用和非合成信用结合的 Anchor 协议。此外,Inverse Finance 还在 Anchor 上发行原生合成/信用稳定币 DOLA。

DOLA 历史上发生过多次超过 2% 以上的脱锚,从这点看,币安选择的可能性较小。

3.2 OUSD 竞争优势

(1 )安全稳定

OUSD 的强大程度取决于支持它的稳定币,该协议在添加为支持资产之前会通过深入的稳定币评估框架竭力评估每个稳定币。OUSD 当前支持的稳定币有 USDT、USDC、DAI,未来可能会添加新的稳定币。如果这些稳定币中的人和一个被证明不大可靠或使 OUSD 持有者的资金处于危险之中,也有可能会取消支持。OUSD 本身就像一篮子市场上主流稳定的稳定币组成的稳定币,理论上其安全性能较单一的稳定币更加的安全稳定。

有一个案例是在去年 USDT 脱锚恐慌事件中,项目方使用治理流程公开同意暂时退出 USDT。如果支持的稳定币当中存在流动性问题或有迹象相信其正在脱钩,项目方也有能力非常迅速的采取行动。战略家角色允许两名多签代表在几分钟内主动退出存在问题的稳定币,重要的是策略家是不能提取资金或者使用尚未列入白名单的策略以保证资金安全。

(2 )自动生息

OUSD 相较于其他稳定币存储在钱包里,能够自动生息(当前年化 4.53% ),释放了稳定币的流动性。

(3 )OGV 性价比高

在上述研究的稳定币项目的治理代币当中,OGV 的市值最低,仅 480 万美元;同时稳定币市值与治理代币市值比最大,高达 16.8 。综合比较,OGV 的性价比最高。

(4 )团队实力强

项目团队由加密货币和金融科技行业的资深人士创建,其中包括连续创业者、早期加密货币投资者、YouTube 早期员工、Google/Dropbox 工程经理以及 Paypal 联合创始人之一——潘宇。26 名核心团队、 6 名社区团队、 7 名顾问、 273 名开源贡献者都有在官网公开披露。项目方另一个 NFT 项目代币 OGN 流通市值 6000 万美元,目前也上线了币安、coinbase、火必、库币、gate、kraken 等主流交易所。

四、风险提示

1. 智能合约风险

尽管智能合约已经经过多家安全公司审计,但仍然有可能出现逻辑错误,导致投资者资金损失。在项目初期, 2020 年 11 月 7 日,由于之前未检测到的重入漏洞被黑客盗取 700 万美元,之后项目方提出补偿计划并完成多次审计和安全升级后,于当年 12 月重启。

2. 第三方平台风险

OUSD 的部分收益建立在其他 DeFi 平台之上,例如 Aave、Compound 和 Curve,这些平台均有增加额外的智能合约风险。

3. 稳定币风险

OUSD 的资金池由支持的稳定币组成,尽管有一定的风险缓解措施,但仍然可能会因基础稳定币自身风险产生一定损失。例如 SEC 监管、USDT 和 USDC 发行方冻结持有人钱包资金等。

五、结论

总体而言,稳定币会是一个长期的叙事,BUSD 的退出势必会流向其他稳定币项目。综合来看,OUSD 自带 Defi 属性,通过多种安全可靠的稳定币进一步摊低风险,项目团队实力强劲,尽管目前规模不足 1 亿美元,应用场景少,但未来会有不小的增长潜力。而作为 OUSD 的治理代币,OGV 具备价值捕获能力,本身也是严重低估了,即使目前相较其他治理代币估值也有 10 倍的增长空间。除此之外,OGV 的大哥 OGN 已经上线了各大交易所,未来随着市场发现 OUSD 的价值,同时币安若能和 OUSD 达成合作,那 OGV 大有可为。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com