随着Arbitrum生态的火热,Optimism生态也不甘示弱,谁能更获得大众的青睐?两者中有哪些值得我们去埋伏的币种?

尽管Optimism和Arbitrum都是采用Optimism Rollup,但是他们还是有所区别。两者使用不同的争议解决过程来验证交易,Optimism采用执行在第一层的单轮欺诈证明,而Arbitrum则采用执行于链下的多轮欺诈证明。此外,两者的EVM兼容性不同,Arbtirum支持所有的EVM编译语言,而Optimism只有Solidity编译器。尽管这两个Layer2都是在差不多时间上线的,但这两个小小的设计区别却给后续的生态发展奠定了基础。

Arbitrum VS Optimism

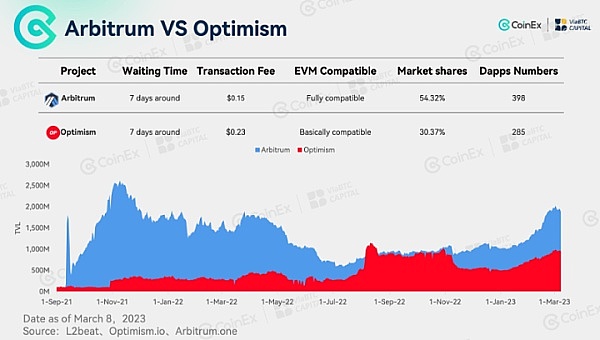

Arbtrium在EVM完全兼容的加持下,很多DeFi项目可以很轻松地部署在Arbitrum上,而Optimism在上线之初设置了白名单,只有在白名单上的项目才能在Optimism上部署,因此从一开始Arbtrum的TVL和DApps数量就远超Optimism生态,Arbtrium更是占据了超过一半的市场份额。Optimism在2021年12月时宣布解除白名单限制,2022年3月升级以降低交易费用,并获得A16z和Paradigm共同领投的1.5亿美元B轮融资后,乐观的生态才开始正式起航,TVL也逐渐增长。

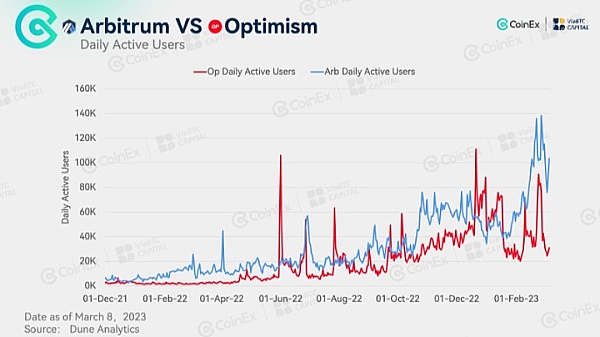

近期行情回暖,Arbitrum上的DeFi协议的交易需求增加,日活用户逐渐飙升,在过去六个月中增长了163%。而乐观的日活用户涨跌波动较大,原因在于Optimism会推出一系列网络奖励活动,与Optimism网络交互的用户可以获得代币或NFT,奖励结束后,日活用户就会显著减少。如2023年1月的Quests活动结束后,日活用户又回到了基础活跃用户水平。从这个角度来看,可以发现,Arbitrum依靠原生应用发展获得用户留存,而Optimism更多依靠网络激励获得短暂用户留存。

Arbitrum和op的生态项目数量在过去一年内也分别增长了145%和235%。Arbitrum上的项目启动更早,经过一段时间的运营不少原生项目已获得不错的用户增持,特别是Arbitrum上的DeFi项目,为Ethereum用户提供了一个低手续费、低延迟的交易体验。而Optimism上的项目更多是成熟项目的迁移,原生项目则较少。

两者中哪些项目值得我们关注?

Arbitrum生态项目

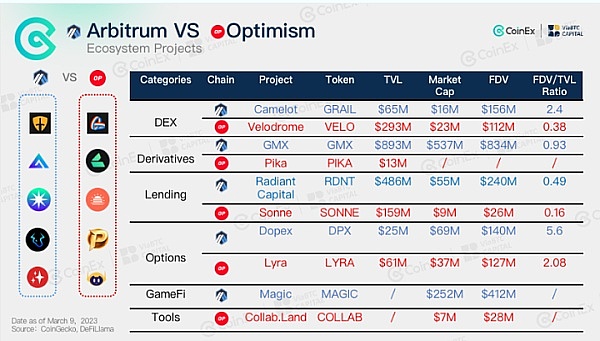

2023年,市场整体回暖,Arbitrum上以DeFi衍生品为代表,生态项目全面开花,热度水涨船高。

|GMX

GMX于2021年9月推出,是一款支持现货和永续合约的DEX,不同于dYdX或Perpetual协议采用的订单铺或AMM模式,GMX采用了全新的“全局流动性模式”,即用户可以通过直接购买并质押其流动性代币GLP的方式向GMX提供流动性。GLP流动性提供者作为对手盘,可以获得流动矿池中亏损者的盈利,所以GLP的价格会随着交易用户盈利或亏损而上涨或下跌。这种新的全局流动性的优势是,GLP矿池容量相比交易对矿池有所扩大,并且交易价格有Chainlink预言机和其他DEX均价进行喂价,极大限度减少滑点的影响。

l MAGIC

Treasure Dao(Magic)是构建于Arbitrum上的去中心化NFT生态系统,以元宇宙的资源出发点,围绕经济机制进行生态建设,生态系统任务通过代币MAGIC在经济上联系在一起。项目成立于 2021年8月,在推出时主打NFT金融化,支持用户进行NFT交易和借贷。用户可以通过质押Loot、Treasure 等NFT资产或AGLD(Loot社区衍生代币)可获得代币MAGIC 的挖矿收益。MAGIC代币是Treasure Dao的治理代币,贯穿了整个项目的生态。持有代币MAGIC,能够拥有一定的治理权、投票权和决策权。前不久由Treasure Dao支持并开发的一款游戏The Beacon,一经推出就在市场得到了不错的反响。未来,在其生态的不断丰富和打造之下,更加期待其生态代币MAGIC的表现。

l RDNT

Radiant Capital 是在 Arbitrum 推出并建立在 Layer0 上的一个跨链借贷协议,用户可以在一个网络上存入质押品,并在另一个网络中实现无缝借贷。Radiant Capital是目前在Arbitrum上增长最快的借贷协议,特点是多链借贷,简单来说就是在这个链上存入质押品可以在另一条链上借贷。它拥有原生的跨链市场,采用现有的货币市场模式,在本地构建跨链模式,完全由其社区运营,目前TVL达到了4.85亿美元。Radiant 完全是白手起家的团队,没有 VC 融资或种子轮。Radiant 协议将所有的费用都奖励给质押者,使得质押者能获得较为良好的收益,大部分以 USDC 形式支付。Radiant 的目标是整合前十大交互层上零散的流动资金(约 220 亿)。

Optimism生态项目

Optimism生态起航稍晚,原生项目较少,TVL也处于早期,不过在生态Grant的激励下也吸引了越来越多的开发者。

l VELO

Velodrome Finance 是 Optimism上的协议的流动性解决方案,在 Optimism 上的 TVL 超过了其他头部项目,TVL达到309M美元,近期资金创下新高。Velodrome由veDAO团队改编自Andre Cronje团队推出的Solidly,在此基础上做了部分修改,代币设计也参考了Solidly的(3,3)机制。

流动性提供者可获得VELO代币作为奖励,VELO锁仓后可得到NFT治理代币veVELO。持有veVELO可对协议进行治理,决定VELO分配给每个流动性矿池的权重,获得所有的交易手续费及所有的贿赂奖励,还可以通过rebase减少投票权的稀释。随着贿赂和交易手续费的增多,veVELO持有者的收入也会更高,进而引发VELO价格的上涨,流动性提供者的收益升高将吸引来更多流动性,更好的流动性进一步提升交易手续费收入,形成飞轮效应。

l SONNE

Sonne Finance是Optimism上的原生借贷项目,截至2023年3月9日,其TVL为39.72M美元,在借贷项目中TVL仅次于AAVE。Sonne目标是成为Optimism上提供货币市场最具竞争力的激励,拥有最深流动性的原生借贷项目。Sonne也将代币经济与Velodrome相结合,Sonne可用于贿赂Velo持有者,赚取的VELO也将分配给Sonne持有者,从而提高Sonne Finance的整体流动性。

l LYRA

Lyra是一个期权AMM协议,允许交易者根据流动性矿池买卖加密的期权。针对现有DeFi期权协议面临的高无偿、高风险和低流动性等问题,Lyra提出通过主动管理风险来降低LP流动性提供者的风险,提高自动化做市商AMM的流动性。Lyra自动做市商利用Synthetix协议帮助流动性提供者降低Delta风险。Lyra自动做市商会计算协议的总体Delta风险,再在Synthetix平台上主动开单对冲,保持Delta Neutral,这样在资产价格变动时对期权价格的影响较小,为流动性提供者降低风险。

文末

Arbitrum和Optimism目前是以太坊上最受欢迎的两个Rollup解决方案,同时也都是非常有前途的Layer2协议,两种协议都有各有的优势,也被视为DeFi乐土。虽然在资金体量和日常交易方面落后于以太坊,但是由于其交易更快,费用更低,吸引了大批项目和用户,并且他们每次升级都能给用户带来更好的体验。然而,如果想要取得长远的成功,二者必须要有自己的强大的生态,而不仅仅是以太坊的附属品。因此扩容从另一个角度看也是一场多线战争,这场战争可能有一个赢家,也可以有多个赢家,终极目标都是为用户和整个DeFi生态系统带来益处。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com