做一个小的半年度总结,反思和一些我个人认为的机会(仅代表个人观点,不代表机构观点):

2022布局:Questn,Blocksec,Footprint,Xterio,Solv Protocol,Swords and Dungeon,Chainbase

2023布局:风控平台(Almanak),CeFi+DeFi衍生品交易平台(Gravity),去中心化数据标注(QuestLab)

行业变化:

1.北美监管愈发严格,香港对crypto愈发开放。在政策上有较为明显的西落东升,北美投资人开始明显的接受并投资亚太创业团队。

2.新叙事较少,目前的项目围绕着ZK(web3 native),AI(web2 native)等展开。

以Citadel, Fidelity和红杉等为代表的华尔街资本开始打造自己合规交易所EDX,资金市场开始模块化。

4.以Black Rock,Fidelity等为代表的华尔街资本开始提交比特币/加密货币ETF,这是近期市场回暖的重要原因。

市场情况:

1.虽然BTC开始回暖到3W,相对于去年,总体来看市场更沉寂,新方向(ZK/AI)较少,等待新的叙事或者优质项目落地。

2.目前的主要矛盾已经发生了变化。2020-21的主要矛盾是没有优质的infra能够支撑应用,而现在的是没有一个好的方向能够转化web2进场。

3.在crypto infra上,L2/模块化公链还是火热,大资金依旧在布局,并且已经落地,用户体验非常丝滑。

4.在Onboarding User上,依旧围绕游戏展开,但目前开始出现在细分领域转化web2用户进web3的思路,我们已尝试布局(Questn, Xterio, Swords, Questlab)。

5.在Onboarding Developer上,并没有新的故事,而且目前新客户数量较少,且存活率降低。但整体逻辑不变,依旧值得布局(Chainbase)。

6.在Onboarding Money上,由于FTX倒闭,Binance被监管围攻以及EDX的推出,在Dex,资管,PB上等可能会有大的新机会,下半年可以重点关注于此(Solv, Gravity)。

上半年总结与反思

1.上半年3个deal400+万美金,数量和金额相对于去年有所下滑。这一方面是因为我们更加谨慎;另一方面也是因为市场新叙事较少,很优秀的团队变少,且适合我们投的新叙事更少。

2.今年的风格开始产生变化。去年的deal整体更保守,从blocksec到Almanak,项目偏向于开发者/保守型,这个逻辑在去年大熊市没问题。今年年底宏观加息开始停止,比特币回暖到3W,大机构在资金端动作频繁,我们应该开始布局更有爆发力增长的用户和资金端项目。

下半年推进方向:

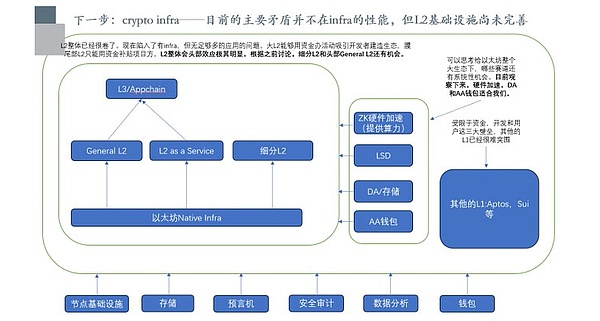

1.crypto infra仍需关注,但是核心不应注重于此。

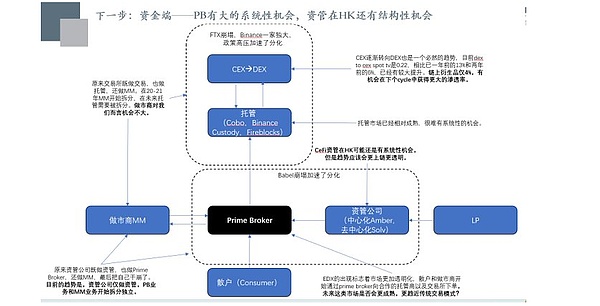

2.在资金端需要重点关注,因为EDX的出现,整体的交易模型会愈发传统,从而给Prime Broker带来的系统性机会。以及HK的CeFi资管等的结构性机会。

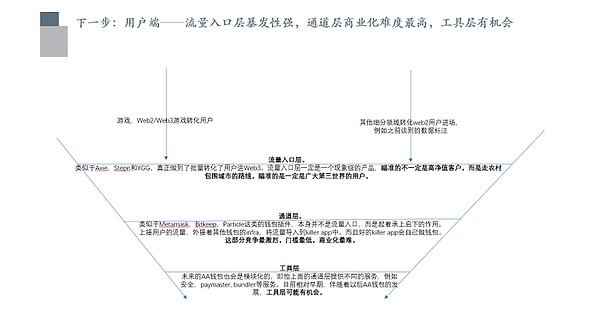

3.在用户端需要关注,包括以游戏为主的general转化思路,和细分赛道转化用户的思路是否正确。如果有合适的团队,应该重点考虑布局。

4.在开发端的逻辑依旧正确。虽然方向正确,但转化速度比预想的要慢。目前的问题是没有足够多的用户来支持新项目方创业。开发端项目整体会趋向于平稳,风险相对小

EDX的出现代表了crypto的交易会逐渐向传统的交易所模式转变。即机构/mm/散户通过PB向托管了交易所资金的托管商下单。此外,新加坡监管局MAS于今日也要求交易所需要将资金托管至交易平台。因此PB,HK CeFi,链上衍生品交易所等我还是长期看好

用户的方向可以大体分为3类。流量入口层(axie,stepn等),通道层(各类钱包)以及工具层(aa infra as a service)。流量入口层暴发性强,即从general的游戏+各个细分领域开始转化用户(首选第三世界)。通道层商业化难度最高。在目前通道层极其卷的情况下,工具层有机会跑出。

crypto infra的方向现在我觉得很别扭。现在的主要矛盾已经不再是没有好的infra来提供支持大量用户的基础。现在的主要矛盾是压根没有好东西吸引大家入场。但我个人认为垂类L2,以及服务于整个以太坊生态体系的ZK硬件加速(关键是还能服务于Web2大厂),AA钱包(及其infra),DA等还有结构性机会。

一级市场近期已经越来越无聊了,只能说革命尚未成功,同志仍需努力吧。希望我看好的团队(以及我没投的一些团队其实我也很喜欢)能在24-25年交付一个满意的答卷,给行业以温度,给大家以信心。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至oem1012@qq.com