其实个人觉得大饼的大趋势是一直联动美股的,当然今年到现在为止看上去没有美股强势,这倒无需担心,时候未到罢了,大饼的行情依然是和经济政策强相关,如果年底降息或明年年初降息,那大饼极有可能就是要通往挑战历史新高的路上了,当然这个可能性现目前看概率较小,因为美联储一直在平衡加息和通胀,预计降息来的不会那么快,但早晚都要来的,在那之前干啥呢?不就是能收筹码收筹码,能做波段做波段,大牛市来一把丰收吗?

目前加密世界的美债代币化有3种路径:

1、中心化稳定币的储备资产美债化。据公开信息,USDT、USDC、BUSD的发行方已经~80%的储备资产转换美债,估计这三家持有的美债总规模~$960亿美元,已经超越巴菲特的伯克希尔哈撒韦公司。这也是为什么加密KOL们戏称RWA龙头应该是USDT的原因。

2、去中心化稳定币DAI在储备资产引入Token化美债。6月21日,MakerDAO动用协议金库资金买入$7亿美债,该行为被市场解读为协议金库的资产多元化配置 但其实据daistats.com和makerburn.com网站平台数据,RWA早已纳入DAI的资产负债表,成为铸造DAI的抵押资产之一 目前狭义的RWA资产(代币化美债)在DAI抵押资产的占比为39.7%。如果我们把USDC和USDP也看做一种RAW资产的话,这一比例将上升至55%

3、OndoFinance的美债代币化+货币市场基金。OndoFinance是面向合规的专业投资者和机构的美债代币化平台 在通过严格的KYC和平台审核之后,投资者可以使用加密资产购买该平台发行的代币化美债$OUSG $OUSG可以在OndoFinance旗下的去中心化货币市场FLUX借贷其它稳定币 但出于合规的需求,OndoFinance有意限制了$OUSG的自由度和可组合性

行情总是温水煮青蛙的,叫人后知后觉,最近的文章也总是在提示,现在已经进入赚钱阶段,几年甚至十年一遇的那种。抓紧时间选一些优秀的标的陆续上车了。

接下来聊一下个币,先说近期拉高回撤的,就像flow这种形态币种近期有很多,目前调整已经到日线布林带中轨附近,从技术面出发,再结合量能,这个位置肯定是可以慢慢布局一波反弹的,看一下具体位置flow支撑0.58附近,目前价格分批随便吃货,保守冲刺一下0.7问题不大,这种形态短撸为主,搏新高只要有足够耐心也只是时间问题,同形态zen,omg等。

除了拉高回撤,这波也不缺乏底部稳步调整的,像near,luna,kava,magic等,前段依旧没有发力,像这些币种也就差一个启动时间点,至于价格,个人认为现货随便拿即可,合约谨防插针或者小仓位布局问题都不大。

最后这几天可以重点关注一波web3板块币种,不管说是ocean还是pond,这波表现都是相当给力,这两天mask看着也有启动迹象,另外还有celr,grt,lpt,band都是这个板块,可以着重关注一下,有再盯币种,位置都可以交流。

最近一些我正在关注的叙事:

1:SD 将于10号推出ETHx。ETHx满足了质押市场对于低门槛和去中心化的需求。目前, $SD 已经冲高回落。之后还需要关注ETHx在上线之后的表现情况,更多的采用意味着对 SD 更多的需求。

2;BONE可能会在今年8月多伦多举办的Blockchain Futurist Conference会议中宣布推出。Shib是这个会议的主要赞助商之一.

3:坎昆升级以太坊基金会DevOps团队计划最早在 6 月 30 日或 7 月 3 日推出Devnet 7。Devnet 7 是EIP-4844的专用短期测试网络。 不过目前坎昆升级的具体时间还没有官宣。$ARB $OP

4:MKR回购,后面还会有一次投票,短期炒作周期快要结束了。我不怀疑 $MKR 会能力继续上涨,但因受到RWA叙事炒作的熄火,它现在有点上涨乏力。

5:YFI即将推出之前所预告的 $yETH 。产品本身与 $YFI 关系不大,但如果 $yETH 足够受市场的追捧,那么 $YFI 一定是有机会上涨的。

6:BASE的主网马上就要来了。

第一,它是对OP Stack叙事落地式的推动。上主网之后,Base部分基础收入将进入OP金库。

第二,BaseChain上面也将会涌现出一批优秀的协议,我们可以通过追踪数据来选择进行投资。 $OP

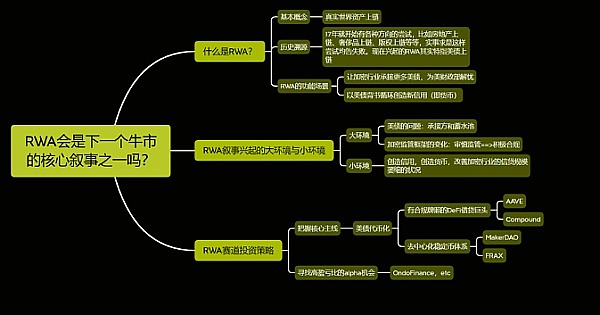

今天简单聊聊2023年的RWA会是2019年的DeFi吗?

旧瓶装新酒,这是RWA在2023年给市场的普遍观感,这也恰是DeFi在2019年给市场的普遍观感

上一轮熊市,许许多多的加密投资者因为“旧瓶装新酒”的判断,而错过了DeFi的早期投资机会

那么错过2023年的RWA,会让我们再次在下个牛市拍断大腿吗?

这个问题很难回答。但作为一个市场经历两轮牛熊而幸存至今的老韭菜,我的直觉告诉我,需要首先放下傲慢和偏见,去认真调查研究 RWA

RWA赛道的投资策略:

如果我们以Gartner新兴技术成长曲线观察,2023年的RWA可能正处于2019年的DeFi所在的阶段,即从泡沫破裂谷底期==>稳步爬升复苏期 RWA和LSDfi一样是房间内的大象,是加密世界投资的两张明牌,却往往会被大家熟视无睹 窃以为面向下一轮牛市的投资组合,应该将RWA和LSDfi 纳入资产配置表。

对应的标的附下图:

RWA再度兴起的大环境和小环境 :

1、宏观大环境6月1日,美国参议院通过债务上限法案,美债供给迅速突破$32万亿,10年期美债收益率(即折价率)持续攀升至4.05%高位,美国金融监管当局急需增发美债的承接力量 而环顾全球,只有两股可靠的力量有可能承接新发美债,一股力量是中国,这是主要的;另一股力量就是我们加密世界 而在3月银行危机结束之后,美国金融监管当局对加密的不友好政策逐渐清晰,监管原则从审慎监管转变为积极合规监管 在这样的宏观环境下,加密世界积极推动美债代币化,未尝不是一种变相地向美国金融监管当局“磕头”和输诚,是一种积极的生存策略

2、行业小环境事实上,我们可以将稳定币视作加密世界的基础货币,将DeFi借贷协议的TVL和CeFi借贷平台的AUM视作加密世界的信贷余额 在经历2022年的熊市洗礼后,中心化稳定币从高峰期的~$1400亿跌至目前的~$1200亿,跌幅14.28%,萎缩并不严重 但为什么我们会觉得市场的流动性萎缩非常严重呢?

这是因为加密世界的信贷规模在同期萎缩极为严重。这主要是因为LUNA\UST和Celsius的爆雷,引发加密世界两大信用创造神器算法稳定币和CeFi平台的全面崩盘 在3家美国加密友好银行破产关闭之后,在BUSD被美国金融监管格局勒令停止新增发行之后,在可预期的未来中心化稳定币规模很难重新恢复正增长。

最后的最后,还有很多其实都没写进来,比如具体的机会,具体的决策,这些东西往往不是一篇文章能概括的。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至oem1012@qq.com