RWA(Real World Assets)资产受到加密货币领域的广泛关注。然而,由于其属于现实世界资产,必须受限于现实世界的法律和资产确权结构。因此,相较于以往的链上代币发行方式,RWA代币的发行框架和流程更为复杂。

资产发行模型的差异至关重要。例如,在类似国债代币的项目中,存在多个类似的项目,它们提供几乎相同的收益。在这种情况下,如何区分它们的优劣?尤其对于像国债这种固定收益类产品,由于理财需求很高,其配置比例也很大,如何辨别类似产品的风险点?

以国债代币为例,资产发行模型及相关法律文件决定了投资者购买的底层资产是什么,比如某投资国债的公司的公司债务,或是某国债基金的份额,又或者是通过特定实体再包装购买的国债ETF,甚至是能兑换为美国财政部国债的代币。不同类型的底层资产对应不同的风险,而这种风险在大多数时候都很难察觉,直到发生黑天鹅事件。

本文旨在整理和分析市场上常见的RWA代币发行类型,以帮助读者更好地理解RWA资产发行框架。在加密世界与真实世界融合的过程中,能够有效地识别风险。

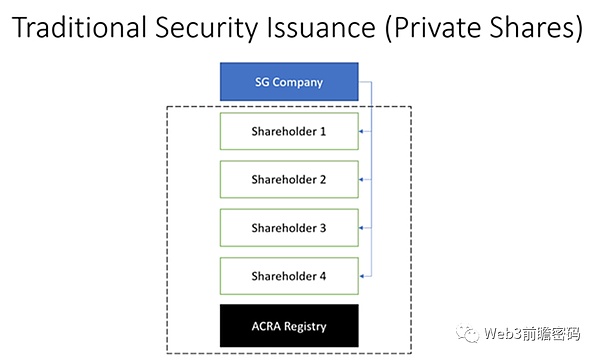

资产发行模型的分类 为了理解RWA代币的发行模型,我们先回顾传统资产的发行方式。以证券为例,下图展示了典型的新加坡公司股权发行模型。

一家公司会有多个股权持有者,这些股权所有权将在ACRA登记,其交易和转让记录也会在ACRA进行登记。

其中,ACRA是新加坡的证券登记机构。在其他国家市场可能有类似的机构,涉及不同的市场机制,例如美国的转让代理人,他们负责证券持有人的注册和登记。

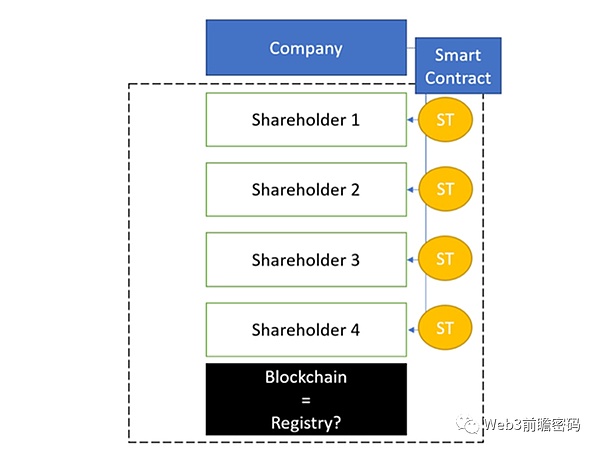

如果要在区块链上发行代币,实际上是将区块链作为记账工具,对资产进行注册和登记,并记录每笔转移过程。

在某些国家和地区,金融创新较为领先,支持在区块链上直接登记证券,例如瑞士的DLT法案。因此,在这些地区和国家,证券可以通过授权机构直接在区块链上发行。然而,在其他主要金融市场如美国、新加坡、香港等,法律暂不支持直接在区块链上注册和登记证券,因此大部分资产需要采取”绕路”的方式。

因此,当前市场上的主要发行模型可以分为两类:直接发行模型和资产支持模型。这两种发行模式本质上都是通过区块链发行债券,但其形式和权益有所不同。

需要注意的是,符合特定条件的私募证券,比如有限的销售金额,面向有限的投资者类型,对金融市场影响有限,可以在合规条件下发行。这也是大多数RWA项目目前仅针对合格投资者的原因。

直接发行模型 直接发行模型通过将区块链用作账本,由资产发行方在区块链上注册资产并发行代币。这些代币即为底层资产本身。投资者购买并持有这些资产时,直接获得与之相关的各项权益,如股票的投票权、债券的偿还权等。

然而,在当前市场环境下,直接发行模式存在一些限制。这些证券是代币化的,与当前主流证券交易所结构(如纳斯达克、SGX等)不兼容,或存在一定的摩擦成本。此外,目前法律框架尚不完善,缺乏足够的法律案例作为参考。

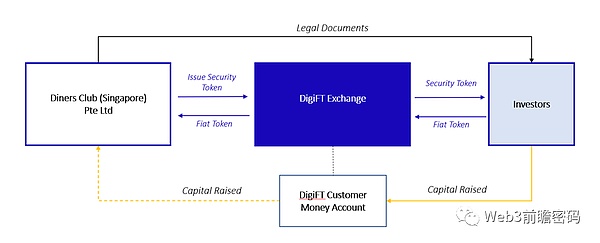

案例分析 当前许多RWA项目采用了直接发行模型,如债券形式,将现实世界的经济权益引入区块链。例如,DigiFT发行的Diners Club Debt Security Token就是这种模型的案例之一。其发行结构如下:

Diners Club International Ltd.隶属于Discover Financial Services,是美国金融服务领域最知名的品牌之一。

Diners Club (Singapore) Pte Ltd. (DCS)是Diners Club International Ltd.的特许经营实体,成立于1973年,是在新加坡注册的有限责任私人公司,其主要业务是以”Diners Club”品牌名义在新加坡提供信用卡和借记卡服务。DCS在DigiFT上发行了为期一个月的代币化票据,作为其财务管理计划的一部分,采用了直接发行模型。

在此模型中,DCS是资产的发行方,代币即为公司的票据。持有这些代币的用户可以在到期后向DCS兑换对应的资产。

资产支持模型 由于法律不完善,且链上资产有限,许多项目选择采用资产支持模型进行发行。这种模型下,代币是一种新型证券,代表底层资产的经济权益。资产发行方将资产发行和登记在区块链之外的系统,第三方购买资产后,按比例发行代币。在这种情况下,风险由资产发行方和代币发行方共同承担。

资产支持模型是目前较为常见的RWA模型,可以将真实世界的收益引入区块链。然而,这也会引入额外风险,并且发行的代币虽然能包含底层证券资产的经济价值,但其权益可能与真实的证券权益存在差异。

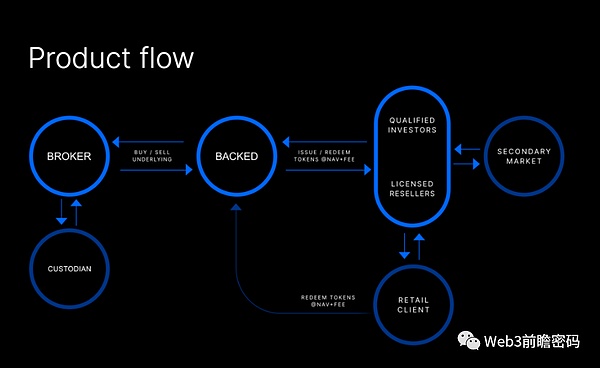

案例分析 Backed Finance是一家总部位于瑞士的受监管机构,在瑞士的DLT法案下,能够将现实世界的证券通过包装的形式上链,赋予代币经济权益。在资产支持模型下,购买其代币只能获得经济权益,Backed Finance在法律文件中明确表示,其代币化资产只是追踪底层资产价格的代币,并不包括传统证券的投票权等权益。其发行结构如下:

Backed Finance通过第三方机构购买相应的资产,由持牌托管机构进行托管,然后通过Backed Finance发行代币。每个代币通过链上链下数据追踪底层资产的价格,但不涉及投票权等其他权益。目前,其发行的资产包括Coinbase股票和Blackrock iShares ETF等。其中,底层资产的发行方是资产的原始发行方,如Coinbase的股票,而代币的发行方是Backed Finance。在这里,至少有两个层面的风险,分别来自于Coinbase和Backed Finance。Backed Finance是一个典型的资产支持模型,其在法律文件中明确表示,该代币只是追踪底层资产价格的工具,不具备持有证券其他权益。

总结 直接发行模型发行的代币即为底层资产,能够为投资者提供直接的相关权益,是更为健康的发行模式。然而,在当前法律环境下,采用直接发行的RWA资产具有较高的法律风险。资产支持模型需要信任映射资产的代币发行方。这种模式具有较高的信任成本,项目方通过获取牌照、使用预言机进行准备证明、定期公开银行账户等方式来增强信任度。如果具备完整的法律文件、健全的运营流程和充分的信息披露,资产支持模型发行的代币可以为投资者提供相对完整的权益,同时具备较高的灵活性。然而,资产包装模型是在现有框架下的”绕路”,我们更期待直接发行模型能够大规模应用。

在过去几个世纪,金融证券从纸质证券发展到电子化证券。区块链作为新型金融记账工具,我们相信未来会有更完善的法律和基础设施,实现证券的代币化,以提高效率并降低成本。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至oem1012@qq.com