一、 上周行业动态:

本周加密市场可谓血雨腥风,本周本应该是宏观政策利好的一周,但全球Top 3的交易所暴雷事件对市场造成了严重打击,加密市场总市值也来到了8450亿美元,距离高点已经回落70%,回到了2020年底的水平。截至撰稿,比特币收于16575.7,系两年内最低,周内跌幅21.98%,振幅27.16%。以太坊收于1225.09,周内跌幅24.13%,振幅34.12%。本次事件不仅牵连了FTX原生代币FTT,与SBF及其ventures相关的项目如SOL、NEAR、APT等均在本周出现了40%-60%不等的暴跌,事件发生后各国政府机构也开始更加关注并且打算在加密市场进行监管加码,这对整个市场的长久发展有益。并且本次暴跌加速了机构和个人杠杆的出清,加速市场筑底,长期仍是利好。当然近期更应该关注的则是事件后续可能带来的系列清算问题,今年LUNA事件后期导致数家中心化资管平台受到牵连,而本次的影响可能更加严重,关于更详细的FTX事件复盘将在加密生态跟踪中介绍。

但本次事件也帮助行业发展迈出重要一步,这个影响不仅在价格方面,事件发生以来多家交易所先后不同程度地进行公开储备证明(Proof of Reserves),开始了使其储备金透明的过程。币安首先在他们的blog中通过储备金证明分享了钱包地址的细节,他们的钱包中有近690亿美元的强劲储备,之后多家交易所也纷纷效仿,不同程度地披露了自己地储备金情况,截至目前已有Kucoin,Huobi,OKX,BitMex等多家交易所公布了自己的储备金详情。

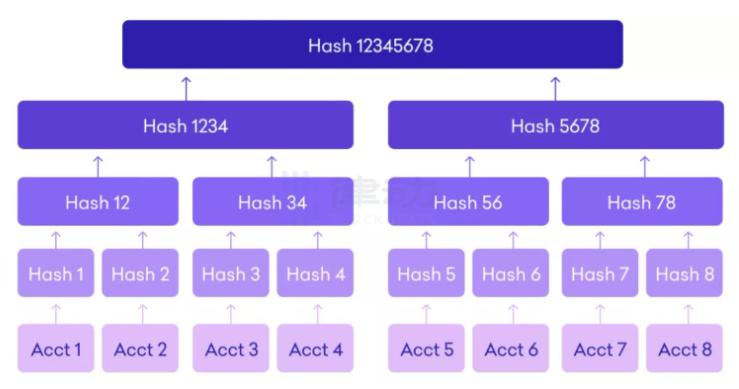

其实储备金证明(Proof of Reserves)早在今年二月份便由Kraken推出并允许用户验证其储备金余额,指的是一个特定的程序,在这个程序中托管人透明地证明链上储备金的存在,然后提供一个等价的证明,证明未尝负债不超过这些储备金。并且通过Merkle Tree的方式允许用户以很小的计算成本就能验证数据完整性,每一个用户都是Merkle Tree中的一个root,用户可以通过进行哈希运算向上验证,直到算得最顶层的根节点就可以与交易所披露的数据进行验证。虽然这类资金验证仍然存有弊端,比如无法验证资金的来源及稳定性,但对整个行业来讲仍然是迈出了重要的一步。

反观美股,本周美股走势因加密市场系统性问题相差极大,美股依然遵循着市场规律伴随着宏观政策波动。本周有三大利好美股消息释出,分别是美国通胀有所改善,国内放松境外疫情管控与地缘战争似有改善。三大利好分别在前后十几小时内公布,直接将美股带离了底部位置。其中纳指已在周五走出底部空间,冲破60日均线,在11280点形成颈线;标普也有形成上升通道的迹象,周四上涨5%冲破半年线,两个指数分别要面临半年线跟年线的压力,有可能会顺势突破。这三大利好按重要性排列,通胀有所改善是重中之重,10月CPI同比增长7.7%,大幅低于预期值8%,这一消息发出后,预测12月份加息50个基点的概率马上上升到80%以上,11月美联储议息会议的官方文字版声明也明确提出了鸽派的观点,只是要恢复正常水平还是需要时间,上个月扣除食品和能源的核心通胀率环比增长0.3%,一年就是3.6%,这与2%的通胀预期还是有差距,紧缩还是难以放松的,反弹和放松是边际改善而不是政策的扭转,要回归正常水平还是需要时间,可以期待的是12月以后美联储的政策会有边际改善,就是从加息75点的幅度降到50,然后在2023年中开始降息(瑞银预测)并且科技股该发财报的也都已经发完了,三季度的雷点已全部排完,因此在年底最后一次加息前,美股或许不会再有暴跌情况出现。

二、宏观与技术分析:

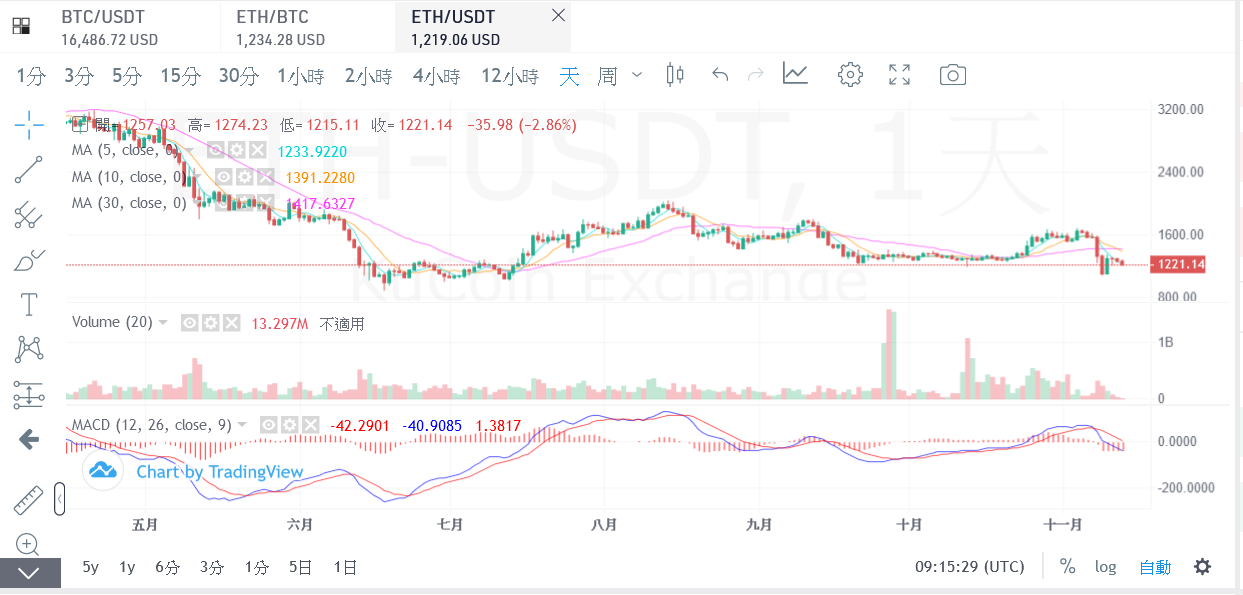

市场在FTX的事情发酵之下已经破位,目前来看随着FTX的破产清算,会有陆陆续续的负反馈,建议谨慎参与行情。

BTC目前已经破位,后续反弹回原平台的可能性变小,向下可能性较大。两年期美债回调至4.3%左右,未来12月份加息50bp。

纳斯达克站上60日线,短期反弹力度较强。

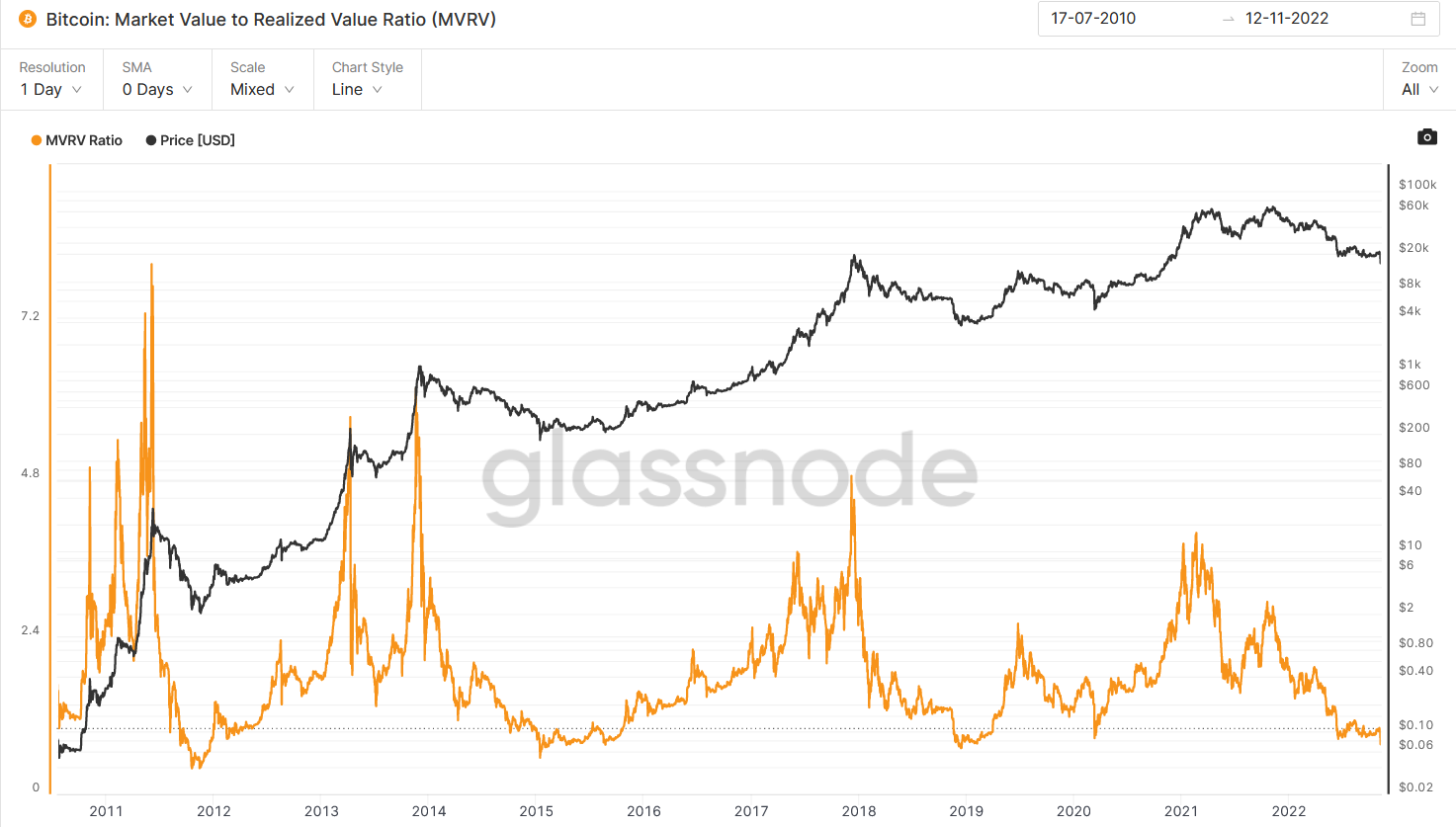

1、Arh999:0.3,但是建议稳定之后再做定投。

2、MVRV:0.758,性价比同Arh999。

BTC地址数:除了持币地址1k下行,其余皆暴力上涨。

ETH持币地址数:所有持币地址数都出现了大幅度拉升。

三、投融资情况总结:

1)投融资回顾

-

收到FTX & Alameda事件影响,报告期内披露的投融资数量只有8笔,累计金额1.94亿美元。加密支付解决方案Ramp Network、链上资产合规监控平台TRM Labs各自7,000万美元融资占据了报告期内融资规模的72%:

-

2个项目的主要参与方均来自传统投资机构,其中Ramp Network本轮融资由阿布扎比主权财富基金 Mudabala Capital领投;

-

而TRM Labs本次投资方包括高盛、PayPal Ventures、Amex Ventures和Citi Ventures。

-

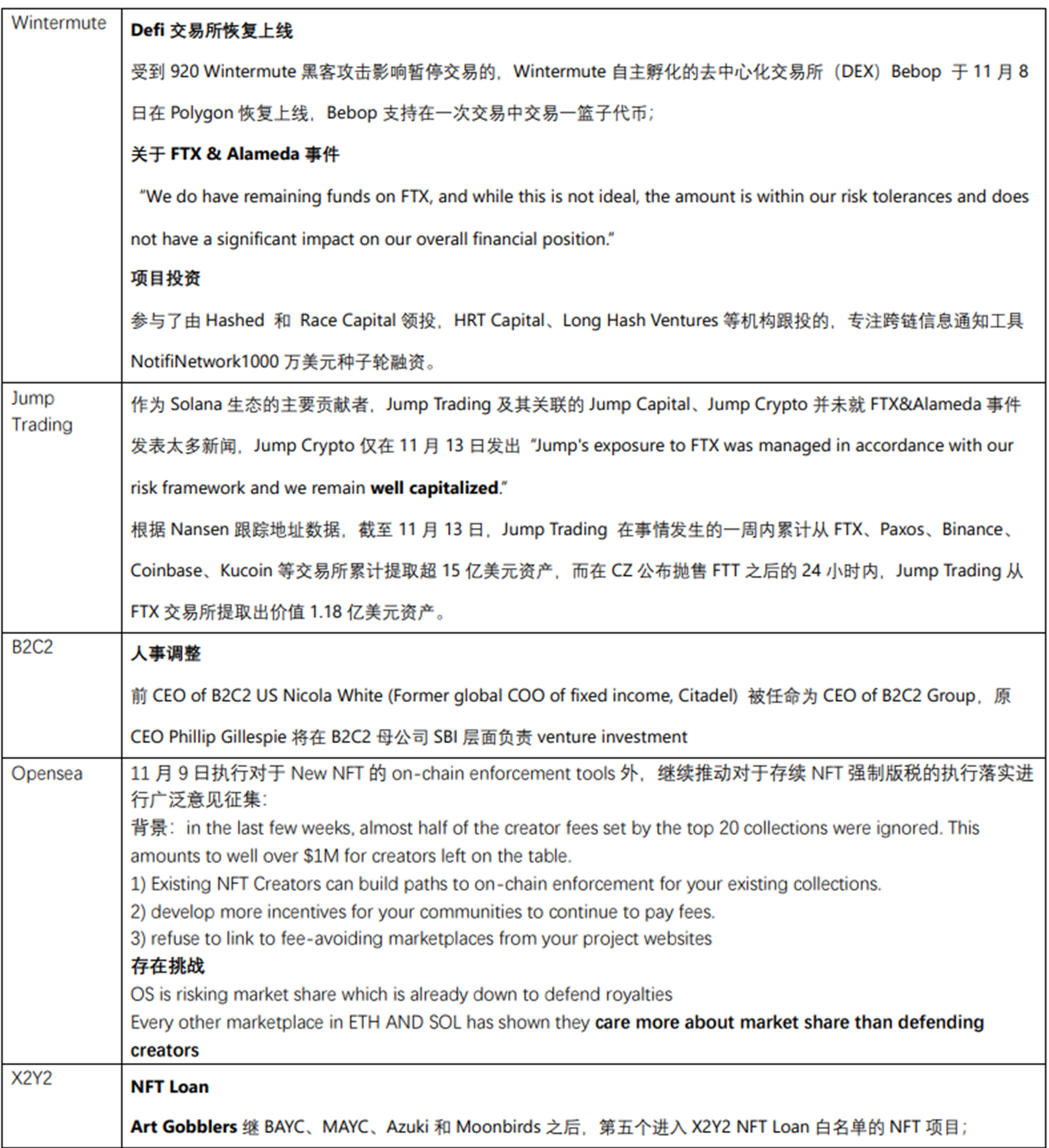

2)机构近况

四、加密生态跟踪:

1.NFTs

1) 市场概况

-

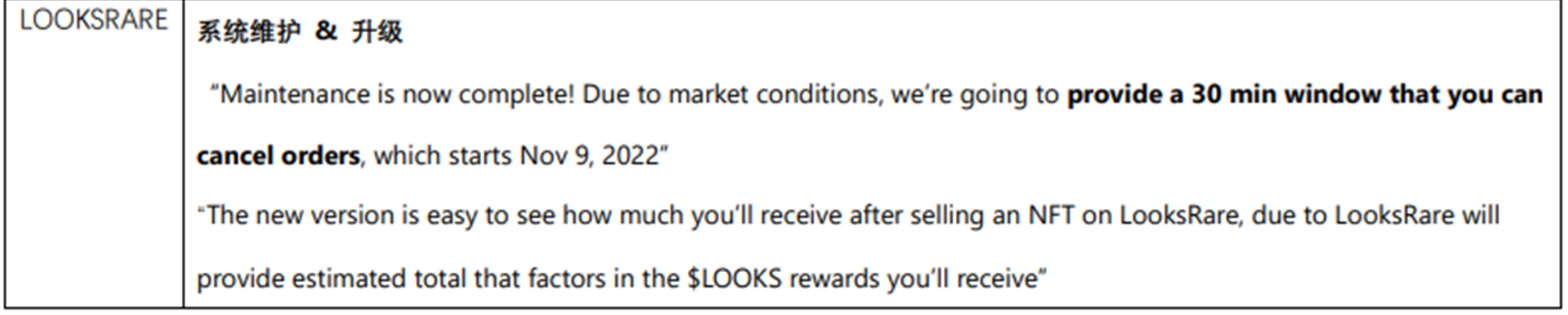

本周NFT蓝筹指数相比上月略有下降,截止11月13日,蓝筹指数与上周相比下降较小,没有出现大幅度变化,市场情绪处于历史低点。

-

本周NFT市场总市值同比下降4.31%,总交易额同比下降32.31%。本周NFT交易量已经降入冰点,因为FTX的暴雷事件,NFT市场也收到了流动性的影响,因此交易量也相对减少。

-

本周NFT市场的持有者/交易者活跃度下降,买家相比上周下降16.97%,卖家同比下降11.09%,持有者则上升了1.28%。在宏观市场的恶劣情况也影响到了绝大多数交易者的活跃度,部分蓝筹质押也遇到清算危机。

-

本周市场交易量排名前三的NFT分别为BAYC、KPR、Otherdeed,部分BAYC受到了质押的清算危机,而BAYC的地板价也降低了10ETH。

2)动态聚焦

-

OpenSea将会继续使用版税功能

-

继大部分NFT交易平台宣布将以各种形式取代版税功能后,对于保护创作者劳动力的权益之争也随之而来。本周,OpenSea宣布其平台将保留创作者版税,每次交易依旧会支付创作者其设置的交易版税金额。本次OpenSea的决定也是因为大量创作者的持续抗议而促成的,而版税和创作者权益保护的未来还尚未明朗。

-

-

BAYC董事会通过决议创建新创作者版税协议

-

近期NFT市场对于版税的争议很大,BAYC因此通过一项创建新创作者版税协议的草案。该草案是BAYC社区为保护创作者权益所通过的新版税协议,其内容可能包含一项新的协议功能:用户可以通过钱包转移,但是不能通过“未经智能合约允许”的NFT交易平台进行交易。该草案现在已经得到通过,发展还需要进一步跟进。

-

-

Kraken发布新无Gas费用NFT交易平台

-

Kraken交易所近期宣布了旗下的NFT交易平台。本次发布的交易平台的特点即用户在交易购买售卖的时候,不会产生出额外的Gas 费用。Kraken也同样将继续支持创作者版税,对用户和创作者都得到了很好的权益保障。

-

3) 重点项目

-

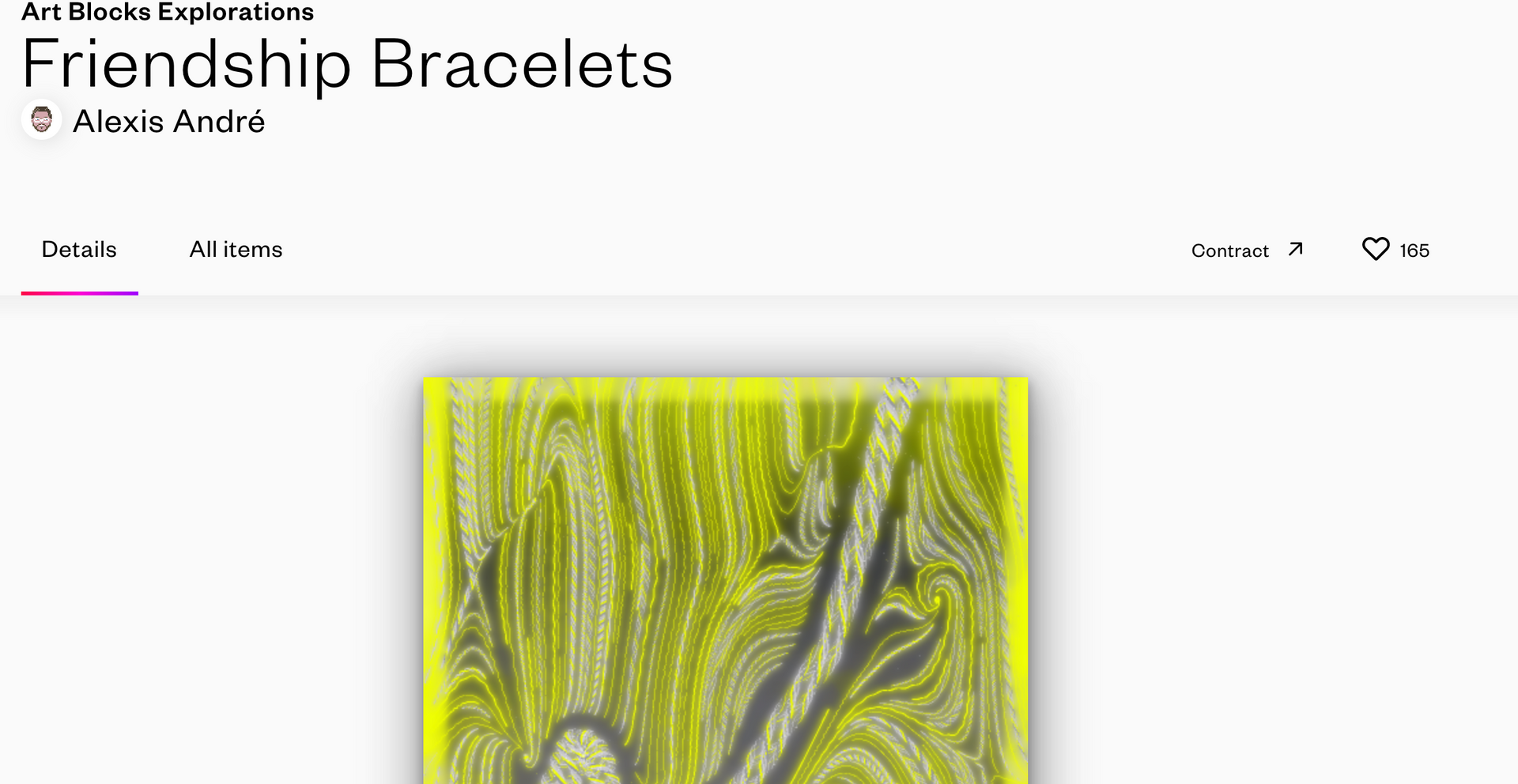

FriendshipBracelets by Alexis André

-

FriendshipBracelets 项目是由ArtBlocks 主推的新项目,ArtBlocks CEO Eric Calderon 力主与艺术家Alexis André共同通过生成艺术的手段将自己在平时生活中的所见所闻以NFT的形式表现了出来。

-

本次发行的作品均为生成艺术,也是Art Blocks平台主推的项目特点之一。得到Art Blocks 任意NFT的用户在一定时间内会进行快照,从而将获得了Friendship Bracelet项目的白名单铸造权。

-

-

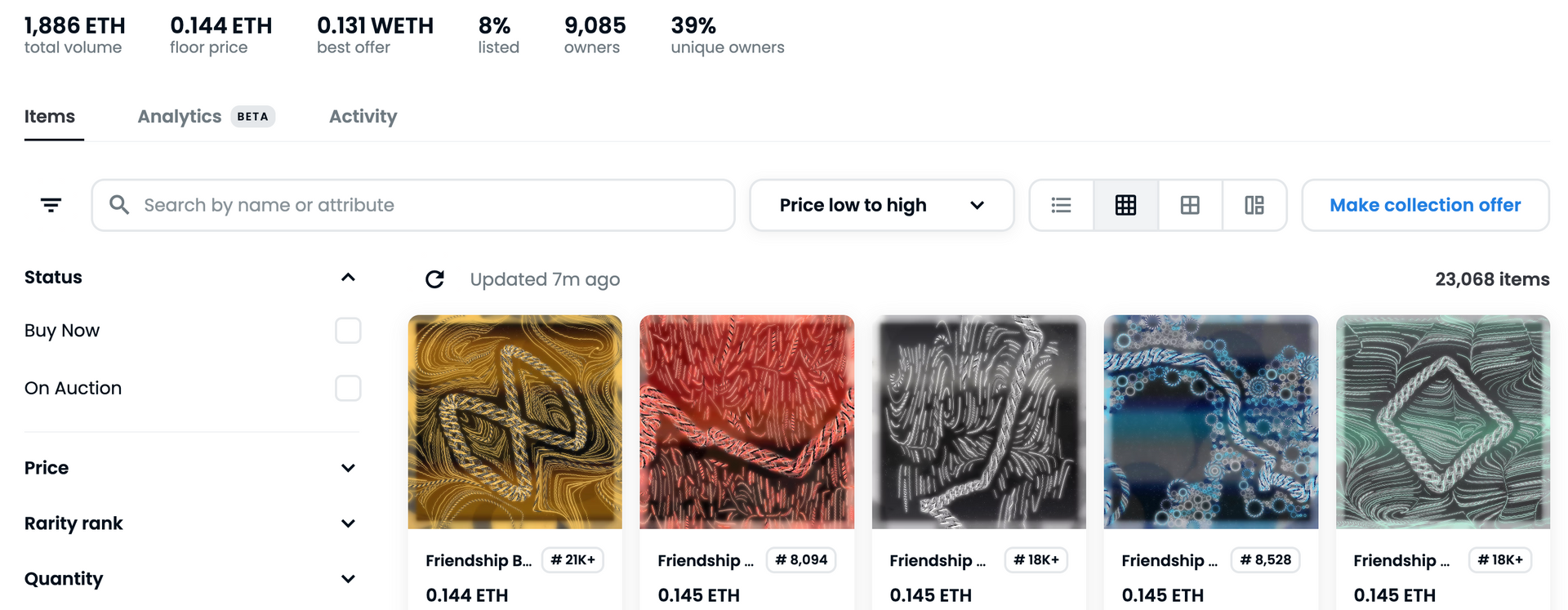

目前,Friendship Bracelet还在铸造过程中,其发售不对外公售,仅对于拥有Art Blocks NFT的用户开放其铸造权,目前已经有23086份NFT被铸造出来。本次铸造虽然没有硬性上限,但是其交易价格还是十分高。

-

Friendship Bracelet在OpenSea上的地板价价格为0.1-0.2 ETH 之间,目前交易量已经接近2000 ETH。对于Art Blocks感兴趣或者希望以较低成本进入Art Blocks的社群的用户可以考虑本次项目。因其较低的门槛与价格,其交易量也是在Art Blocks榜上有名。

2. GameFi 链游

整体回顾

-

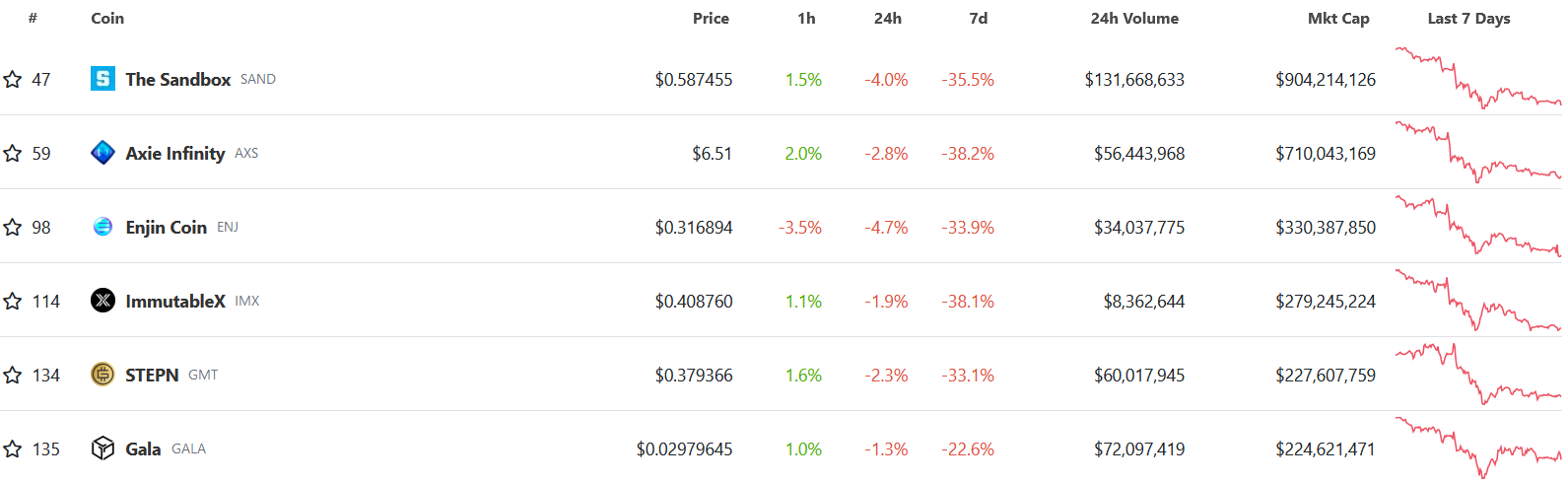

本周Gaming板块主流代币跟随市场大幅下跌,普遍跌幅大于30%,显著跑输ETH和主流代币20%左右的跌幅。

本周项目—Symbiogenesis

-

日本3A游戏开发商Square Enix宣布将推出基于NFT的新游戏系列Symbiogenesis,预计于2023年春季发布,将使用以太坊作为其区块链平台。

-

这款游戏将以角色NFT(预计为Square Enix历代游戏角色)收藏为主题,在独立的幻想世界中享受故事、任务剧情和解密等玩法。收集到的NFT可以作为玩家的社交头像。

-

根据游戏名Symbiogenesis推测,这款游戏可能与Square Enix在1998年推出的经典RPG游戏《寄生前夜》系列有关。该系列游戏改编自同名日本经典科幻恐怖小说,但在2010年推出的第三代续作《第三次生日》后由于评价不佳而被雪藏。

-

作为传统游戏厂商中积极探索区块链和Web3的游戏公司,Square Enix这款试水之作若能取得成功,或许将成为传统游戏大厂进军Web3的标杆。

3. Infrastructure & Web3 基础设施

1)市场概况—公链&TVL

-

截止11月13日,以美元计价各公链整体锁仓量(包含Staking)受市场暴跌影响,较上周的近65B下跌至50B,跌幅超20%。

-

各大公链中,ETH、BSC、Tron、Avalanche和Polygon依然稳居前5,但Solana生态由于SBF深度参与,受FTX事件影响,本周暴跌66%,目前已跌出前10,若为未来缺少新的资方支持,未来发展堪忧。

-

此外,被用于Solana生态DeFi的封装资产soBTC和soETH均已出现严重脱锚,由于该封装资产由Alameda和FTX发行,在破产的情况下,这类封装资产显然已无法兑付。

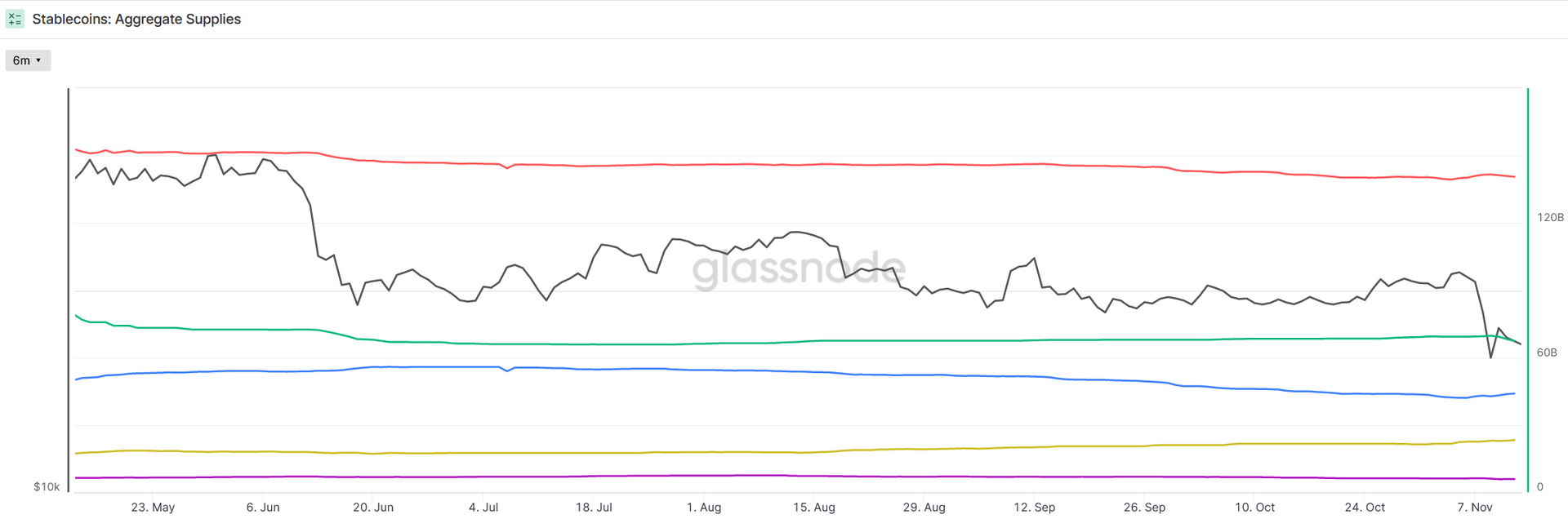

2)市场概况—稳定币供应量

-

截止11月12日,前四大稳定币(USDT、USDC、BUSD、DAI)合计供应量约1406.05亿,较一周前的1399.76亿增加约6.29亿(0.45%),略有增加。其中USDC、BUSD供应量上涨,USDT供应量下降,主要由于上周的动荡中,对Tether的不信任情绪引发USDT的挤兑导致。此外,受市场暴跌去杠杆的影响,DAI的供应量下跌近5%。

-

在市场下跌严重的情况下,稳定币并未出现大幅下跌,说明场内资金离场意愿不强,依然在观望底部的出现,而场外资金也在小规模入场。

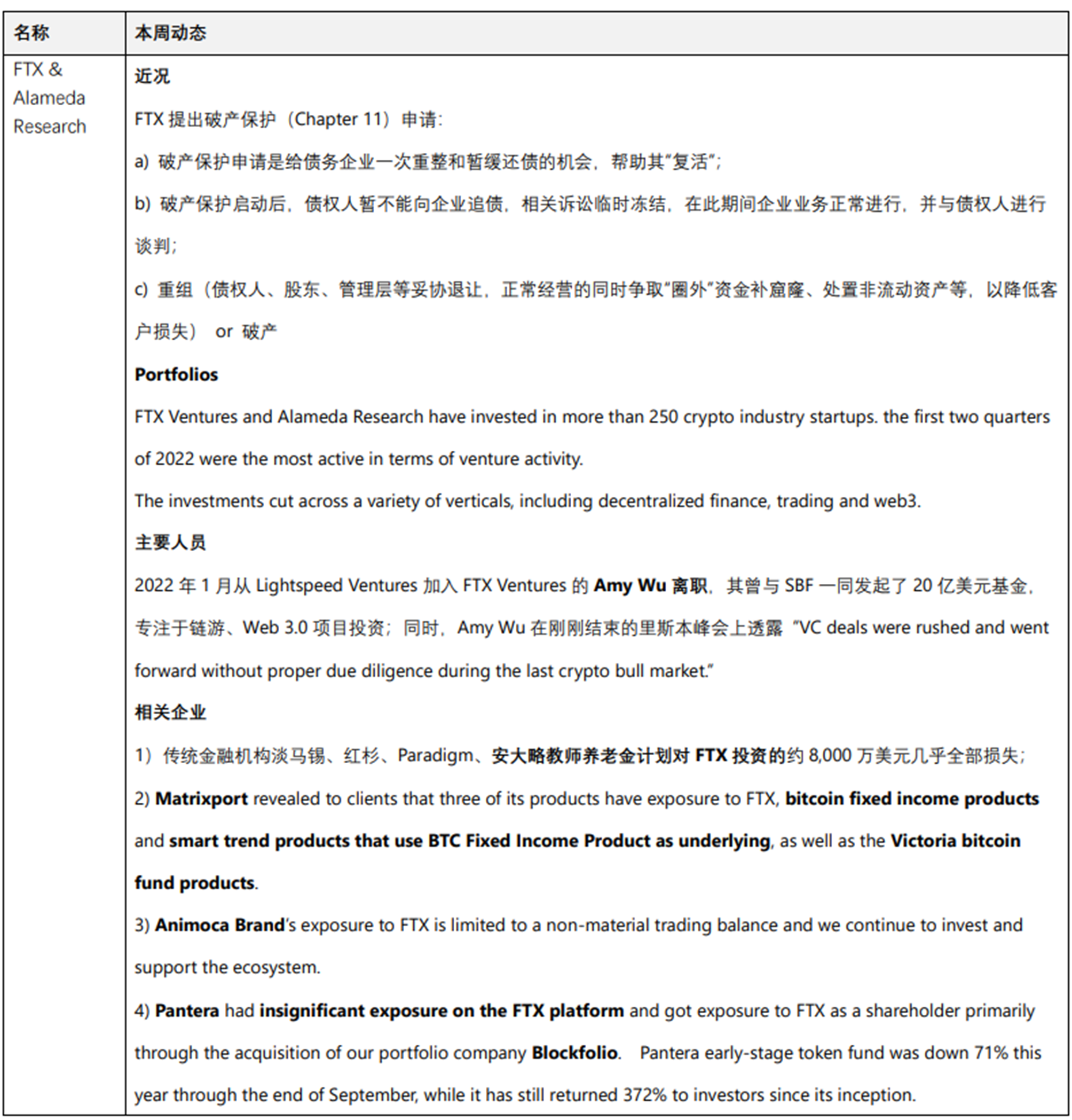

3)市场概况—FTX暴雷事件复盘

过去一周加密市场再度遭遇”雷曼时刻“,这也是继今年5月LUNA事件、6月三箭资本和CeFi暴雷事件后的第三次危机。我们对此次事件进行复盘:

-

该事件最初起始于11月3日,CoinDesk报道称其获取了一份私人财务文件,Sam Bankman-Fried(SBF)旗下的量化交易公司Alameda Research的资产负债表存在问题,其持有的146亿美元资产中,约58亿美元均为FTX交易所的平台币FTT,约9亿美元为SOL和Solana生态的DeFi代币,然而其负债金额确高达80亿美元。市场因此开始质疑Alameda Research的财务状况,即该公司大量使用自己凭空印出的代币作为抵押物取得贷款,一旦FTT的价格出现波动,将面临清算。

-

这一阶段市场还未对FTX的财务状况产生重大疑虑,Alameda 首席执行官Caroline Ellison还曾发推表示该资产负债表只是子集,还有100亿美元的资产未被包含,且泄露的资产负债表为6月30日,目前已经归还大部分贷款。然而Binance CEO赵长鹏(CZ)的一则Twitter使情况急转直下。

-

11月6日,CZ发布Twitter称,Binance将退出其在FTX的投资中收到的资金(约21亿美元的BUSD和FTT),所有的FTT都将被卖出(预计在几个月内完成)至此市场开始出现恐慌,FTT瞬间跳水10%,至22美元附近短时企稳。至这一阶段,SBF和CZ的博弈正式开始。

-

11月7日,FTX用户开始大量提币,而链上数据显示FTX热钱包的资产迅速减少,在充值—耗尽—充值中循环,这一情况和部分提款的延迟更加引发了挤兑。此时事态已经失控,即便SBF发推安抚用户也无济于事。SBF后来曾表示72小时内,有60亿美金的提款流出FTX交易所。

-

11月8日,FTX疑似停止处理客户提款,FTT闪崩跌破22美元关口,预示了Alameda和FTX的流动性危机(Caroline Ellison曾在Twitter表示愿意以22美元价格购入CZ所有的FTT,这一托底言论仅维持了1天的价格)。受恐慌情绪影响,整体市场下跌,SOL等SBF深度参与的资产跌幅超过20%。

-

11月9日凌晨,CZ发推表示收到了FTX的求助,并签署了不具约束力的收购意向书,拟完全收购FTX。消息一出,FTT瞬间暴涨至21美元附近(BNB一度暴涨超至398美元),但随即受反垄断可能终止交易的消息影响,市场继续暴跌。由于CZ公开了SBF的求助消息(相当于SBF亲口承认了FTX的危机和挪用用户资金),FTT一路向下暴跌至3美元附近。

-

11月10日,在仅持续了不到1天的初步审查后,Binance宣布放弃收购,市场猜测FTX的资金缺口过大,恐慌情绪再次主导市场,BTC跌破16000美元,ETH跌破1100美元。至此,FTX的破产已成定局。SBF发布推特长文,承认自己的过失并寻求筹集94亿美元外部融资。11月11日,SBF辞去CEO职位,FTX集团启动破产程序。

-

本次事件的根源或许依然可以追溯至LUNA的暴雷,据路透社报道Alameda Research在今年5月和6月的交易中遭受了一系列损失(包括Voyager Digital的5亿美元贷款),而SBF为救助Alameda,秘密挪用了FTX的用户资金,导致了资金缺口,在挤兑中倒下。

-

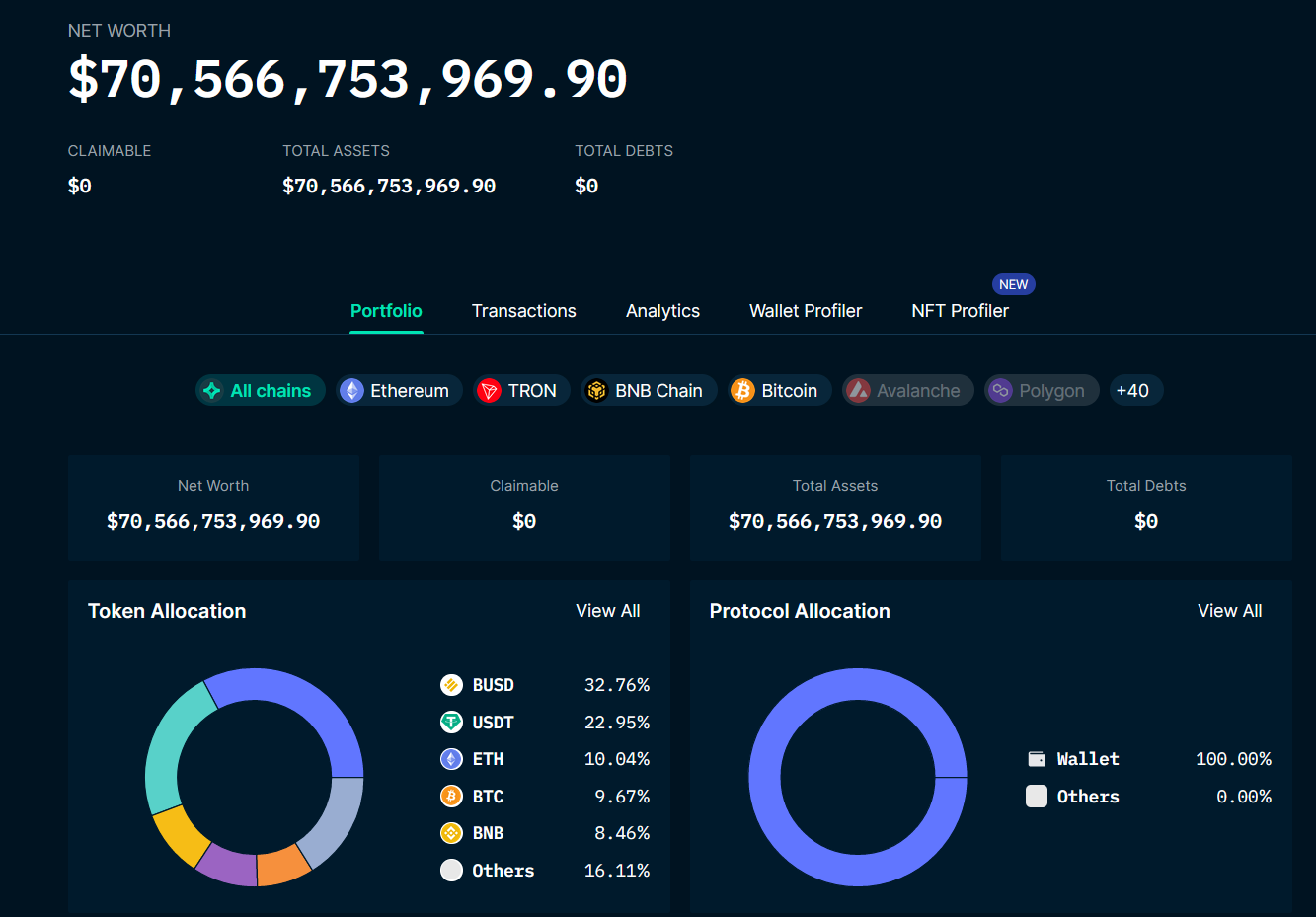

FTX破产事件进一步引发了用户对于中心化机构不透明的质疑,甚至使USDT的价格一度跌至0.98附近。各大交易所受此影响,不得不出面自证清白,发布自己的资产证明。根据Nansen数据,Binance公开的地址项下,共拥有约705亿美元的总资产(其中55%为USDT和BUSD)。

-

对于加密行业而言,此次事件或将导致未来发展的两条路径:1)所有的中心化交易所将走向合规,在严格的监管下运行。2)用户转向DeFi,由去中心化引领行业发展(面临黑客、KYC、反洗钱等风险)。

4)基础设施新闻 – 以太坊上海升级概要

以太坊的最终升级目标是创建一个非常高性能、安全、节点众多、且具有一定程度抗审查的公链,同时,它还希望用户和开发者拥有非常简单使用的前端和后端。

(EIP)以太坊改进提议- 是为以太坊推出新功能时候提出的建议的标准。

EIP 包含提议改进的技术规范。 在EIP 的过程中,将会讨论和制定以太坊的网络升级和应用标准。 以太坊社区中的任何人都可以创造一个EIP。

下面是以太坊上海升级的4个主要变动的总结

1. EIP-3651:Warm Coinbase

温暖的和寒冷的,其实指的是此执行此交易时候是否有预先加载,这个会影响矿工打包coinbase交易的gas费。这里的COINBASE并不是交易所的那家公司,而是来自比特币的概念 = 区块中的第一笔交易是笔特殊交易,称为coinbase交易。

如果无预先加载,是寒冷的 = gas费更高。如果有预先加载,是温暖的 = gas费更低。

(现在矿工打包的交易的时候可能有更多用途,比如批量交易,其次也可以用同类原理来实现多种代币结合逻辑的元交易支付等。)

有什么作用?在EIP-3651之前,更激励用ETH的支付方式。在EIP-3651之后,更激励用ERC20的支付方式。总之,是一个影响激励的提案。

目的是修改后,COINBASE 在支付 ERC20 代币时会减少 gas 消耗。

2. EIP – 3855:新增PUSH0 指令

现有指令实现将 0 值压入堆栈需要通过执行 PUSH1 0 ,在执行过程中需要消耗 3 gas,并且额外需要消耗 200 gas(2 字节的存储成本)。目前大约有 11% 的 PUSH 操作只是压入 0,因此这个 EIP 执行后可以节省一定量的 gas,也能稍微提高以太坊的现有的 TPS(每秒可以处理的事务)。

这个改动提案是想降低无意义的GAS消耗

好处是有了 PUSH0 指令后,就不需要消耗每次交易额外的 200 gas费了。

3. EIP-3860:提高初始代码的质量

合约部署时候,有个初始化代码的大小,基于之前限制的下initcode的大小为24576,而如今则是将 initcode 的最大大小限制翻倍。

更大的代码容量,可以让智能合约系统做更多的事情。合约大小在改动后可以扩展一倍,合约开发者可以部署更丰富的功能。支持更高的合约大小上限。这意味着 initcode 每字节将添加成本 0.0625 gas费,合约部署 gas 成本微微上涨。

总之,这也是一个提高智能合约系统上限以及降低gas消耗的提案。合约部署 gas 费虽然微微上调,但合约大小可以扩展一倍,合约开发者借此可以写更丰富的功能代码。

4. EIP-4895: 把信标链提款作为操作指令

可以说,这是本次上海升级的核心。

主要内容是确定信标链提款至 以太坊虚拟机(EVM) 的主要流程,部署完成后,以太坊信标链质押提款功能将被激活。

从结果上讲,目标是给在质押的ETH做提款操作,而实现的方式是引入了系统级的指令Withdraw 基于信标链(共识层)的信息,可以无条件的 直接控制 指定地址的ETH余额。

总之,这个目的是激活以太坊信标链质押提款功能。

4. Web3社交&DAO&DID

前 Meta 和 Pinterest 高管 Salil Shah 加入专注于社交的 Layer 1 区块链 DeSo,担任首席运营官。本周将简要回顾,21年9月曾拿到红杉、A16z,coinbase的超过2亿美元的融资,Deso项目。

产品:

社交公链,想为未来10亿级用户的社交Dapp的产品提供基础设施,重点不在TPS,而是生成底层架构和协议机制能够更快更低成本的存储和读取社交网络里的信息,和适合defi的基础设施公链差异化竞争

现状:

超过160万个钱包地址,200多个Social App,但实际用户月活数低(不到1万,数据待考证),且缺少爆款产品;未曾披露过链上TVL,链的收入;

最近动态是,前段时间与Metamask钱包完成集成,可支持以太坊用户一键登陆Deso。并在10月推出了去中心化的链上端到端加密群聊。也是由于最近与 MetaMask 的集成,Diamond 等 DeSo 应用程序的用户无需输入任何个人信息即可注册,真正能实现去中心化的言论自由。

团队:

灵魂人物Nader,他是前Google软件工程师,后来创立了最早的算稳项目Basis的创始人、去中心化推特项目Bitclout的创始人,之前的项目均获得了a16z的融资。

价格:

代币前身是BitClout,发行代币CLOUT。后在推出DeSo后,并没有再推出新代币,而是直接将代币更名为DeSo。筹码基本全部解锁,币价从高点下跌90%。

评价:

大量分散的App能否完成社交关系的沉淀,实现社交网络效应存疑;

本末倒置,修了支撑1亿人的基础设施,但是活跃用户不到1万人;

叙事好,社交+公链。目前看来下一轮牛市的一个重点很可能就是社交叙事,除了关注Cyber、Lens等待发币的新项目外,老项目目前市值较低,也值得关注。

五、关于我们:

JZL Capital 是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司CEO和执行董事,并主导参与过 eToro 的全球投资。

团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

Website www.jzlcapital.xyz

Twitter @jzlcapital

与我们联系

我们一直在寻找有创意的想法、业务与合作机会,我们同样也期待您的阅读反馈,欢迎联系 hello@jzlcapital.xyz。

如果以上内容存在明显的事实、理解或数据错误,欢迎给我们反馈,我们将对报告进行修正。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com