DeFi 中出现了一种新的叙事。即将到来的以太坊升级将对流动性质押协议产生巨大影响。以下是我为什么认为流动性质押是一个不断增长的趋势,以及在这个风口下可以投资的机会

首先,Ethereum 的 Shanghai 升级有什么有趣的地方?(即将在 3 月发布)

一旦升级完成,$ETH 的质押提款将被启用。由于目前无法提款,因此许多人对投入 $ETH 持怀疑态度

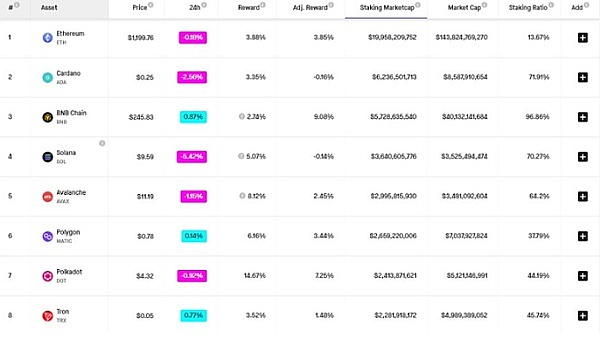

这就是为什么只有 14% 的 ETH 供应量被质押了。相比之下,大多数的 L1 有 40% 以上的质押比例

这里是事情变得有趣的地方:如果更多的人将在上海升级后质押 ETH(这是很有可能的),大多数人将选择流动性质押衍生品

因为流动性质押衍生品可以在整个 DeFi 中使用,而不会放弃质押收益。在可以提取质押的 $ETH 后,流动性质押提供商的收入可能会起飞

收入上升 -> 他们的代币也会受益。

因此,这里有几个预计将从上海升级中受益的代币:

LDO

Lido 是最大的 $ETH 流动性质押提供商。它对质押奖励收取 10% 的费用。 这笔费用的一部分被发送到 DAO 国库

优点:

Lido 是该细分市场的领导者。

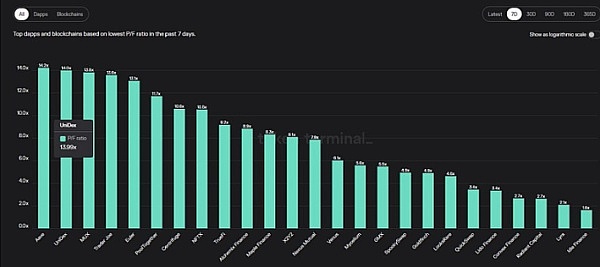

根据价格与费用的比率,它是第五大被低估的协议。

82%的 $LDO 供应量在流通中(而且代币通货膨胀很小)

缺点:

不与 LDO 持有人分享收入

RPL

第二大流动性质押协议

优点:

Rocket Pool 优先考虑去中心化(任何人都可以运行节点)

RPL 的通货膨胀率低(5%)

用 Rocket Pool 质押$ETH 可以产生更高的奖励。

缺点:

不与$RPL 持有人分享收入

SWISE

另一种流动性质押协议

优点:

Stakewise V3 很快推出

任何人都可以质押 $SWISE 以获得一定比例的协议收入

任何人都可以加入成为节点运营商(更去中心化)

缺点:

对于主流用户来说,还不够流行

SWISE 的通货膨胀率高

FXS

一个围绕$FRAX 和 $FPI 构建 DeFi 产品生态系统的协议。$frxETH(FRAX 的ETH 流动性质押衍生品)于几个月前推出,此后经历了巨大的增长。

优点:

$frxETH 的 TVL 增长非常快

Curve 上提供$frxETH 拥有极具吸引力的收益率

8% 的 $ETH 质押收益与 $veFXS 持有者分享

缺点:

frxETH 相对较新,并且不如其他流动性质押衍生品受欢迎。

FXS 目前的通货膨胀率为 24%

现在预测这些协议中哪一个将从上海升级中受益最大还为时尚早。但是,如果上海升级计划不被推迟,那么围绕着流动性质押很可能会出现一种新的叙事

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com