作者:IGNAS | DEFI RESEARCH 来源:Substack 翻译:善欧巴,金色财经

我原本打算写一篇关于本周加密货币新兴趋势的博客文章,但不得不迅速转向重质押主题。

原因是:Eigenlayer的主要竞争对手Symbiotic刚刚上线,存款上限为2亿美元,在一天内几乎达到了上限。新兴趋势可以等待,但高收益机会不能。

再加上Karak,现在我们有了三个重质押协议。那么,发生了什么?它们有何不同?你应该怎么做呢?

Symbiotic推出背后的动机

坊间流传的说法是Paradigm曾接触Eigenlayer的联合创始人Sreeram Kannan,意图投资,但Kannan选择了竞争对手风投公司Andreessen Horowitz(a16z)。a16z领投了1亿美元的B轮融资。

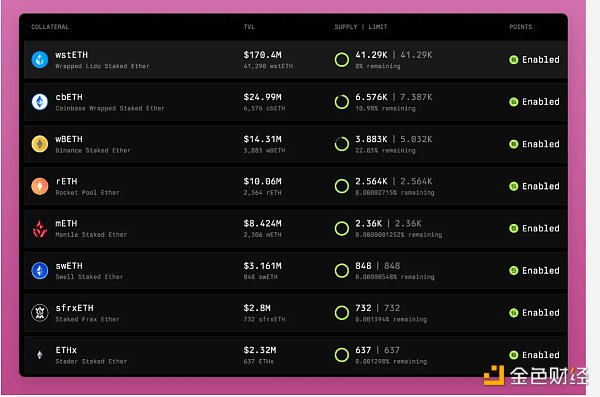

从那时起,Eigenlayer成长为第二大DeFi协议,总锁仓价值(TVL)为188亿美元。仅次于Lido,锁仓价值为335亿美元。EIGEN代币尚未可转让,按FDV(完全稀释估值)计算,交易额为133.6亿美元。

考虑到Eigenlayer在2023年3月的估值为5亿美元FDV,这意味着账面收益增加了25倍。

不难想象Paradigm对此不满。作为回应,Paradigm资助了Symbiotic,将其定位为Eigenlayer的直接竞争对手。Symbiotic从风投巨头Paradigm和cyber•Fund获得了580万美元的种子资金。

不知道具体的估值是多少。如果你知道,请在评论中分享。

Paradigm与a16z的竞争是众所周知(也是笑谈),但这故事还有第二部分。

Symbiotic的第二大投资者Cyber Fund由Lido联合创始人Konstantin Lomashuk和Vasiliy Shapovalov创立。

Coindesk在五月报道,“接近Lido的人认为Eigenlayer的重质押方法可能对其主导地位构成威胁。”

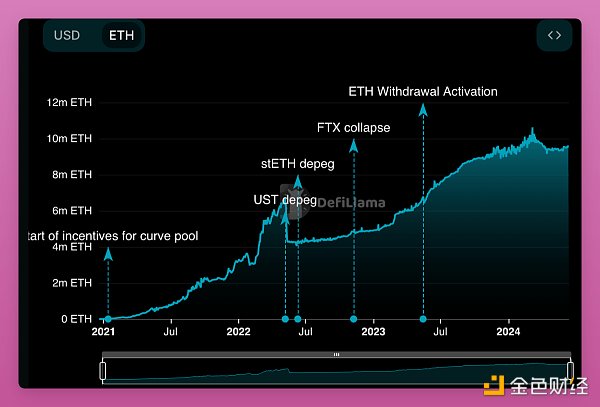

Lido错过了流动性再质押代币(LRT)趋势。事实上,stETH的TVL在过去三个月里停滞不前,下降了10%。同时,EtherFi和Renzo的流入激增,分别达到62亿美元和30亿美元的TVL。

使用LRT进行重质押更具吸引力,因为它提供更高的收益,尽管目前大部分仍是积分耕作。

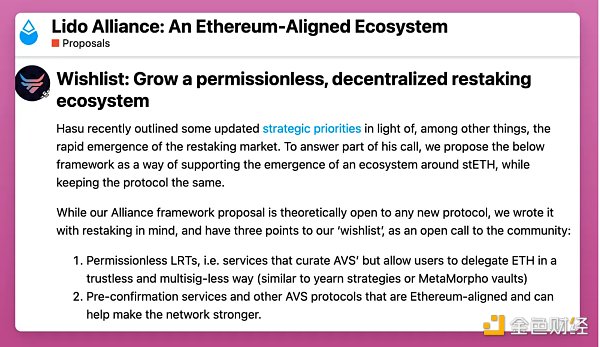

为了加强Lido的地位,Lido DAO推出了“Lido联盟”,其首要任务是发展一个无需许可的去中心化再质押生态系统。

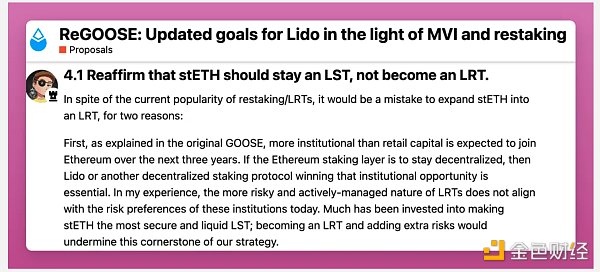

顺便说一句,其中一个战略重点是重新确认stETH作为LST而不是LRT。

这很棒,因为我们有更多的代币和更多的空投机会。

就在初步讨论后一个月,联盟的关键成员(Mellow)启动了Symbiotic上的LRT存款,支持stETH存款!

但在深入讨论Mellow LRT的独特功能和农耕机会之前,让我们先退一步,讨论Symbiotic与Eigenlayer的区别。

Symbiotic vs. Eigenlayer

Symbiotic:无需许可和模块化

Symbiotic通过无需许可和模块化设计来区分自己,提供更多的灵活性和控制。其关键特点是:

-

多资产支持:Symbiotic允许直接存入任何ERC-20代币,包括Lido的stETH,cbETH… 这使得Symbiotic比Eigenlayer更具多样性,后者主要关注ETH及其衍生品(据我所知,Eigenlayer未来可能支持其他资产)。

-

可定制参数:使用Symbiotic的网络可以选择其抵押资产、节点操作员、奖励和削减机制。这种模块化使网络能够根据其特定需求调整其安全设置。

-

不可变核心合约:Symbiotic的核心合约是不可升级的(类似于Uniswap),减少了治理风险和潜在的故障点。即使团队消失,Symbiotic也能继续运作。

-

无需许可设计:通过允许任何去中心化应用程序集成而无需审批,Symbiotic提供了一个更开放和去中心化的生态系统。

Symbiotic联合创始人兼CEO Misha Putiatin对Blockworks表示,“要‘共生’意味着‘像火一样逃避竞争,并尽可能无私,尽可能不偏执’。”

Misha还告诉Blockworks,“Symbiotic不会与其他市场参与者竞争——因此没有本地质押、Rollup或数据可用性提供。”

当dApps推出时,通常需要管理自己的安全模型。然而,无需许可、模块化和灵活的Symbiotic设计允许任何人使用共享安全来保护他们的网络。

Misha告诉Blockworks,“我们的项目目标是改变叙述——你不必本地推出——在我们之上、在共享安全之上推出将更安全、更容易。”

实际上,这意味着加密协议可以为其本地代币推出本地质押,以增加网络安全。例如,Ethena与Symbiotic合作,用质押的ENA进行USDe跨链安全。

Ethena正在将Symbiotic与LayerZero的去中心化验证网络(DVN)框架集成,以带来由质押的ENA保护的Ethena资产(如USDe跨链)。这是其基础设施和系统中利用质押ENA的首个几个部分之一——Symbiotic博客文章。

其他用例包括跨链预言机、门限网络、MEV基础设施、互操作性、共享排序器等。

Symbiotic于6月11日推出,stETH的存款上限在24小时内达到。哦,我提到过存款者还有积分吗?

Eigenlayer:管理和集成的方法

Eigenlayer采用更为管理和集成的方法,重点是利用以太坊ETH质押者的安全性来支持各种dApps(AVSs):

-

单一资产重点:Eigenlayer主要支持ETH及其衍生品。与Symbiotic的多资产支持相比,这一重点可能限制灵活性。尽管可以添加更多资产。

-

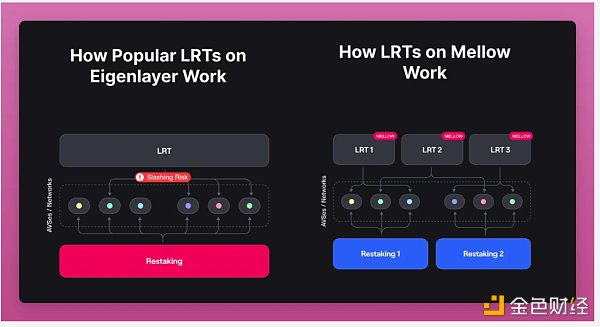

集中管理:Eigenlayer管理质押ETH的委托给节点操作员,后者然后验证各种AVS。这种集中管理有助于简化操作,但可能导致捆绑风险,使得难以准确评估单个服务的风险。

-

动态市场:Eigenlayer提供了一个去中心化信任的市场,允许开发者使用汇集的ETH安全性来推出新协议和应用。风险在池中存款者之间共享。

-

削减和治理:Eigenlayer的管理方法包括特定的治理机制来处理削减和奖励,这可能提供较少的灵活性。

说实话,Eigenlayer是一个非常复杂的协议,其风险和整体运作超出了我的理解,我不得不从各种来源汇总批评意见来写这部分。其中一个来源是Cyber Fund。

我不站边,我相信Symbiotic与Eigenlayer的比较将在DeFi极客中引起激烈讨论。

欢迎Mellow协议:模块化LRT

Symbiotic推出让我印象最深刻的是,Mellow协议上的LRT立即推出。作为Lido联盟成员,Mellow受益于Lido的营销、集成支持以及启动流动性。

作为协议的一部分,Mellow将奖励Lido 1亿个MLW代币(总供应量的10%),这些代币将在TGE后锁定在Lido联盟的法律实体中。

这些代币将遵循与团队代币相同的归属和悬崖条款:TGE后的12个月悬崖期,悬崖期后的30个月归属期(根据收到的反馈修改了编辑)。

联盟提案中还提到的两个其他好处:

-

“Mellow将有助于传播Lido在以太坊验证之外的地理和技术去中心化努力。”

-

“Lido节点运营商可以推出自己的可组合LRT,并通过选择适合其需求的AVS来控制风险管理过程,而不是面临LRT或重质押协议的强加。”

合作的影响将需要时间显现,但LDO在24小时内上涨了9%。这可真是好事!

有趣的是,在发布Lido合作推文之前,四个LRT池之一的4200万美元上限已经达到了。

无论如何,如果你熟悉Eigenlayer的LRT,例如Etherfi和Renzo,你会知道存入Mellow是双倍的乐趣:你同时获得Symbiotic和Mellow的积分。

但Mellow与Eigenlayer的LRT不同……

Mellow解决了LRT的哪些问题?

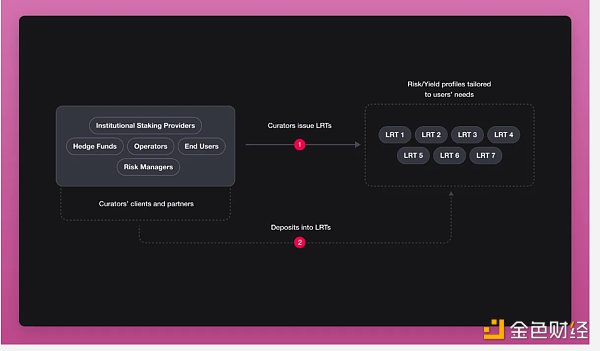

Mellow协议允许任何人部署LRT。对冲基金、质押服务提供商(如Lido)都可以做到。理论上,我也可以做到。

这意味着LRT的数量会大幅增加,这会损害其流动性并使其在DeFi协议中的整合变得复杂。

不过,它也有一些优点:

-

多样化的风险模型:当前的LRT通常强迫用户采用一种适合所有人的风险模型。Mellow允许多个风险调整模型,使用户可以选择其偏好的风险暴露。

-

模块化基础设施:Mellow的模块化设计允许共享安全网络请求特定资产和配置。风险管理者可以为其需求创建高度定制的LRT。

-

智能合约风险:通过允许模块化风险管理,Mellow减少了智能合约和共享安全网络逻辑中的漏洞风险,为重质押者提供了更安全的环境。

-

运营商集中化:Mellow多样化了运营商选择的决策,防止集中化并确保一个平衡和去中心化的运营商生态系统。

-

LRT循环风险:Mellow的设计解决了因提现关闭导致的流动性紧缩风险。当前的提现需要24小时。

有趣的是,Mellow特别提到他们可以在任何质押协议之上启动LRT,例如Symbiotic、Eigenlayer、Karak或Nektar。但我会对Mellow与Eigenlayer的直接合作感到非常惊讶。

然而,我不会对当前Eigenlayer LRT协议与Symbiotic或Mellow的合作感到惊讶。事实上,Coindesk报道,一位接近Renzo和Symbiotic的人士提到Renzo一个月前已经在讨论与Symbiotic的整合。

最后,无需许可的Mellow金库的一个很酷的特点是,我们可能会有DeFi代币的LRT。例如,ENA LRT代币是Symbiotic上液体重质押的ENA,保护USDe跨链桥接。

本轮周期在代币经济学上几乎没有创新,但Symbiotic可能会让持有DeFi治理代币再次具有吸引力。

DeFi Degen的重质押战争手册

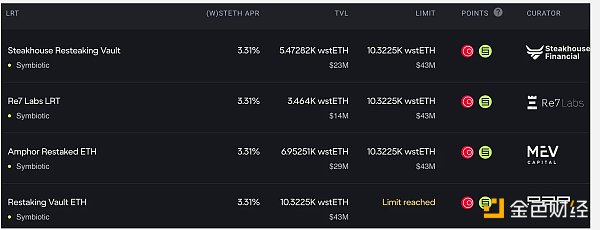

截至写作时,Mellow上有四个LRT金库,四个独特的策展人。存款上限即将达到。

Symbiotic + Mellow LRT推出的时机非常完美:EtherFi S2积分于6月30日结束,Renzo S2也在进行中,而Swell空投将在启用提现后很快到来。

我几乎担心LRT农场空投到期后该如何处理我的ETH。感谢风投和巨鲸游戏,空投农民也将吃得很好。

在这个阶段,游戏非常简单:存入Symbiotic以获取积分,或者将风险提高一级,直接在Mellow上进行农耕。

请注意,由于Symbiotic的stETH存款已满,你将无法获得Symbiotic积分,但将获得1.5倍的Mellow积分。

空投农耕游戏可能会类似于Eigenlayer的剧本:Mellow LRT将被整合到DeFi中,我们将在Pendle上看到杠杆农场,并在多个借贷协议中看到。

但我相信Symbiotic代币可能会在EIGEN可交易之前推出。

在接受Blockworks采访时,Putiatin表示,主网可能“最早在夏末为一些网络上线。”这是否意味着代币也会上线?

从Eigenlayer偷走重质押的热度可能是一个聪明的举动,特别是如果市场很快变得看涨,并考虑到Symbiotic的积极合作战略。

让我最震惊的两个合作伙伴:Blockless和Hyperlane。这两个协议最初与Eigenlayer合作作为共享安全的AVS,但他们是否在改变联盟?

也许Symbiotic承诺了更多支持和代币分配?我需要更多答案!

无论如何,这些重质押战争对我们这些去中心化金融(DeFi)的空投农民是有利的,因为它提供了更多机会,并可能推动Eigenlayer更早推出代币。

Symbiotic仍处于早期阶段,但早期的存款流入非常看涨。我目前在Symbiotic和Mellow上进行农耕,但计划在策略开放时迁移到Pendle的YT。

我相信,Pendle的Symbiotic YT代币到期日将为我们提供进一步了解Symbiotic TGE时间表的线索。

最后一点:Karak

Karak是一个混合体。它类似于Eigenlayer,但Karak将它们称为分布式安全服务(DSS),而不是AVS。

Karak还推出了自己的Layer 2(名为K2)用于风险管理和DSS的沙箱。然而,它更像是一个测试网而不是一个真正的L2。

但Karak设法吸引了超过10亿美元的TVL!为什么?主要有两个原因:

-

Karak支持Eigenlayer的LRT,因此农民们存入LRT以同时赚取Eigenlayer + LRT + Karak积分。

-

Karak从Coinbase Ventures、Pantera Capital、Lightspeed Ventures筹集了超过4800万美元。好名字有望带来高空投。

然而,自四月宣布以来,Karak尚未宣布任何重要合作伙伴、在Karak上启动的著名LRT协议或任何独家DSS/AVS合作伙伴。

我真的希望看到Karak更多的积极发展,因为Symbiotic正在努力追赶Eigenlayer。Karak需要加把劲。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com