4 Alpha 核心观点:

一、本周宏观回顾

1、市场修正预期,防御情绪占主导

• 美股普遍回调,公用事业板块逆势上涨,资金流向防御性资产。

• VIX 维持在 20 以上,市场情绪仍处于谨慎调整阶段。

2、商品市场分化,避险情绪升温

• 黄金突破 3000 美元/盎司创新高,铜价上涨 3.9%,显示制造业仍有需求支撑。

• 原油价格稳定,但期货净持仓减少,反映市场对全球需求增长的担忧。

3、加密市场同步调整,BTC 仍具长期配置价值

• BTC 短期抛压缓和,长期受流动性环境支撑。

•山寨币表现疲软,市场风险偏好下降,稳定币资金流入放缓。

4、关税冲击显现,全球供应链加速调整

• BDI 指数上涨,表明亚欧地区制造业活动加快,美国运输指数下滑,显示国内需求疲软。

• 供应链重构趋势明显,美国本土经济承压。

5、通胀数据降温,但通胀预期分化

• CPI、PPI 低于预期,强化市场降息预期,但消费者通胀预期上升,党派分歧明显。

• 现实数据 vs. 预期分歧,加大市场不确定性。

6、流动性边际宽松,但信用市场风险加剧

• TGA 账户流出,美联储贴现窗口使用下降,流动性暂稳。

• 信用利差扩大,CDS 上升,市场对企业与政府债务担忧加剧,可能压制风险资产表现。

二、下周宏观展望

1、下周市场关键变量:FOMC 会议、零售数据、全球央行动态

• 关注美联储点阵图的降息指引(2-3 次降息预期)。

• QT 是否暂停将成为市场焦点,可能影响市场风险偏好。

2、策略建议

-

美股:降低高β资产,增持防御性板块,关注错杀机会。

-

加密市场:BTC 长线持有,减少山寨币配置,观察稳定币流动性。

-

信用市场:减少高杠杆企业债,增加高评级债券,警惕美债赤字风险。

-

核心拐点信号:信用市场的修复 or FOMC 释放更明确的宽松信号。

【宏观周报┃4 Alpha】拐点何时到来?信用市场的信号如何解读?

一、本周宏观回顾

1、市场综述

正如我们在上周的市场周报中所指出的,当前市场仍处于多重预期博弈的阶段。本周,从美股、加密货币、商品市场的具体表现来看,市场的核心交易逻辑依然围绕着美联储降息预期的调整与美国经济增长放缓展开,投资者对风险资产的定价进入阶段性调整。

美股:防御性资产受青睐,市场修正前期乐观情绪。本周,美股三大股指明显回调,其中:

• 道琼斯工业平均指数(-3.1%)、

• 纳斯达克指数(-2.6%)、

• 罗素 2000 指数(-1.8%)

呈现普遍下跌,表明市场整体风险偏好回落。值得注意的是,公用事业板块(+1.4%)成为唯一上涨的行业,反映出资金正在向防御性资产转移。此外,VIX 波动率指数仍维持在 20 以上,但并未进入极端恐慌区间,显示市场情绪更多是对前期过度乐观的修正,而非悲观情绪的加速释放。

商品市场:黄金创历史新高,铜价上涨,能源市场分化。

本周,黄金突破 3000 美元/盎司,再创历史新高,反映出市场对避险资产的需求持续增强。同时,铜价上涨 3.9%,表明市场仍然存在一定的制造业需求支撑。然而,能源市场则表现分化:

• 原油价格稳定在 67 美元附近,但CFTC 期货净持仓减少 9.6% 以上,暗示市场对全球需求增长的预期依然偏弱。

• 天然气价格继续下跌,主要受供应过剩与工业需求疲软影响。

加密货币市场:波动收敛,风险偏好下降。

加密货币市场整体仍处于与美股同步调整的状态。尽管比特币周线仍呈现下跌趋势,但振幅收窄,表明短期抛压有所缓和。然而,在山寨币层面,ETH、SOL 等仍表现疲软,显示市场风险偏好降低。此外,稳定币市值继续增长,但净流入放缓,暗示市场流动性趋于谨慎,增量资金入场速度放缓。

从最近几周的数据来看,关税冲击逐步显现,这伴随着全球供应链调整和美国需求降温。

特朗普的新一轮关税政策不仅对风险资产的预期定价产生冲击,更开始在实体经济中发挥作用,本周的运输市场数据进一步印证了这一趋势:

• 波罗的海干散货指数(BDI)持续飙升,表明亚欧地区的海运需求旺盛,制造业产能可能正在加速向海外转移。

• 美国运输业指数(-6.5%)却出现明显回落,暗示美国国内需求疲软,本土物流需求下降。

这种背离反映出,在关税政策的影响下,全球供应链正经历区域性重构——美国国内需求放缓,而亚欧地区的制造业和出口活动可能相对活跃。与此同时,铜价的上涨与原油价格的稳定进一步说明,市场对经济衰退的定价仍然存在分歧,尽管宏观经济数据尚未明确支持衰退判断,但未来需求前景的不确定性依然较高。

2、经济数据分析

上周的几个重磅数据主要是CPI、PPI以及通胀预期数据。具体来看。

周二公布的2月NFIB小企业信心指数连续三个月下降。这表明美国的中小企业对贸易政策不确定性的担忧仍旧在持续恶化。

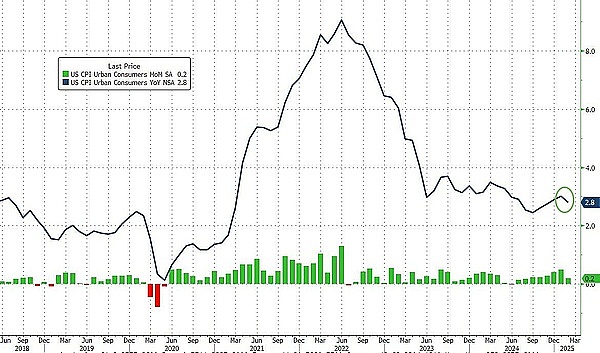

周三公布的CPI数据好于市场预期,季调后的总体CPI和核心CPI均为0.2%,低于市场预期的0.3%;在这两项数据的影响,总体CPI年率下降至2.8%,数据的出炉对市场的风险偏好起到了短暂的提振作用。

图表1:美国CPI年率变化 Source:彭博社

从细分数据来看,尽管商品通胀有所反弹,但服务通胀继续处在下降趋势之中,不包含住房的服务通胀则跌到了2023年10月以来的最低水平。

周四公布的PPI数据延续了下降的趋势,核心PPI环比降幅为202年4月以来的最大,环比下降0.1%,预期上升0.3%。其中,运输服务是PPI下降的最核心贡献。

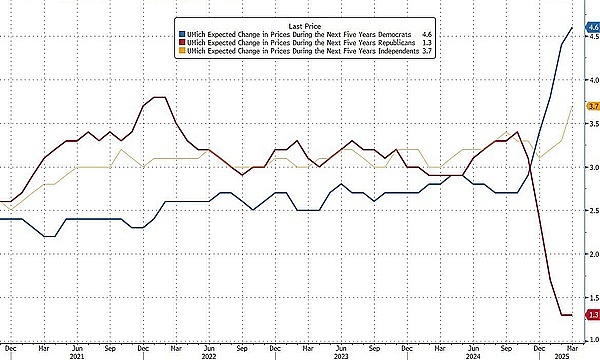

周五公布的密歇根大学消费者信心指数和一年期通胀预期则给出了与现实数据相反的方向,一年期、五年至十年期通胀预期初值(+3.9%,预期3.4%)继续飙升,然而数据延续了此前的党派分化情况,按照党派划分的预期有着迥异的差异,通胀预期的飙升主要来源于民主党人士。事实上,这种党派数据的明显差异,让这个数据变成了市场噪音。

图表2:密歇根大学通胀预期调查存在明显的党派区别 Source:彭博社

本周公布的CPI、PPI及通胀预期数据展现出“现实通胀降温”与“通胀预期分化”的双重信号,对市场情绪产生复杂影响。

整体来看,现实通胀数据的回落强化了市场对美联储年内降息的预期,但通胀预期的波动增加了市场不确定性,加剧了短期市场的调整压力。

3、流动性和利率市场的变化

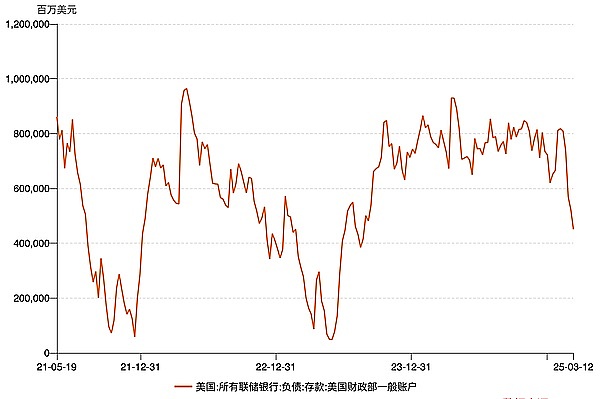

从广义流动性(美联储的资产负债表视角)看,最近两周的流动性边际回升趋势明确,本周继续维持在6万亿以上,这主要是因为美国财政部TGA账户的流出;此外,美联储贴现窗口使用量本周继续下降,这表明当前的宏观流动性整体趋于平稳。

图表3:美国财政部一般账户余额变化 Source:Wind

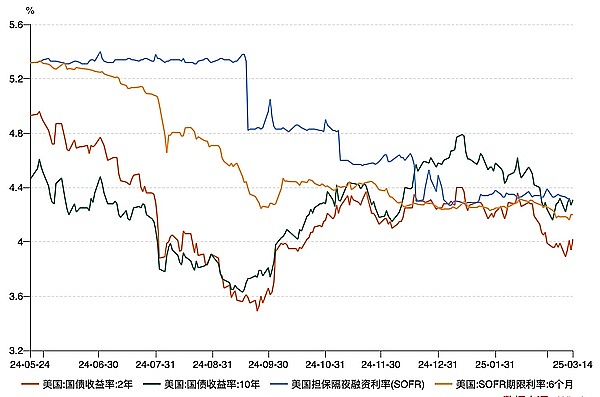

从利率市场来看,联邦基金期货市场几乎定价3月份降息概率极地,基本上意味着利率市场并不认为美联储会在3月采取降息举措。

图表4:联邦基金利率期货 Source:MacroMicro

然而,6个月的期限利率和国债收益率曲线,暗示了今年的降息仍旧是2-3次左右。过去一段时间,短端收益率大幅下行,长端相对稳定,表明市场逐渐定价美联储未来降息。

图表5:国债收益率和SOFR利率表现 Source:Wind

另外一个值得关注的是美国信贷市场的变化,过去两周企业的信用利差正在扩大,北美投资级信用违约掉期(CDX IG)到周五的读数为55.28,本周内上浮7%以上。与此同时,美国主权CDS和高收益债券信用违约掉期均呈现不同幅度的上升。

主权和企业信用违约掉期利差的扩大表明了:一方面市场对美债,包括财政赤字可持续的担忧有所增大,同时对企业信用风险的担忧也同步上升。这些因素将陆续传导至资本市场,进一步压制市场上行。

二、下周宏观展望

当前市场处于“通胀降温但预期抬升”、“信用风险抬升但经济尚未衰退”、“流动性边际宽松但政策受限”的三重矛盾期。市场情绪仍然没有摆脱恐慌区间,特朗普关税的不确定性仍旧对市场稳定预期的形成构成了极大的压力。此外,本周周报我们特别提醒投资者关注信用市场,信用市场是风险资产的重要前瞻指标,它直接反映了市场对企业和政府偿债能力的信心,信用市场的变化往往先于股市或其他风险资产市场,其拐点往往预示着风险偏好的变化。

基于前述的分析,我们的总体看法是:

1)全球股市:防御为主,关注错杀机会。

-

美股方面,市场仍处于预期调整阶段,需降低高β资产配置,增加防御性板块(如公用事业、医疗、消费必需品),以应对市场波动。同时,VIX指数高企,表明市场仍处于谨慎情绪中,因此短期应避免过度押注高成长、高波动板块,如科技股和小盘股。

-

关注错杀机会:市场情绪回落往往带来非理性抛售,建议关注高分红、现金流稳定的蓝筹股,尤其是具备全球竞争力且估值回落的龙头企业,这类资产在市场情绪企稳后可能率先修复。

-

适当增加亚欧市场配置:随着关税政策效应逐步显现,全球供应链调整正在加速,亚欧市场的出口、制造业活动相对更加活跃,建议增加亚太地区(特别是中国、印度、东南亚)及欧洲市场的资产配置,以对冲美国市场的不确定性。

2)加密市场:BTC长线仍具配置价值,减少山寨币风险

-

比特币(BTC)短期抛压缓和,长期仍具支撑。虽然上周BTC仍呈现下跌趋势,但振幅收窄,表明市场恐慌性抛售有所减弱。从宏观角度来看,流动性边际回暖、资金流入趋势未变,对BTC构成长期支撑,因此可继续持有或逢低加仓。

-

减少山寨币配置,市场风险偏好降低,资金仍主要集中在BTC,短期内其他加密资产可能继续承压,建议减少风险敞口,保持观望态度。

-

关注稳定币资金流向,稳定币市值增长放缓,说明增量资金入场节奏趋缓,需进一步观察市场流动性状况,以判断加密市场下一阶段的方向。

3)信用市场:警惕信用利差扩大,债务风险可能加剧

-

信用利差扩张,市场风险偏好下降。北美投资级信用违约掉期(CDX IG)上周上升超过7%,美国主权CDS及高收益债信用违约掉期同步走扩,反映出市场对企业和政府债务的担忧正在上升。

-

避免高杠杆企业债券,增加高评级债券配置。随着信用风险上升,高杠杆企业可能面临更大的偿债压力,建议减少低评级公司债的配置,转向投资级债券或美国中长期国债,以降低信用风险敞口。

-

警惕美债赤字问题的影响。主权信用违约掉期(CDS)上升,意味着市场对美债可持续性的担忧加剧,若赤字问题持续恶化,可能进一步推高市场避险情绪,进而影响整体风险资产的表现。

总的来说,市场仍在寻找新的平衡点,投资者需要保持谨慎,并在市场出现超调时把握潜在的优质资产错杀机会。

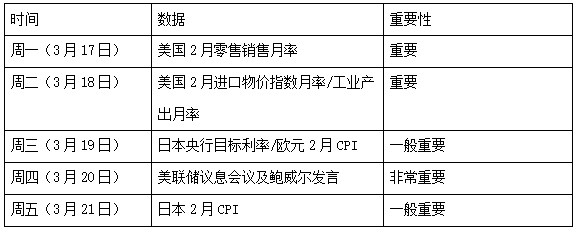

下周关键的宏观数据如下:

特别一提的是,下周FOMC会议市场的主要博弈关键点在于点阵图到底给出的是2/3次的降息预期、以及鲍威尔发言的倾向性;此外,另一个值得关注的是是美联储是否会在本次会议上宣布暂停QT,根据目前市场的流动性情况,以及银行体系的储备金,QT暂停或许可以期待,这将对当前的市场起到较大的提振。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至oem1012@qq.com