比特币在3月3日曾面临1小时1,420美元的回调,此前Silvergate因重大亏损和有缺陷的资本结构而股价暴跌57.7%。拥抱金融科技的Silvergate是交易所、机构投资者和矿业公司的主要金融基础设施提供商,一些投资者担心其潜在的倒闭可能会对加密行业产生广泛的负面影响

这家对加密货币友好的银行以风险过大为由终止了其数字资产支付Silvergate Exchange Network (SEN)。据报道,Silvergate还从美国联邦住房贷款银行系统(一个由地区银行和贷方组成的财团)借了36亿美元,以减轻客户取款激增的影响

受影响的交易所包括总部位于迪拜的Bybit,该公司宣布在3月10日之后暂停美元转账。此举是继币安的国际平台于2月6日暂停美元取款和存款之后发生的。

由于缺乏明确的监管环境,尤其是在美国,法定货币的流通一直是一个麻烦的领域。华尔街日报 3 月 3 日对iFinex的报道也带来了额外的不确定性,iFinex是Tether和Bitfinex背后的控股公司。泄露的文件和电子邮件显示该组织依靠伪造的销售发票,以及隐藏在第三方身后开设银行账户

尽管华尔街日报报道称Tether正在接受司法部的调查,但它仍然是绝对领先的稳定币,市值为714亿美元。随着纽约金融服务部于2月13日下令第三大稳定币发行人Paxos停止发行Binance USD (BUSD),该问题已在整个行业蔓延

衍生品指标显示买家胃口萎缩

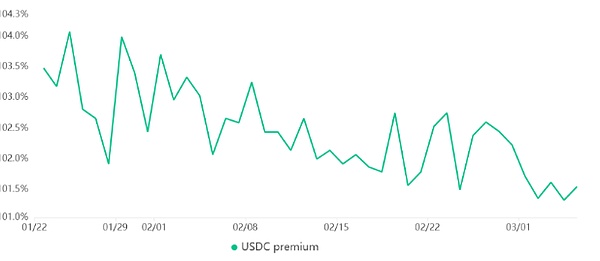

交易者应参考美元代币溢价来衡量亚洲对加密货币的需求。该指数衡量中国点对点稳定币交易与美元之间的差异

过度的加密货币购买需求可能会使该指标压力超过公允价值104%。另一方面,稳定币的市场报价在熊市期间泛滥,造成4%或更高的折扣

亚洲市场的USDC溢价指标在过去三周略有上升,但远不及1月初的4%溢价。此外,该指标显示亚洲对稳定币的需求减弱,低于前一周的2.5%

尽管有关加密货币和法定货币支付通道的消息是看跌的,但目前的1.5%溢价仍应该被视为积极的

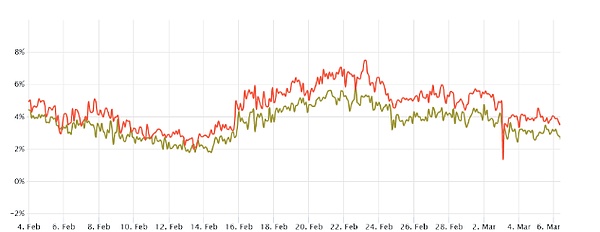

比特币的季度期货是鲸鱼和套利交易员的首选工具。这些固定月份的合约通常以略高于现货市场的溢价交易,表明卖方要求更多的钱来延长结算时间。

因此,期货合约在健康市场上的年化溢价应为5%至10%,这种情况被称为期货溢价,并非加密市场独有

图表显示,3月3日,随着基差指标远离5%的阈值,交易者放弃了价格退出中性到看跌区域的任何前景。然而,目前的3%溢价低于上周的4.5%,反映了投资者的乐观情绪减少

从积极的一面看,比特币价格下跌6.2%对比特币期货市场几乎没有影响。利用杠杆进行看跌押注的需求增加会将基差指标移动到负区域,即逆差

预计3月14日将出现更多波动

在2月27日之后的一周内,比特币价格下跌了4.5%,这表明投资者实际上担心Silvergate事件的蔓延。即使加密货币交易所和稳定币提供商否认与这家陷入困境的金融科技银行有接触,金融科技支付处理系统的中断也增加了不确定性。

分析师现在关注3月14日公布的美国消费者价格指数(CPI)通胀数据

Cointelegraph指出,CPI 数据往往会引发风险资产的短期波动,尽管在比特币的价格走势中往往是短暂的

衍生指标目前表明Silvergate事件的压力有限,但考虑到亚洲对稳定币的需求减少以及BTC期货的溢价,比特币空头的可能性更大

一个人的加密道路总是那样坎坷

你需要加入一个由一群志同道合的人组成的队伍

期待你的加入。公粽耗;老陈区块笔记

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com