撰文:AppleDao

本文仅供参考,不作为投资建议

市场现状

1.自2021年11月以来,DeFi的总锁定价值(TVL)已经下降了超过1200亿美元,暴露DeFi收益率(跟链上是否活跃有关)在熊市中由于活动减少就会产生下降趋势。

2.加密市场虽然还处在熊市,但其整体市值已达到 1.2 万亿美元,但即便如此,仍有不少人会质疑其实用性。那些批评者将其视为一种投机游戏和高风险的 PVP Casino。

3.在传统金融系统中的资产价值为600T美元。

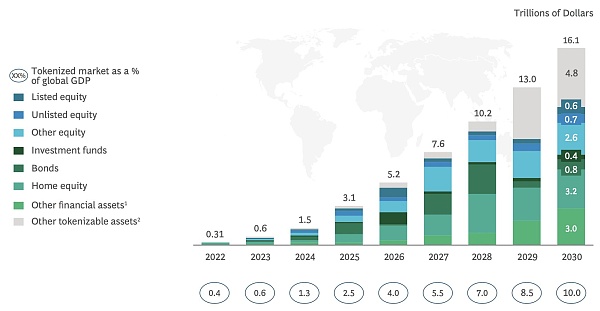

4.BCG(波士顿资讯公司)一项统计数据显示,预计到 2030 年RWA赛道可能会达到 16 万亿美元的整体规模。Blockworks、Messari、Binance Research 等研究机构也都将 RWA 列为了 2023 年的关键主题之一。

什么是RWA?

RWA(Real World Assets)——真实世界资产

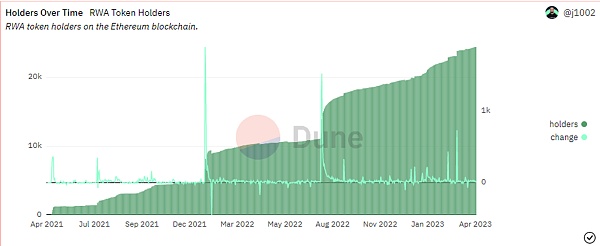

可以在链上代表实际资产进行交易的Token,包括普通Token和NFT,是一种存在于链外的资产,但被标记化并带到链上,作为DeFi内部的收益来源。RWAs可以代表许多不同类型的传统资产,真实世界资产是指非金融市场中的有形资产,如房地产、基础设施、艺术品等任何将在交易中使用的高价值项目。这些资产在全球经济中占据重要地位,根据数据显示,截止2021年,全球房地产市场规模达到了280万亿美元。与股票、债券等金融资产相比,RWA通常具有更高的稳定性和更低的波动性。自区块链技术的早期以来,市场参与者一直在寻求将rwa带到链上。然而,最近的熊市是RWA领域内一个特别显著的发展和增长时期。

目前据说亚马逊的新 NFT 与 RWA 相关联,Goldman Sachs(高盛)推出了 GS Dap 以将传统资产代币化,新加坡金融管理局正在通过Project Guardian测试资产代币化、西门子通过 Polygon 发行了6000 万欧元的债券。

RWA的范围

围绕RWA为主的Defi方向主要是分为固定收益、股票、实物资产三个方向

-

固定收益(Fixed Income)市场包括了债券证券,而债券证券又可以进一步分为私人信贷和公共信贷。

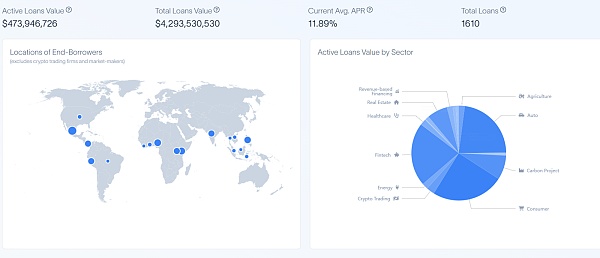

目前,私人信贷的 DeFi 市场一直在蓬勃发展。据RWAxyz数据统计,目前有大约 1610 笔基于 RWA 信用协议的贷款,而这些RWA信贷协议已向企业和机构投资者发放了价值约 47亿美元的贷款。通过提供这些贷款,DeFi 用户可以获得平均 11.89% 的 APR 收益。主要国家为菲律宾、墨西哥、肯尼亚、印度。平均信贷总额在1亿左右(单指借款人)

-

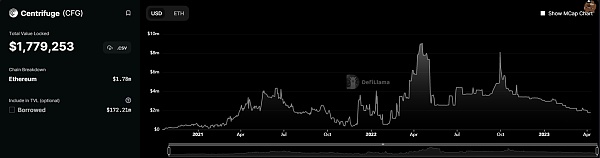

资产支持私人信贷(Asset-Backed)资产支持的私人信贷协议类似于加密原生借贷协议,他们唯一的区别是前者的抵押品是现实世界的资产,例如房地产等。该领域中目前关注度比较高的项目就是Centrifuge。而就在去年的12月份,MakerDAO和BlockTower合作,通过 Centrifuge 为 2.2 亿美元的真实世界资产提供资金。

-

Centrifuge是一种去中心化资产融资协议,其主要目标是将现实世界的资产引入区块链上。MakerDAO是一个加密贷款信贷系统,具有与美元挂钩的加密抵押稳定币DAI,它目前约 75% 的收入是来自 RWAs。BlockTower 是一家区块链投资公司,旗下拥有旗舰对冲基金、市场中性基金和借贷业务

-

无抵押私人信贷(Unsecured Private)信贷协议允许机构在 RWA 抵押不足(或根本不存入抵押品)的情况下进行借款,但借款人需要提交财务背景申请并与协议的承销商进行沟通(比起资产支持私人信贷,这个的违约风险会更高)领域中的代表项目有:Maple Finance 、TrueFiDAO 、Clearpool

-

私人信贷(Private Credit)是指私人发起的且不在公开市场交易的信贷,它里面又包含了资产支持(Asset-Backed)和无抵押私人(Unsecured Private)信贷。

-

-

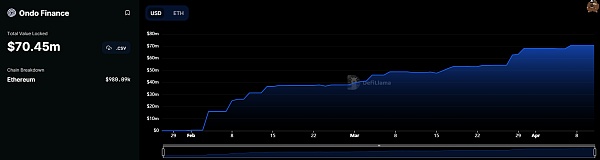

公共信贷(Public Credit)是指在公开市场上发行或交易的信贷,目前该领域比较值得关注的有2个项目,分别是Ondo Finance和BondbloX Bond。其中,Ondo Finance协议使用户能够投资于跟踪美国国债、投资级公司债券和高收益公司债券的三个独立的 RWA 基金。BondbloX Bond Exchange则提供了 57 种不同的 RWA 公司债券。

-

股票(Equities)和实物资产(Real Assets)市场规模现在还非常的小。这主要是法规方面的问题导致的,因为股票和实物资产大多只能由登记注册的参与者(机构)提供并且受监管机构管理。此外,因为股票和实物资产还涉及到的链下的所有权问题,以及冻结等问题给链上协议增加了一层操作复杂性,并可能引发信任问题,导致他们目前无法大规模应用到链上

截至目前,信用协议提供的收益率高于大多数 DeFi 协议。各协议提供的APY如下:

-

Maple Finance:8.31%

-

Centrifuge:9.98%

-

Goldfinch:10%

截止到目前,这几个协议协议违约金额如下:

-

Maple Finance:6930万美元

-

Centrifuge:260万美元

-

Goldfinch:从未面临过一次违约

从列表我们也能看到一些做市商以及VC的身影

从RWA官网数据来看目前主要是由信用贷款为主的贷款资金,证券、真实资产等暂未推出,面对香港全面开放WEB3.0后一定程度上会扩大数码港元的稳定币地位以及与真实资产GDP相关的产品落地,从而更加需要RWA相关的协议。

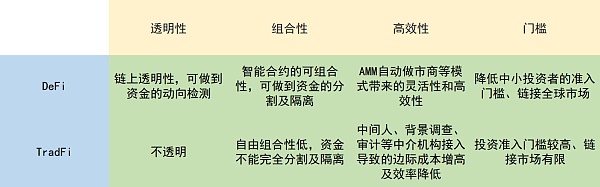

RWA的Defi属性相比较于传统金融的优势和挑战

投资RWA具有以下优势:

-

通胀保值:RWA通常具有较好的抵御通胀的能力,因为通胀导致物价上涨时,有形资产的价值也可能上升。

-

稳定收益:投资如房地产、基础设施等RWA通常能带来相对稳定的收益,如租金收入或项目回报。

-

原子结算:密码学和去中心化共识的结合为经济交易提供了强有力的最终保证——以防篡改的方式减少双花攻击和欺诈,从而提高资本效率并降低系统风险。

-

降低成本:DeFi 应用程序运行更高效、更自主,因为对中介的需求最小化。这有助于降低跨应用程序转移资金的转换成本,从而为应用程序级别的费用创建一个有效的市场。扩展技术还通过降低网络级费用使微交易变得可行。

-

透明度:公共区块浏览器和数据仪表板提供了对 DeFi 整体风险敞口和抵押的精细而清晰的洞察力。此外,DeFi 应用程序的源代码是开源的,任何人都可以查看。

-

可组合性:拥有一个用于运行自主代码的通用结算层,可以在新的和现有的 DeFi 应用程序之间实现无需许可的可组合性。开发人员不必担心被去平台化,进一步激励协作。

-

用户控制:非托管资产管理是通过私钥实现的,允许 DeFi 应用程序以信任最小化的方式与资产交互。去中心化自治组织 (DAO) 也允许集体拥有资产和应用程序。

然而,RWA投资也面临以下挑战:

a. 流动性较差:与股票、债券等金融资产相比,RWA的流动性较差,投资者可能需要较长时间才能出售资产。

b. 管理成本高:投资RWA通常涉及较高的管理成本,如维护、物业管理等。

c. 清算问题:加密货币可以立即出售,而现实世界资产需要进行所有权变更才能实现清算。

区块链技术在RWA领域的应用

区块链技术通过资产代币化实

现RWA的数字化,有助于提高资产流动性、降低交易成本并增加透明度。这对解决RWA投资领域的挑战具有重要意义。以下是区块链技术在RWA领域的具体应用:

-

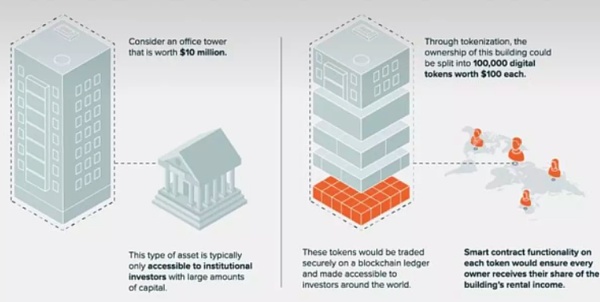

资产代币化:通过将RWA分割成较小的份额并发行数字代币,投资者可以轻松地买卖资产份额。这有助于提高RWA的流动性,并降低投资门槛。

-

交易平台:借助区块链技术,可以搭建去中心化的交易平台,降低交易成本并提高市场效率。

-

跨境支付与结算:区块链技术可以简化跨境支付与结算流程,降低汇兑成本,从而促进国际间的RWA投资。

-

增加透明度:区块链技术的分布式账本特性有助于提高RWA交易的透明度,减少欺诈行为,增加投资者信心。

总结:在RWA概念中最重要的可能并不是稳定币的介入,而是如房地产、碳信用、低流动性债券或股票,其次则是信用贷款。

相关概念代币

MakerDAO发行的稳定币DAI,就是采用 RWA 最大的体现。目前,该协议拥有价值超过 6.8 亿美元的 RWA 支持去中心化稳定币 DAI。通过引入 RWA 作为抵押品,MakerDAO 能够扩大向市场发行的 DAI 数量,加强其挂钩稳定性,并显着增加协议收入(22 年 12 月约 70% 的收入来自 RWA )。

而目前大多数的稳定币项目主要的抵押为美国国债为主其实是属于RWA概念

Synthetix

一个无需许可的衍生品流动性平台,为下一代链上金融产品提供动力。随着 V3 的推出,Synthetix 将成为任何衍生品市场都可以构建在其基础上的流动性层。

Ondo Finance

一个用于代币化 RWA 的 DeFi 平台—-最近对短期美国国债、投资级债券和高收益公司债券进行了代币化。Ondo 还推出了 Flux Finance ,这是一种 DeFi 借贷协议,用于根据代币化的美国国债借入无需许可的稳定币。

Goldfinch

-

一种去中心化的信贷协议——拥有 1.01 亿美元的活跃贷款价值。该平台允许为专注于新兴市场的资产创建初级和高级部分,从而能够对风险/回报状况进行微调。

-

blocksquare(BST)—很早2018年就开始做BST,经营多年的资产代币化团队。其产品Ocenpoint.fi有4500万美元房地产资产在管理之中,4.9%的平均APY,有52处地产项目分布在全球12个地方。正规RWA项目,属于代币化的正经方向。

监管与政策环境

不同国家和地区对RWA的监管政策各异,投资者需关注政策变动以降低潜在风险。以下是一些监管政策的概述:

a. 税收政策:不同国家和地区对RWA征收的税收不同,投资者需要了解当地的税收政策。

b. 外汇管制:部分国家和地区对外汇交易实行管制,投资者需关注这些政策对跨境RWA投资的影响。

c. 资产代币化监管:随着区块链技术在RWA领域的应用,各国政府对资产代币化的监管逐渐加强。投资者需要关注这些监管政策对RWA市场的影响。

未来政策发展趋势可能对RWA投资产生重要影响。政府有望对区块链技术在RWA领域的应用给予更多支持,以促进市场发展。

结论

RWA在全球经济中具有举足轻重的地位,为Defi的叙事打开了新的篇章,通过分析RWA的投资方式、优势与挑战,以及区块链技术的应用和监管政策,为传统企业上市难、融资难打开了新的方式,通过Defi的可组合性、透明性、低手续费及高效性等特性为传统的现实资产的低效及高成本等痛点带来了更多的机会。近期,随着银行破产所带来的信任危机让人们更加重视资产可透视化、民主化的重要性。

–关于AppleDao

AppleDao是由一群区块链业界知名人士和行业优秀从业者共同组建,专注于加密货币领域一级市场的投资。将通过赛道分析、行业研究、热点解读、项目深度研报等形式,来挖掘具有潜力价值的区块链创新项目。团队成员均有五年以上区块链开发、项目投资经验,对区块链基础设施、底层应用、项目孵化等均有深入的经验。AppleDao 旨帮助优秀的区块链项目成长,为投资者提供多维度的项目调研判断。

twitter:ShawnnaMaster

Email:oqifynEqytik@outlook.com

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com