作者:0xLoki

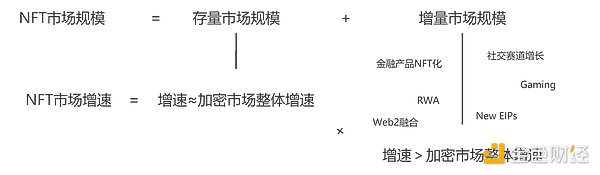

从整体角度看,以PFP为代表的存量市场会受制于同质化代币市场的规模,但增量市场具备相对的独立性,甚至可能超过同质化代币市场规模,NFT或者NFTfi并不缺乏新叙事,高于加密市场整体增速将SLOWLY BUT SURELY。

一、我们正处在NFTfi爆发的前夜

首先需要明确的一点是,NFT和NFTfi市场经历了一个明显的下滑,但这并不意味着NFT或者NFTFi市场失去了增长潜力,NFTfi仍然是具备最高潜在增长倍数的市场之一。 依旧按照技术成熟度曲线,一项新技术诞生时,会以最疯狂的速度攀升至顶部,经历可能的泡沫破裂以后再缓慢平稳上升,步入真正的大规模采用。纵观加密行业的发展,这种发展路径已经多次验证,从最开始的BTC,到PoW热潮,再到ICO热潮和DeFi Summer都是如此。

谈论NFT/NFTfi的市场空间,离不开上一篇研报中提及两个重要数据:NFT市场市值和NFT类别占比。按照当时(2023.3)的统计,具备高价值、高流动性的【核心市场】市值仅有59亿美元,约为稳定币市值的4.2%(对应DeFi赛道)和ETH市值的2.7%(对应ETH LSDfi赛道)。

Source:公开数据整理

NFT类别占比可以在一定程度上解释这种现象:PFP、Art、Collectibles占总市值的75%以上,其次是Utility、Land、Game类别。受类别特性的影响,当前大多数NFT没有刚性的应用场景,不具备造血能力,发展周期面临成为蓝筹和进入流动性枯竭的二元选择。从资金面的角度看,PFP、Art、Collectibles主要代表的是投机需求和社交需求,需求的强弱与市场整体资金面相关,市场规模的变化和加密货币市场存在正相关的关系,无法突破“大盘”这个天花板,也就很难产生过高的超额增长。

Source:NFTGo

但与此同时,PFP的主导率并不会持续存在,一些新的产品萌芽更值得我们期待。例如以ENS和SBTs为代表的身份生态系统、游戏/社交/教育应用领域的效用类NFT、由SOLV和【ERC-3525协议】所引领的Financial NFT和RWA机会;这些非PFP品类NFT带来的结构性市场增长机会远远大于系统性增长机会。

以Financial NFT来举例,2020-2022年加密货币年平均融资总额大约在300亿美元左右,假如其中的10%在未来通过NFT或者 SFT(semi-fungible tokens)来实现,那么将为NFT市场带来30(基金募资层面)+30(投资层面)=60亿美元的增长;DeFi TVL中的10%则将带来48亿美元的增长,仅这两个领域就可以为当前的NFT市场规模带来183%的增长。如下图所示,从整体角度看,以PFP为代表的存量市场会受制于同质化代币市场的规模,但增量市场具备相对的独立性,甚至可能超过同质化代币市场规模,NFT或者NFTfi并不缺乏新叙事,高于加密市场整体增速将SLOWLY BUT SURELY.

二、分赛道市场展望:交易和借贷的市场空间远不止如此

在本篇研报的第一部分(《NFTfi赛道全景研究》)中,重点放在了阐述当前NFTfi的市场格局。分赛道来看,NFT交易和NFT借贷已经初具规模,未来的发展方向主要在整合和提效。这里的观点仍然没有变化:NFT交易的第一件事和最后一件事都是改善流动性。尽管在过去的近1年中我们看到了Blur的飞速发展,但就我个人而言,Blur离真正的终局仍然很远很远。在过去的几个月中,我和许多朋友(包括大量相关团队成员)探讨过NFT交易的进一步改进措施,仅到目前为止,我能够想到和我从其它朋友那里学到的思路就包括:

Ø使用veToken(或者时间锁)的方式固定LP,提供可预测、具备持续性的流动性供给(适合与AMM机制结合)

Ø建立一个专门的清算协议(或者具备清算职能的预言机),充当清算对手方,改进买方侧流动性

Ø构建基于NFT的期权/双币理财协议(理论上其它类型的衍生品也有类似的可组合性空间),充当交易对手方,改进买方侧流动性

Ø部分碎片化(这种思路对于借贷协议同样适用,但我个人并不喜欢这种方法)

Ø以LSD资产作为底层提供流动性,降低流动性供给成本

Ø结合INO+OHM,从初始发行开始建立AMM类型的NFT交易池

ØvAMM+发行反向IL头寸或合成资产模式的适用性

当然,这些都还只是初步的思路,在很多时候我们解决一个问题的时候会出现更多问题,欢迎对这个方向感兴趣的朋友和我进一步交流。

第二个机会是借贷,考虑到当前NFTfi、Bendao、Paraspace、Blur已经提供了相当多并且足够优秀的解决方案,这个赛道显得略微有一点拥挤,我眼中的机会短期在收益率优化,长期在聚合。短期收益率优化有很多可借鉴的经验,例如FT领域的p2p撮合优化点对池利率、引入Yield收益、资产复用(LSD&LP)、可能会出现的同业拆借;长期在聚合相对来说会抽象一点,如果我们【借】和【贷】的需求抽离出来想想成一个散点图,点对点借贷是一个个散点,而点对池借贷是由许多点组成的连续曲线(且这个曲线是在动态变化),那么接下来的问题就和交易变得非常相似了,我们需要更多、更密集的点或者线条。衍生出来的思路包括:借贷聚合、与交易、衍生品的和可组合性拓展。

三、分赛道市场机遇:衍生品的3个增长因子、2个需求和2+N种实现方案

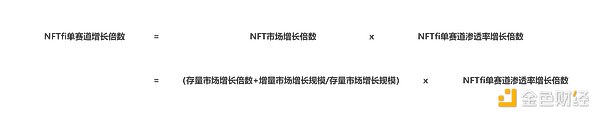

第三个机会是衍生品,之所以单独讲,是因为和前两个赛道相比,衍生品是一个更加蓝海的市场,关于这一点,在之前的研报中也有提及,NFT衍生品无论是用户侧的活跃账户数量,还是与同质化代币进行横向对比,都展现了非常低的市场渗透率。那么基于下图所示的市场规模增长拆解,NFTfi赛道的拥有三重增长因子:存量NFT市场的增长(与加密货币行业整体正相关)、增量市场的增长、渗透率的增长。而对衍生品而言、第三项(渗透率)拥有更高的增长倍数。

这里顺带一提,非PFP类别的资产与NFTfi的可结合空间更大,它们可能拥有更可预见的波动性和更可靠的价值支撑,例如票据类、部分效用类NFT可以产生现金流(可能是币本位),可以进行更有效的估值和交易。因此增量市场的增长规模给NFTfi带来的促进也是非线性的。

对NFT衍生品赛道的第二个信心来源是需求。从加密货币市场的过往经验来看,衍生品在熊市往往能获得不错的增长,这是由需求驱动的。一般来说,衍生品的需求主要是套保(或风险互换)+投机,熊市中的风险厌恶特征和有限资金充裕度情况下下投资选择的减少都会给衍生品带来需求。另外,最早期加密货币衍生品需求的重要来源之一是BTC/ETH的矿工,而现在Blur、NFT借贷、NFT Staking都给NFT带来Yields,纯套保的需求增长,并且为NFT衍生品带来真实用户、真实协议收入也将是可预见的。

第三个需要阐述的点是如何构建一个好的NFT衍生品产品,把整个NFT衍生品展开分析需要一个非常大的篇幅,因此关于指数产品、期权、结构化等产品可能会在以后以专题研报的形式呈现,这里主要讨论期货合约。

首先我们需要确定的是有哪些方式能够实现NFT的期货交易,由于NFT本身数量的稀缺性和低挂单率,交割类型的产品并不适合构造NFT期货(或许适合期权),那么我能想到的剩下武器库包括以下五类。其中订单簿永续合约和vAMM已经被实现,其它几种模式也有一些团队正在探索。

下一步需要思考是FT衍生品的关键问题是什么?我认为本质还是流动性,具体包括3点:1)如何定价? 2)流动性不足的时候谁来提供(或者说充当交易对手方)?3)如何清算/处理穿仓?从现状看,NFEX和NFTperp选择永续合约和vAMM的方式为这三个问题提供了初步的解决方案。此外,NFT衍生品市场的一个特点是多空比例极其不平衡,对Funding Rate和动态开仓费率的要求也会更高,也应该是我们在做产品比较时候的因素之一。

Source:0xLoki整理

从对比来看,NFEX和NFTperp数据上比较接近,产品方案互有优劣,NFEX可以提供更低的交易费率和交易品类(及更快的交易对上线速度),NFTperp提供非托管解决方案,但由于多空比例的失衡,其交易价格本身存在较大幅度的偏离。尽管NFTperp设置了Funding Rate+额外tx fee来解决这个问题,但显然还是不够的(做多需要支付三位数的年化资金费率)。

来源:NETperp Docs

四、写在最后:广积粮,缓称王

总体而言我的判断如下:在中长周期内,NFT市场的增长速度会远高于加密货币市场的增长速度;而NFTfi市场的增长速度会远高于NFT市场的整体增长速度,NFT衍生品的市场增长速度会远高于NFTfi的增长速度。

赛道潮汐源于市场潮汐,流动性足够充裕的时候必然带来投资过度,市场拥有充足的资金进行补贴和支撑高估值,但长期来看,无论是一级还是二级市场,纯烧钱/炒作最终都会过去,也是在这个阶段,那些可以实现完整商业闭环,创造真实收入/价值的协议会继续活下去并走出死亡之谷,市场再次回归到【技术拉动】和【需求驱动】。值得插一句的是,尽管现在不是发币的好时机,头部NFTfi协议当中,Bendao和Blur已经发币,NFTFi可能最终也不会发币,剩下的Opensea(已经发了NFT)、Paraspace、NFEX、NFTperp大概率都是要发币的,值得期待。

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com