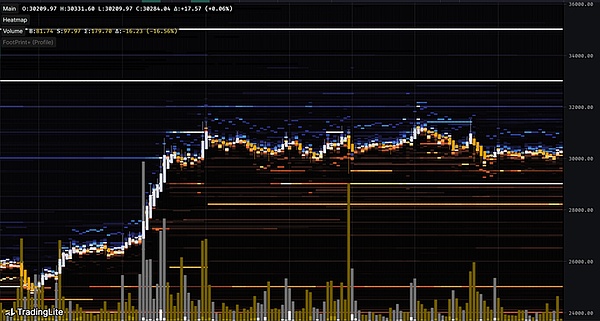

五月至六月中旬,比特币完成了回踩蓄势,6月15日重启上涨势头,并在接下来一周内完成了修复并创下一年以来的新高,达到31432美元。

进入七月后,比特币最高涨至31500美元,至此,已在29500-31500区间内盘桓了20日。

当前,我们处在预期经济衰退和严重的货币紧缩前景的历史阶段,然而,美股和比特币不合常理地一路高歌猛进,尤其美股市场,在刚刚过去的上半年,无视盈利预期恶化,标普500指数上涨15%,纳斯达克综合指数上涨31%,俨然煽动着继续势如破竹高涨的信心。

虽然,六月第三周开始,三大股指以及龙头科技股迎来了一次较为深度的回调,但在月末几项经济数据公布之后,尽数反弹,进入七月之后,纷纷再创新高。

而比特币重回31000并创全年新高后,有关后续的发展,市场几乎已经在两个剧本上达成了共识——上涨到34000-40000美元后形成双顶结构,转为深度回调;正式拉开比特币大牛市序幕,勇闯历史新高。

2023年前两个季度,我们分别经历了同等时长的牛熊,此时尚在叙事空窗期,缺少绝对热点,整体流动性不减但停止流入市场,偶发的市场异动都由事件驱使,比特币破31000大关后,我们都开始展望七月市场必然面临的方向选择,这其中的决定性因素,依旧是准确定位宏观周期。

全球真实流动性

现在关于流动性的紧迫问题在于:全球央行、尤其是美联储的加息与缩表,究竟导致风险市场的流动性减少了多少?

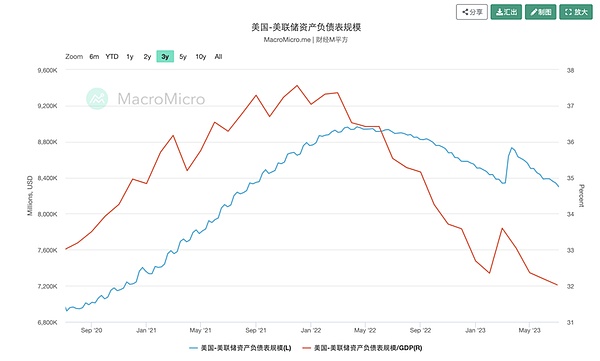

美联储自2022年3月开始加息,6月开始缩表,这是联储史上首次同时进行加息和缩表。目前为止,已累计加息500个基点,美国联邦基准利率维持在5.00%-5.25%区间,而资产负债表距缩表开始日已累计缩减超过5700亿美元。

对比美联储高达8万亿的资产规模,以及美国财政部或将在下半年发行的超1万亿美元国债,这部分缩减量实在小巫见大巫,不够看。

关注美联储是否加息,其实暂时失去了意义,风险市场波动对于美联储的加息决策已经近乎脱敏。

我们真正应当密切关注的指标,是美国的实际信贷收缩幅度,广义货币总量、也就是商业银行总存款量的变化。

当流动性充裕而最大的分歧与波动因子在信心时,便会出现风险资产和避险资产双牛的景象,谁创造了信心,谁就赢得了流动性。同时,我们能得出结论,大家正在对美国政府失去信心,美国无风险收益率仍在飙高,无论长期还是中短期债券价格持续下跌。

美联储何时会停止加息

回溯近几个月来市场对美联储加息进程的押注,几乎总是从极度乐观(停止加息甚至降息)到认清现实(加息周期仍会持续)

美联储加息至今,市场注意力尽皆集中在货币量的调控与加息节奏,而忽略了美国量化紧缩政策伊始被广泛提及的问题——吸引全球资金回流美国。

回顾美联储历时15个月大刀阔斧的加息,六月之前,抗通胀的效果并不明显;六月中旬公布4%的CPI同比增速虽仍是一个较高绝对值,业已大幅降温,但鲍威尔却在6月28日欧洲央行举行的央行论坛中放鹰发言,称“未排除7月和9月连续加息可能性”。

我们能够窥见,无论通胀是否有粘性,美联储都会坚持加息政策,抗击通胀或许只是一个名义目的,美联储真正在意的目标是“吸金”。

美股总市值自2022年加息启动,市值蒸发约10万亿美金,回到疫情抛售开始时的水平,同时也是恐慌抛售被修复,大涨正式启动前的水平。

而加息至今,美股总市值距离2022年的最低点,增加了约8万亿,逐渐接近加息启动前的规模。

无可争议的是,美国经济的确在以温和速度扩张,美联储酷爱关注的经济增长率、通胀率和失业率,目前不会因为加息恶化,反而会因为“停止加息”导致的资金流出而失控。

历史上,美联储决定停止加息主要有两种情形:一种是受持续高息影响,通胀压力缓解,经济基本面预期走弱,失业率回升,经济明显下滑;另一种是突发风险事件导致加息周期紧急结束。

在本轮加息周期,只有当美国国内资本不足以再支撑其经济扩张(全球其他国家流动性枯竭,或者某些因素导致美国流动性外流),进而发生实质性衰退时,加息周期才将真正结束。

历史不会重演,但会以相似的韵律重复

3月银行危机使人们开始对衰退严阵以待,但近期,也都逐渐被乐观的经济数据和高涨的投资情绪淹没了,流动性依旧充裕,乐观情绪尚未攀升到顶峰,债务累积仍在持续,金融去杠杆化还未进入高潮——最后判决日会比我们想象的来得要晚许多,至少要待到加息到终端利率后18个月左右的时间,也就是经济真正出现大幅下滑,美联储紧急放宽货币政策的时候。

或许,我们可以期待下半年乃至一年的加密市场、尤其是期待比特币的表现。

首先,加密市场当前的流动性总量远远高于2020年比特币同价位时期的流动性总量;其次,加密市场总是能享受到美股的流动性转移和溢出;再来,比特币在各项属性上都能够称为优质资产,尤其在风声鹤唳的监管逼挟中,比特币独受青睐。

当流动性充裕的时候,决定资产价格的最重要因素就是信心。

当然,回到文章开头,市场给比特币写就的两个剧本——到达34000-40000美元后回调,或者历史新高。

比特币自2022年6月开始的恐慌抛售持续了半年,此后便是连续3个月的巨量长阳,以及三个月的低量回落,我们需要关注的信号,不仅是比特币用了6个月的时间,从15500美元爬升到31500美元,还有比特币在高位区间的摆动还伴随着成交量的减少和支撑的不断抬高,场内抛压较低,且的确有大量长持者在25000-29000区间有购买意愿,吸筹行情仍在发展。

结合总体流动性现状以及对宏观周期的刻舟求剑,接下来比特币不一定会突破历史前高,但一定会接近历史前高,40000美金也许是一个相当保守的估计了。

比特币牛市的出现总是伴随着新叙事

既然场内资金充裕,场外还有可引入的流动性,那该如何恢复市场信心?

我意识到,想象力充斥着加密市场,大家总在乐此不疲地为行业挖掘叙事,甚至编撰叙事。

但是,许多时候,这些故事反而成为了限制,掣肘了想象力,使得诸多行业建设者和参与者画地为牢,再无法去思考,行业该如何呈现这些叙事所描述之外的样子。

我的意思是,无论是机构投资者还是散户投资者,FOMO就意味着翻来覆去讲口耳相传的故事、紧抓不放已经过气的故事,大家应当擅于去挖掘、拥抱、支持真正的新生事物,以及那些正在取得突破和进展的发明与创新,哪怕它们还不成气候,还不足以构成叙事。

推动牛市到来最关键的要素,永远是新的发明,或者新的发展,新的激动人心的产品。

牛市依赖的是实实在在的推动资产上涨的理由,这个理由必须足够让人们相信,世界将被改变,创造它的企业一定会拥有美好的未来。

关注行业内的创新和进展,不要再去关注那些仅仅是搬运和改造的东西,“新兴事物”和“这次不同”的信念是牛市的永恒特征。

后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

白话区块链|同步全球区块链资讯、区块链快讯、区块链新闻

本站所有文章数据来源:金色财经

本站不对内容真实性负责,如需转载请联系原作者

如需删除该文章,请发送本文链接至koinfts@gmail.com